8月29日消息,Telegram Wallet今晨在官方TG频道发文表示,TON网络在今日凌晨再度经历出块中断后,当前已全面运行。基于TON的资产提取和钱包中的存款将在适当的时候被记入。Tonscan数据显示,TON网络当前出块正常。此外,TONStatus再度呼吁主网验证者执行此前更新。

FC Talk EP01 精彩回顾|新东西:World PVP是不是新的Alpha?如何找到Web3 Game

Highlight

-

链上真金 PVP 是一种具有极高博弈性的游戏,需要有较高的上链程度和可赢利的机制,因此要有合理的资产发行和交易环境;

-

游戏化的博弈产品正在逐渐流行,但仍需一款真正的爆款产品来引领市场;

-

Web3游戏的最优赚钱策略就是高周转,资金滚动频率越高,越能获得高额利润;

-

全链游戏的破局需要从资产的发行跟交易入手,出现一个赛道的“Uniswap”;

-

一个更可行和通用的创新思路是:与其自己尝试去做一个从 0 到 1 近乎需要天才式的发明,不如去在过往的范式当中重新选择哪些是你可用的工具箱。

-

值得关注的新东西:链上真金 PVP(World PVP; Fantasy.top)、Friend.tech V2、Farcaster、TG 上的小程序(eg:catizen)

PVP 类游戏的核心特征、成功因素和交易策略

Eric(Cellula 核心贡献者, Twitter @de 2 epblue)

World PVP 本身是一个全链游戏。全链游戏想突破最有可能的点就是围绕资产的博弈机制,而 World PVP 这方面做得很好,既有这个群体性的策略性,又结合了一些随机性和周期性。另外,又一个爆款应用出现在 Base 上我觉得不是偶然。如果要去赌这轮周期的一个能出现爆款应用的 Layer 2 ,我其实愿意 All in Base。这块土壤它不停地诞生新的东西,我们在看这个新东西的时候也要思考一下它为什么老在这块土壤上出现,这块土壤的温度、湿度和参与的人是不是更适合培育新东西。

Yinghao(SevenX 游戏投资人, Twitter @linsajiao)

我把 World PVP 定义为链上真金 PVP,这类游戏的 6 个特征:

-

有较高的上链程度,以确保用户或玩家的资金和收益安全;

-

真金,让玩家觉得有的赚,自己能够赚,即使这个这次输了,但是只要不下牌桌下次也有可能会赚;

-

非零和博弈,要有温和的正外部性吸引外部资金持续入场;

-

用户的多样性,不同用户的资金属性和收益目标会带来策略的多样性,从而让整个博弈变得更加丰富和有趣;

-

立体化的博弈策略,不同条线的且有钩稽关系的博弈机制要混杂在一起,让玩家有持续探索(TA 在里面能到底能不能赚到钱,或者在什么时间能够赚到多少钱)和博弈的空间;

-

可持续性:持续的新用户、新资产、新盘口,先有正内部性,再有正外部性。

World PVP 对于游戏开发者有两点启示:一是社交属性,World PVP 最主要的 UI 就是个聊天版,玩家可以在这里面互相讨论、制定策略,然后互相影响,社交感起来之后也会让整个博弈变得不一样,游戏的粘性也会增加很多;而是 Meme 属性,对于币圈的产品,无论是 C 端产品还是公链,Meme 都是带量以及破圈的抓手。

Saku(MATR1X CEO, Twitter @saku_web3)

与其说 World PVP 定义了一个品类,不如说它是一种游戏机制,或者博弈机制。这里面重要的就是需要足够复杂,有一定的复杂度和多样性的时候,这个里面的生态的才会可持续。

对于一个真金/博弈的游戏,我的交易策略就是看入金,玩家入金的频次和数量都有一个斜线,当你斜线出现拐点的时候,可能就是这个游戏的机制出现问题的时候。其实所有的 PVP 游戏里面它都有一个底池的概念,当底池出现拐点的时候,可能就是应该离场的时候。换句话说,在情绪好时进行交易是最容易赚钱的,但这也只是一种纯粹的博弈逻辑。

WEB3游戏赛道中的赚钱策略

Saku(MATR1X CEO, Twitter @saku_web3)

最赚钱的策略其实就是提高资金的利用效率(周转率),即快速制造矿机并不断运行 ROI,资金滚动频率越高越好。其次是底池逻辑,即资金流入一直呈上升趋势时是最赚钱的时候,一旦出现拐点就要考虑退出。最后一种方法是囤积稀缺资产,随着整个大盘升值,自己手中的资产也会升值。相对比而言,前两种方法是在Web3游戏以打金为逻辑的现状下,最容易赚钱的两个策略。

Eric(Cellula 核心贡献者, Twitter @de 2 epblue)

我分享一个案例, 21 年在 Axie Infinity 如日中天的时候,一个朋友的打金工作室利用 AI 模拟真人来不断优化策略,最后收益颇丰。

Yinghao(SevenX 游戏投资人, Twitter @linsajiao)

分为两类。第一类是 Play to Earn + 规模化的组合,第二类则是链上真金 PVP 产品和一些资产发射器模式(Pump.fun)的产品,即利用游戏化的博弈方式来实现财富效应,从土狗变金狗,再从金狗变 Meme。在当前牛市进行了小半段的一个时间窗口内,第二类比第一类实现的财务效应的量级可能还要更大,并且有望成为Web3游戏行业的下一个热点。同时,随着越来越多的项目加入到这个领域,市场的竞争也将变得更加激烈。

FC(SevenX 创始合伙人,Twitter @FC_0X 0)

我提供一个二级视角,来自一个在当前位置 1/10 价格的时候入买 BigTime token 的朋友。第一个是要真的体验,这个能帮助你获得感性上一个游戏是否好玩儿的认知以及它有没有可能这个出圈被更多人接受;第二要横向对比,就是要看到更多的游戏之间关键指标的数据的对比,这样你就知道你买的东西是贵了还是便宜了;第三个是整个团队的 roadmap 和经济模型。

探讨Web3游戏设计中的利益分配

Eric(Cellula 核心贡献者, Twitter @de 2 epblue)

其实 Cellula 的发展是超出了自己的想象的,因为第一天就有人用 ChatGPT 和 MyShell 等 AI 工具写策略,进行模拟和计算,以寻找更高的算力或性价比矿机。同时,玩家们也开始关注算力曲线的增长,并根据不同的挖矿周期制定相应的策略。在游戏中,有些玩家能够通过仔细思考游戏的底层机制并采取更明智的选择而获得更高的 ROI(投资回报率)。总的来说,这款游戏的设计规则本身就能够不断激励玩家们去探索和实践更好的策略。后面我们希望为整个系统引入更多的外部性,引入更多的外部应用和协议进行联合挖矿。

Saku(MATR1X CEO, Twitter @saku_web3)

MATR1X的体系是从所谓的Web2.5 出发,把底层的数据和技术搭好,最终走上全链的一个路径。在这个路径里面,有一个事情是比较重要的,那就是资产的标准化,其实现在这个行业的资产是非常杂乱的,有各种类型的资产和协议标准。那我们的做法就是通过有一点中心化的一个应用场景,鼓励那些能够提供流动性和开发资产的人参与到这个体系中来,把资产放到各个链上,最后把这些资产再统一收回来,再把它标准化。所以在我们的设计中,其实是希望用户用资产和数据去挖矿的逻辑。我们一直尝试激励的是长期持有资产、创造资产、然后去传播的这些人。

Web3 游戏的 Mass Adoption

Saku(MATR1X CEO, Twitter @saku_web3)

吸引非 Crypto 用户的进入需要游戏品质和体验与Web2游戏无差别,同时加入Web3元素。然而,实现这一点很难,因为很少有团队愿意花费大量资金来做到这一点。我觉得还是需要有一个真正的爆款,他向市场证明这个东西可以,而且路径也是行之有效的,才能带动市场的爆发。

全链游戏的机遇与挑战

Eric(Cellula 核心贡献者, Twitter @de 2 epblue)

如果拿 DeFi 做类比,我觉得全链游戏其实还处于 Uniswap 出现之前的黎明前的黑暗,就是大家还在做各种订单故事的 DEX,但它本质上没有解决大家最根本的需求,就是人人都能发行资产,人人都能交易资产,而且人人都能提供流动性。我们也在期待一个全链游戏的 Uniswap 的时刻,必须得从资产的发行跟交易入手,没有其他的方式。但是随着越来越的人在做尝试,可能我们已经很接近去突破了。

另外一个点是,真正意义上的 Alpha 应该是反直觉的,或者是用“奇怪”来形容,就是你会觉得有意思,但第一印象感觉这玩意做不起来,这个时候你要打起十二分精神,重新审视这个产品。四轮周期已经一二再再而三地证实,每次引爆一轮牛市的叙事都是在无人注意的角落里开始的。

组合式创新也有破坏性

Eric(Cellula 核心贡献者, Twitter @de 2 epblue)

许多创新的东西实际上已经在传统市场或游戏中存在多年,只是换了新的形式或载体,所以我们能做的不是简单的向后向前看或者刻舟求剑,而是把它高度抽解揉碎之后,再进行重组,这可以大大提高创造新事物的成功率。比如加密猫,它的合约拆开来看就是在完整的复制遗传学的那个过程,但只是换了一种形式来表达,包括 AMM 也是。再比如我们在设计 Cellula 的混沌系统时也曾遭遇瓶颈,但最后发现,与其自己尝试去做一个从 0 到 1 近乎需要天才式的发明,不如去在过往的范式当中重新选择哪些是你可用的工具箱。

总结来讲就是,如果某种范式很新,然后它被证明是 work 的,甚至有穿越周期的能力,那你就应该深入地去拆解分析它,对它进行高度的抽象,做组合式创新,这种创新也有破坏性。

发现新东西的路径与方法论

Yinghao(SevenX 游戏投资人, Twitter @linsajiao)

在这个瞬息万变的市场下,其实站在用户的视角应该是最行之有效的一个方式。用户是否认可是检验 C 端产品是否成立以及能否在时间窗口内快速 fomo 的标准。因此会加入各种群组(Degen 玩家群、打金工作室的群组、通过链上数据异动捕捉 Alpha 的社群等)并从中获取信息。

最近发现的新东西就是链上真金 PVP,它定义的边界其实是比较广的,除了今天我们聊的 World PVP 之外,还有一个以卡牌为介质的博弈产品—— fantasy.top。另外就是 Friend.tech 的V2版本,他们会在生态中将资产的发行变得更加多样化,并提供一个开放的交易环境,把炒资产这个逻辑进行到底。最后就是 Farcaster,它提供了无须部署资产的良好环境,使得开发者可以更加方便地创建自己的应用程序。目前已经有一些 MEME token 在该生态系统中得到了应用,例如用于打赏、支付以及作为应用内部的结算代币等。

Saku(MATR1X CEO, Twitter @saku_web3)

Telegram 上的 TG bot,其中有一些有趣的应用产品正在逐渐流行起来。有一种把以前的微信小游戏的一些病毒式的传播和营销全部都搬到了 TG bot 上面去完成的感觉。通过使用 TG bot 可以降低用户参与区块链的门槛,MATR1X 也正在尝试在平台上搭建一些小程序来帮助他们分担一些交易和查询的环节。

发现新东西的渠道主要有两个,一个是通过捕捉链上数据的异动,另一个是一些讨论新东西的社群。

Eric(Cellula 核心贡献者, Twitter @de 2 epblue)

关注 Base 生态。其实 Base 上的社交还有一些其他的应用已经跑出来一些代表了,我们在关注 World PVP 会不会再引领一波那个 Base 生态上游戏的一个小浪潮。追踪的一个方法是 Follow Base 生态的几个人的 Twitter,他们会分享社区出现的新东西。

8月底链上数据分析:大波动即将到来?

当前,比特币的市场投机活动相对低迷——在最近的一段时间中,不仅投资者只能锁定微薄的边际损益,并且永续掉期市场也重归宁静。但从历史上看,这种平静是暂时性的,而且往往预示着未来即将出现更大的波动。

摘要

- 当前,比特币市场的净资本流入已明显转冷,投资者近期的盈亏都非常少。

- 所有的亏损几乎都由短期持有者群体承担。

- 但随着很大一部分短期持有者的持币时间超过155天,他们已经转为长期持有者。

- 永续掉期市场的投机活动经重归宁静,无论是投机者的兴趣,还是多头的杠杆都在降温。

市场流动性分析

在过去的几个月里,比特币市场的净资本流入开始放缓。这表明投资者在一定程度上处于盈亏平衡的状态。

但是,比特币市场的资本流入很少如此平静——在过去89%的日子里,资本流入量大于近期(熊市除外)。同样值得注意的是,在类似的倦怠期后,往往伴随而来的是市场波动性的大幅上升。

尽管如此,比特币的总市值仍处于6190亿美元的历史最高点,而自2022年12月的1.5万美元低点以来,市场的净资本流入已高达2170亿美元。

图一:比特币市场总市值变化(百分比)

在我们衡量投资者的平均未实现利润时,MVRV比率是一项极有用的工具。

在过去两周内,MVRV比率为1.72,基本等于其历史均值。这一关键水平常常意味着着宏观牛市与熊市趋势之间的转折点,而现今,在大约51%的交易日里,MVRV值在这个平均值以上。

这表明投资者的盈利能力已基本复归到平衡位置,在ETF推出之后,市场的兴奋和热情已完全冷却。

图二:MVRV标准差区间

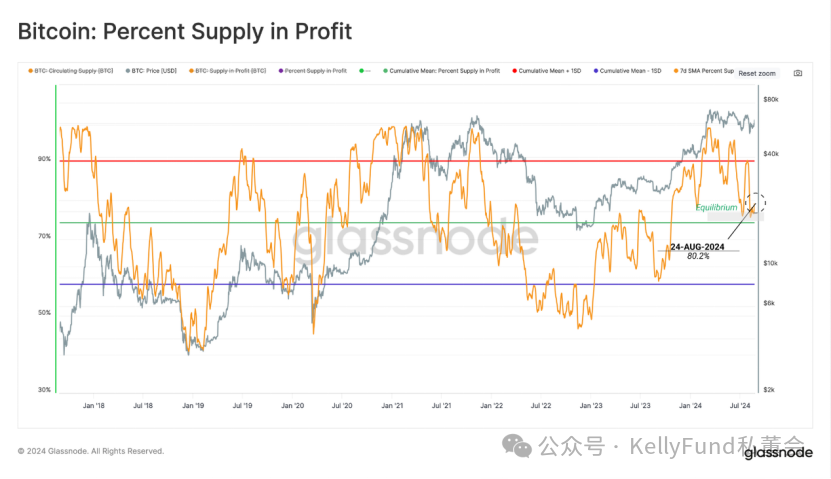

除此而外,在我们衡量利润的各个指标中,供应百分比所反映出的情况也与之类似。

与MVRV比率一样,在经过了一系列的震荡之后,这一指标已恢复到其长期平均值。这种情况在2016年末、整个2019年波动期间,以及2021年中期抛售期间均有出现。

图三:比特币盈利供应

卖方风险比率是另一个有用的工具,它用以评估市场的盈亏平衡度。我们可以这样考虑该指标:

- 高值表示当投资者出售比特币时,他们要么血赚落袋,要么血亏割肉。这时市场价格波动剧烈,可能需要重新找到平衡。

- 低值表示当投资者卖币的时候,他们基本不赚不亏。在这种情况下,当前价格范围内的“盈亏势能”已经耗尽,这通常意味着市场总体波澜不惊。

目前,卖方风险比率已跌至较低水平,这表明大多数比特币的交易价格都接近于其原始收购价格。但尽管如此,未来的大波动仍然可能山雨欲来。

图四:卖方风险比率

短期财务压力分析

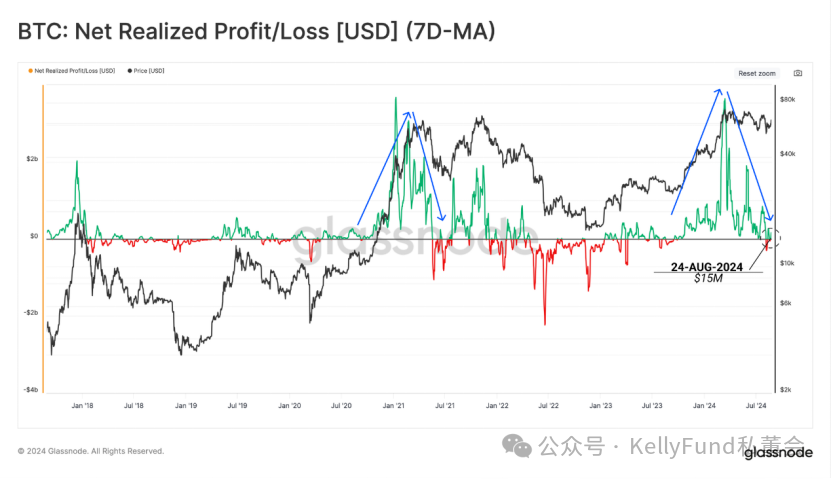

深入研究投资者的盈亏情况的话,我们可以看到他们净实现利润/亏损正在下降。

当前的净实现利润/亏损为每天1500万美元,而在3月份,币价创下7.3万美元峰值时,这一指标高达每天36亿美元。值得注意的是,当该指标回归中性水平的时候,往往意味着市场的拐点,例如牛市趋势落而复起,或逆转为普遍看跌。

图五:已实现净盈亏(7日移动平均)

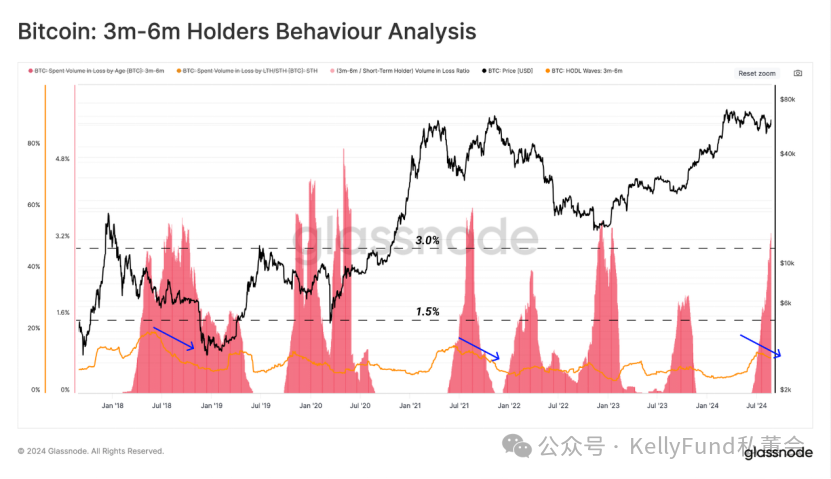

在3月份创下历史新高后,在几个月的震荡横盘价格走势中,新投资者的信心受到了考验。在此过程中,大量的比特币的持币时间处于3-6个月的区间中。

从历史上看,被持有3-6个月的这批比特币往往是币价到达峰值之后才被追高买入的,但随后它们就经历了币价的深度回调。尽管市场波动剧烈,但一部分新投资者仍然决定继续持有,他们最终转化为长期持有者。而其他的人则退出头寸,并割肉离场。

目前,被持有3-6个月的比特币占流通供应量的12.5%以上,这一市场结构与2021年年中市场抛售时期,以及2018年熊市期间比较相似。

图六:比特币静持波段(持币时长3-6个月)

接下来,我们将进一步细分这一群体,并分别分析有多少比特币被持有了3-6个月,而其中又有多少因为持有者割肉而重回市场。我们将直观展示被持有3-6个月的比特币总量 ,并看看其中有多少是因为投资者割肉而抛掉的 。

我们可以观察到,自7月初以来,由于大批投资者开始亏损,他们持有的比特币总量开始下降。而投资者“缴械投降”的规模,与过去的市场出现大拐点时相比较为相似。

随着时间的推移,这个时间段内的比特币开始接近静持。这意味着它们将坚定地被投资者持有,并静待更好的机会。

图七:持币时间3-6个月的投资者行为分析

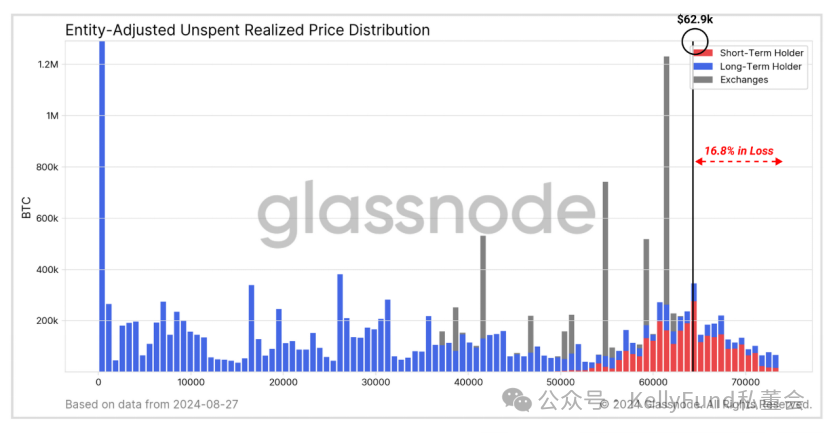

URPD指标是另一个评估比特币如何转入静持的工具,该指标区分了长期和短期持有者。在这里,我们可以看到,尽管有超过480,000枚比特币还处于亏本状态,但因为持有者的坚定决心,它们已经转为静持状态。

这也意味着这些被长期持有的比特币在在当前处于未实现亏损的状态。

图八:被持有的比特币的成本分布

市场波动性分析

接下来,我们将分析永续掉期市场,借以解读市场投机行为和杠杆需求。

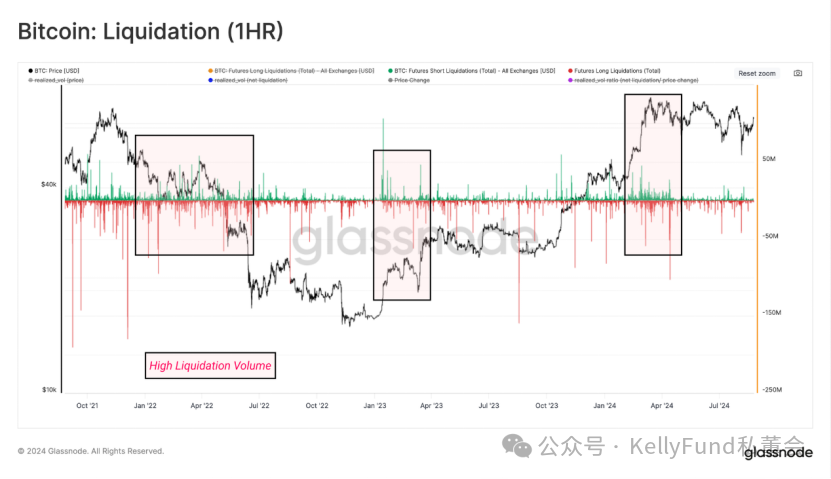

总体而言,相对于在3月,币价创下历史新高时疯狂的市场,近期的强行平仓事件明显减少。这表明投机需求已经下降,且在目前,市场以现货交易为绝对主流。

图九:每小时强行平仓事件

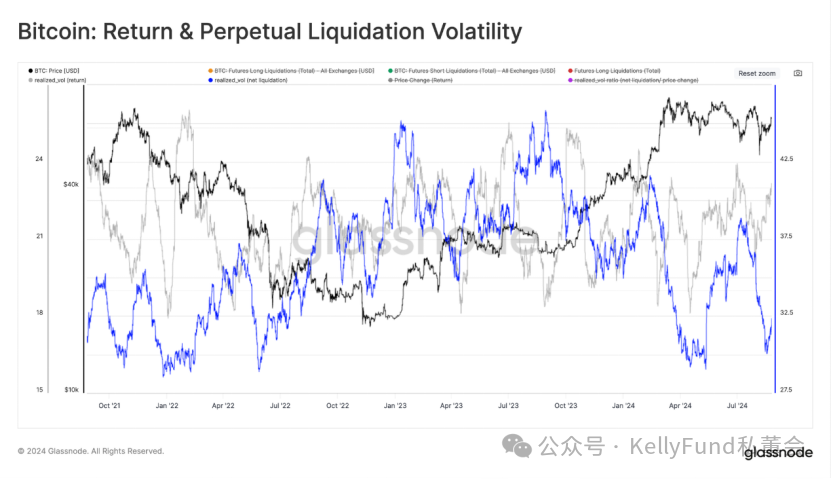

如果我们将月度价格波动与净清算量进行比较,很容易看到这两个因素之间是强相关的。这说明了市场波动性通常会因杠杆头寸的挤压而加剧,因为市场波动较大时,投资者会轻易地“越线”并导致爆仓。

图十:永续市场的正常退出和强行平仓

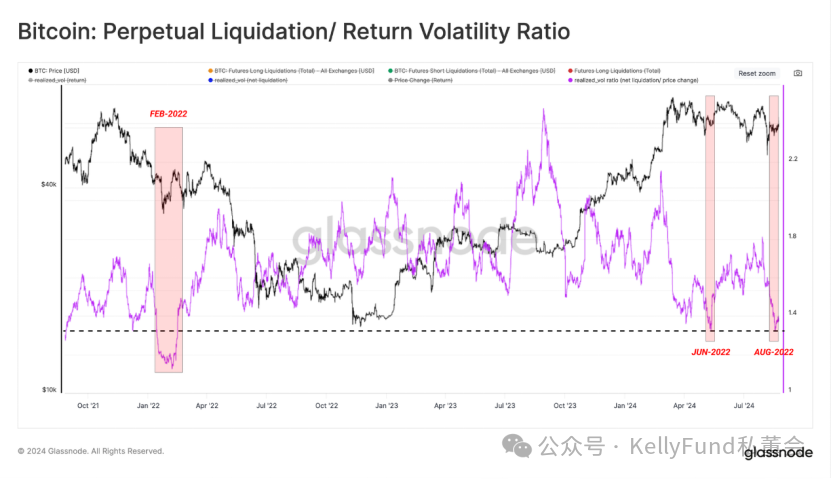

接下来,我们讨论币价与净清算量波动率之间的比率,以了解投资者究竟对起杠杆抱怎样的态度。

我们发现,这一指标已下降至2022年2月以来的最低水平。这证明了我们的观点——在当前,投资者并不愿意承担高风险的头寸,这也说明投机冲动已经彻底转冷。

图十一:永续市场中正常退出和被强行平仓的比率

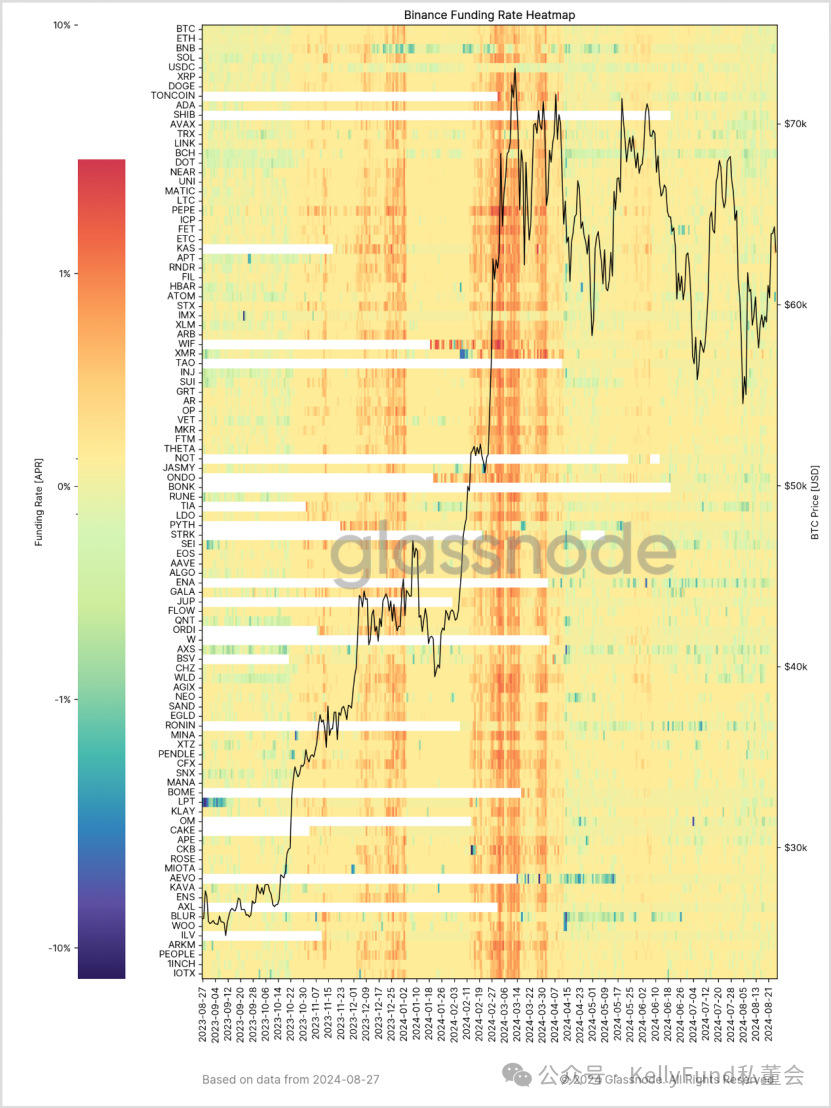

相同的现象同样出现在更广义的数字资产市场中,大量其他数字资产当前的融资利率转为中性。这说明整个市场的投机兴趣都已经被抹掉,因此,现货市场很可能在短期内占据主导地位。

图十二:币安各大数字资产融资利率热力图

总结

当前,无论是在链上领域,或者是永续期货市场中,市场都趋于平衡。这表现为交易的盈亏变少,且各种数字资产的融资利率都降得很低。这也同时表明,市场投资者的常规交易和投机活动都大幅下降。

除此之外,随着市场开始转入积累,在过去的5个多月的时间里,它一直处于有条不紊的下行趋势中。然而,就历史经验而言,这种平静是暂时的,而其中正在孕育着未来剧烈波动的风暴胎动。

日本首相:将全力支持Web3产业发展

日本首相岸田文雄(Fumio Kishida)表示,日本计划成为Web3创新的领导者,并重申了政府对区块链和Crypto资产行业的大力支持。

岸田是在8月28日举行的WebX2024大会上发表主题演讲时说这番话的。他在演讲中还强调了日本的积极态度,指出日本已经实施了重要的监管措施来帮助培育生态系统。

岸田强调,政府最近的税收改革是日本支持Web3初创企业战略的基石,并指出自改革以来该行业一直在增长。

这些改革包括取消对未实现的Crypto收益征税,此举旨在减轻新兴公司的财务压力,鼓励该行业的创新。

日本希望通过减轻这些负担,吸引国内外企业家加入其蓬勃发展的Web3生态系统。

岸田还讨论了允许有限合伙公司投资和持有数字资产的新立法改革。新规则有望极大地促进国内对Web3企业的投资,这也是日本政府努力将日本定位为全球区块链创新中心的一个重点。

此外,首相提到了一份政府白皮书,该白皮书探讨了去中心化自治组织(DAO)的潜力,并建议创建一个法律框架来承认它们的地位,这进一步表明了政府致力于为Web3营造一个有利的环境。

岸田将政府对Web3技术的支持与他更广泛的“新资本主义”政策联系起来,该政策旨在利用创新技术应对社会挑战,从而在经济增长与社会福利之间取得平衡。

他强调了Web3和区块链技术如何通过促进金融包容性、振兴内容产业和实现新形式的知识产权管理,在这一愿景中发挥关键作用。

岸田将这些技术描述为推动创新和解决社会问题的重要工具,而这正是其经济议程的核心。

首相还强调,“新资本主义”不仅涉及经济政策,还涉及创造一个创新能切实改善人们生活的社会。

他将Web3定义为这一战略的重要组成部分,并指出Web3彻底改变各行各业的潜力与他的政府的经济改革目标不谋而合。

岸田赞扬了私营部门对Web3技术的快速采用,并指出几家大公司已经开始将区块链解决方案整合到其业务模式中。他强调了政府的积极姿态,旨在配合这些发展,确保日本继续走在全球技术创新的前沿。

让资产持续生金,盘点五大高收益稳定币策略

原文作者:

原文编译:深潮 TechFlow

上周我们曾得到一些“假”的希望,感觉自己已经走出困境,但这一周又再次感到失落。

今天,我们来看看一些可以持有的稳定币,这些稳定币以不同的方式产生收益。

在等待更好机会的同时,持有一些稳定币或许是个不错的选择。以下是目前提供最佳收益的五种稳定币(在一个无聊的“牛市”中非常适用)。

引言

在当前市场上,许多人感到失望。有的人选择离开,而有的人则继续保持悲观的观点,讨论政治等话题。你的社交媒体上充斥着与加密货币无关的讨论。

此时,加密货币的狂热者们则会通过寻找最佳协议来休息和放松,尤其是将他们的资产流动性提供(LP)到稳定币,以便在市场转向牛市时利用这些资金。以下是五种领先的稳定币及其最大化收益的方法:

USDe

USDe 是增长最快的合成稳定币之一,在短短 8 个月内市值超过了 35 亿美元,这得益于其空投机会和对 USDe 持有者的独特收益。尽管自 6 月以来供应下降了 14% ,这可以归因于市场情绪的悲观:

USDe 的采用情况正在迅速上升。一些亮点包括:USDe 现在已在 Solana 和 Scroll 上原生部署,并与 Securitize(一个由 Blackrock 支持的 RWA 项目)等多方合作。因此,尽管价格下跌,采用情况却在持续增长。

如果你想最大化持有 USDe 的收益,以下是我找到的一些最佳农场:

-

Bybit 最近集成了 USDe。每位用户每天可以在持有的每个 USDe 上赚取高达 20% 的年收益率(APR),并且在进行衍生品交易时使用 USDe 作为抵押品,USDe/USDT 和 USDe/USDC 现货交易没有买卖手续费。你可以在 Bybit 的储蓄页面查看昨天的年收益率。

-

(由 Synthetix 创始人 Kain 创建,投资超过 2500 万美元)每天提供高达 20 倍的 USDe 奖励,如果你在应用内将 USDC 兑换为 USDe,还可以额外获得 20 倍的奖励,以及 200 倍的奖金。

-

通过 (筹集 500 万美元的最安全的 L2)进行矿池计划存入 USDe,可以获得 20 倍的奖励和 5% 的 Kinto 挖矿奖励提升,且没有存款手续费。如果你存入 USDe 的质押版本(sUSDe),则可以获得 17% 的年收益率(APY)、 5% 的 Kinto 挖矿奖励提升,以及来自 Ethena 的 5 倍奖励。

-

提供了一条很好的讨论,解释了如何通过购买 PT-sUSDE 获得高达 55% 的年收益率,详细说明了收益来源和相关风险。

-

通过在 存入 USDe,你可以获得高达 180 倍的奖励,而质押版本(sUSDe)则可获得高达 45 倍的奖励。

-

你可以在 Morphoblue(筹集超过 6900 万美元)上买卖 USDe/FRAX 交易对,与 (从 Coinbase Ventures 等投资者那里筹集 400 万美元)合作,提供每个 USDe 持有的 20 倍奖励(最高可达 15 倍杠杆),同时耕种两个无代币协议。

-

在 存入 USDe 可以获得高达 155 倍的奖励和 10 倍的 Origami 积分,同时在 USDe 和质押版本(sUSDe)上可获得高达 7 倍的杠杆。

-

在 中质押至少 25 个 USDe 的用户将获得 12000 美元的每日奖励池的均等份额,同时在他们的奖励中享受 50% 的提升,此外还可以获得 4% 的 USDe 质押奖励(可能会有所变动)。该活动将于 8 月 29 日结束。

USD 0 (Usual Money)

USD 0 是一种去中心化的真实世界资产 (RWA) 稳定币,它将价值和权力重新分配回生态系统,这使其与其他稳定币(如 USDC 和 USDT)有所不同,因为后者在持有时无法获得任何价值积累。目前,USD 0 的发展落后于 Blast L2 的稳定币 USDB。

目前有一个活动,用户每天可以获得“Pills”,以分享 7.5% 的 $Usual 供应量。预计 TGE 将在第四季度进行。以下是一些最佳农场,以帮助你最大化 Pill 收益:

1/ 在 存入资金可获得 15 倍的 Pills 奖励和 10 倍的 Origami 积分。通过 Morpho 提供的借贷流动性,这样的组合就像一个三合一的乐高玩具。

2/ PendleIntern 的分析显示,通过在 Pendle 上存入资金,你可以获得高达 38.3% 的投资收益。

3/ 通过将 USDT 兑换为 USD 0 或在 上质押 USD 0-USDT LP,你可以在耕种 Pills 的同时收取交易费用。

USDz

USDz 是一种由代币化的真实世界资产 (RWA) 支持的美元,允许用户将投资组合从加密货币价格波动中多样化,以从 7 万亿美元的私人信贷市场中获取收益,该市场据说正在进行版本更新。

第一季专注于持有 USDz 或提供流动性以赚取可兑换为代币的积分,预计将在第四季度推出。

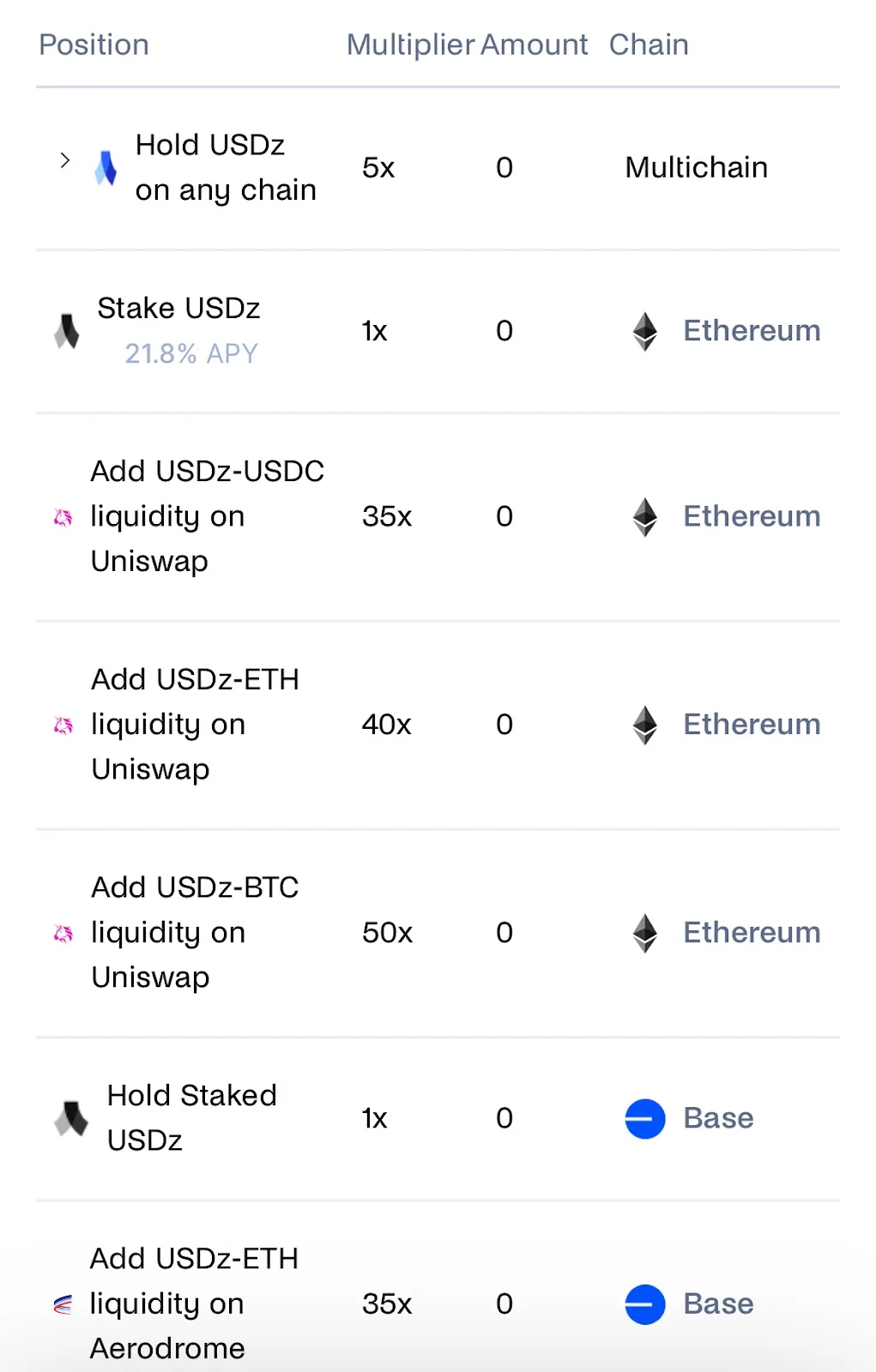

提供流动性到某些池的倍增器各不相同。

在撰写时,最高倍增器的最佳池是为 Uniswap 上的 (ETH) 提供流动性。如果想节省费用,你可以选择通过在 Hyperlock (Blast) 存入资金来获得 35 倍的提升,或者在 (Base) 上耕种以获得相同的提升,同时与这两个 L2 进行未来的互动。

Deusd

Deusd (去中心化美元) 是一种完全抵押的合成美元,由 Elixir 网络驱动。它通过 stETH 和 sDAI 铸造,存入的抵押品用于做空 ETH,从而形成一个 delta 中性头寸。它类似于 USDe,但在 Elixir 网络上。目前正在进行为期 10 周的活动,以启动 Deusd 的流动性,用户可以根据他们的贡献获得相应的奖励。

以下是增加你奖励余额的最佳农场:

1/ 质押你的 LP 代币以获得最高 5 倍的奖励提升。

2/ 向 sdeUSD/deUSDon 添加流动性以获得 5 倍的奖励提升。

3/ 在以太坊上质押 deUSD-USDC 或 deUSD-USDT,以获得 $CAKE 和高达 134% 的年收益率(请注意,随着流动性增加,年收益率会下降)。

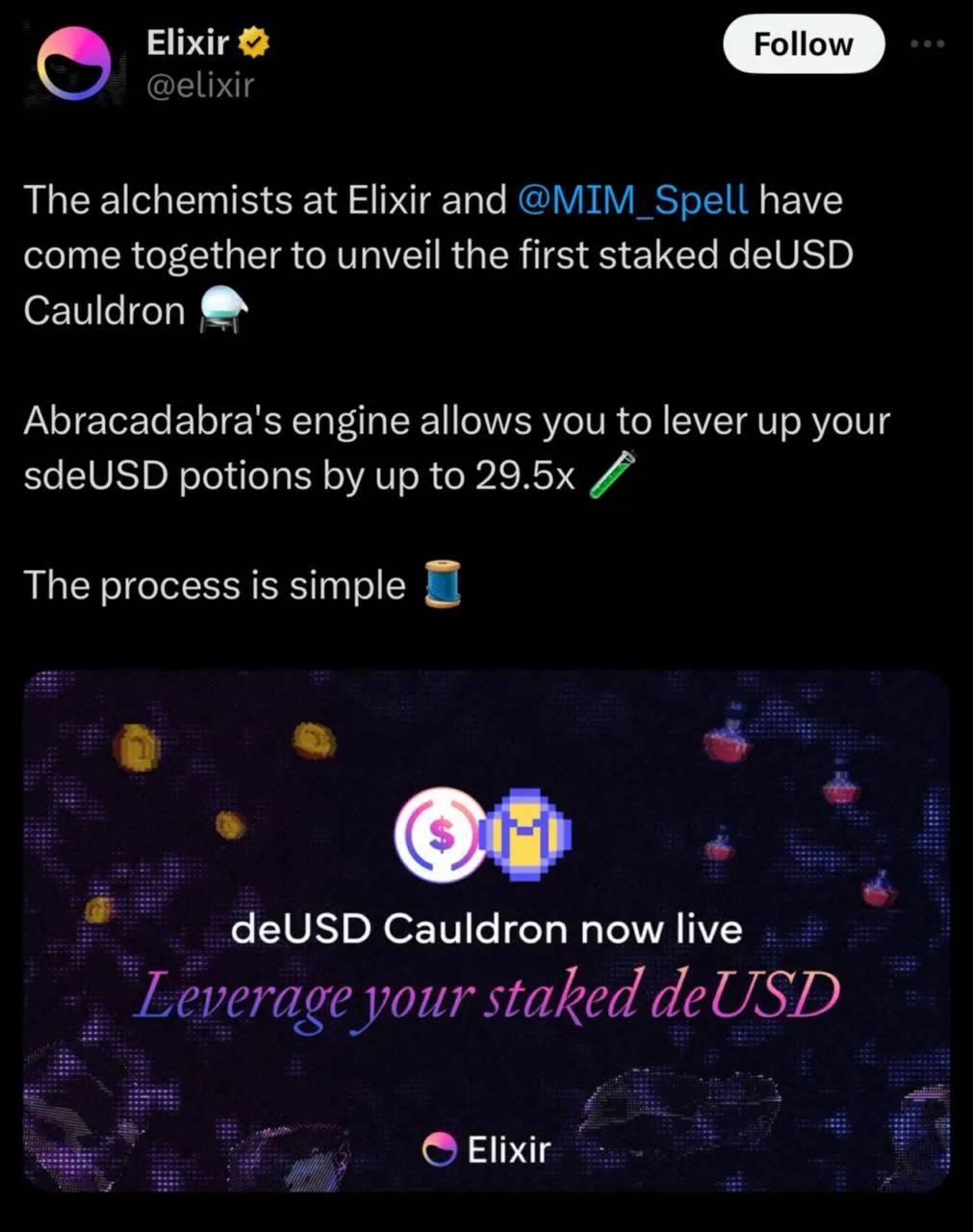

4/ 通过在 Abracadabra 存入资金,你可以获得高达 29.5 倍的奖励提升,具体取决于你的杠杆。

USDM

USDM 是首个经过审慎监管的、能够产生收益的稳定币。它的基础资产是美国国债,这些资产同时也提供收益。目前,USDM 是第 30 大稳定币,超越了 Circle 发行的 EURC 等其他稳定币。

持有 USDM 时最大化收益的方法有:

1/ 在 Dolomite 上通过 进行 wUSDM/USDT 的多空交易,可以获得 5% 的年收益率(APR),并额外获得 Arb 奖励,同时与两个无代币协议互动,以便未来获得空投。

2/ Morpho Blue 上的 目前可以获得 5% 的年收益率(APR)以及额外的 Morpho 奖励,同时在 Base 上留下你的链上记录(三合一?)。

Dyad

Dyad 旨在通过独特的模型在资本效率上超越现有的稳定币。Dyad 的优势在于其部署的三种资产:$DYAD(稳定币)、Note(DYAD NFT,dNFT)和 $KEROSENE(代币化的多余抵押品)。Note(dNFT)就像通往 Dyad 生态系统的门票,通过称为 XP 的元数据跟踪用户在生态系统内的活动。你的 Notes 累积的 XP 越多,你获得的收益就越多。$KEROSENE 可以通过在某些专属于 Note NFT 持有者的池中提供流动性来获得。Kerosene 的功能不仅限于产生收益。

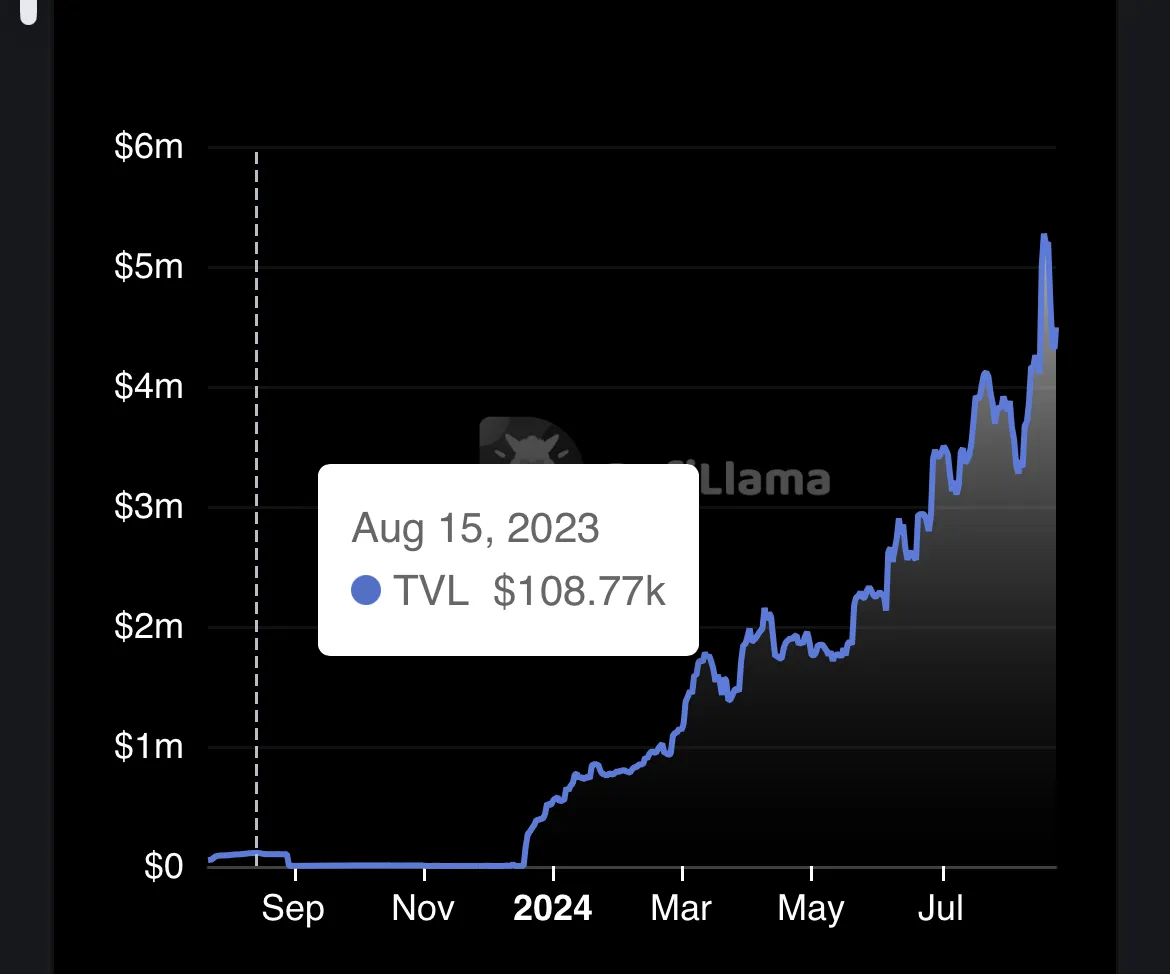

这一切共同作用,使 Dyad 成为最具资本效率的稳定币。自推出以来,Dyad 取得了显著增长,TVL(总锁仓价值)一直在上升。

目前,通过为 提供流动性,你可以获得超过 80% 的年收益率(APR)。支持的抵押品包括 $wstETH、$tBTC 和 $sUSDe。

见下:

好的。今天就到这里。

解码比特币MEV:以太坊黑暗森林外的另一个世界

原文作者:

原文编译:深潮 TechFlow

本文由以下人员合著:来自 HashKey Capital 的 , ,来自 Flashbots 的 。

引言

比特币 MEV(矿工可提取价值)的概念早在就出现。尽管与以太坊的 MEV 相比仍然相对新兴,但随着 BRC-20、Ordinals 和 Runes 等元协议的引入,蓬勃发展的比特币生态系统承诺将在未来带来更多的可编程性、表达能力和 MEV 机会。

本报告将分析比特币上 MEV 复杂性的增加,并评估其对更广泛生态系统的影响。

为什么越来越关注比特币 MEV?

在 Ordinals 引入之前,比特币上的 MEV 并不被广泛认可且并不重要,关注点主要集中在 Lightning Network 和侧链挖矿攻击上。然而,Taproot 升级为比特币带来了更多的表达能力和可编程性,促进了 Ordinals 和 Runes 等元协议的推出,使得 MEV 的问题浮出水面。比特币的 10 分钟区块时间也加剧了这一问题,使得经验不足的用户更容易成为各种 MEV 攻击的受害者,例如在铭刻市场竞标时遭遇费用抢夺。随着区块奖励的下降,矿工的盈利能力受到影响,促使矿工专注于最大化交易费用,这可能解释了 MEV 活动的上升。

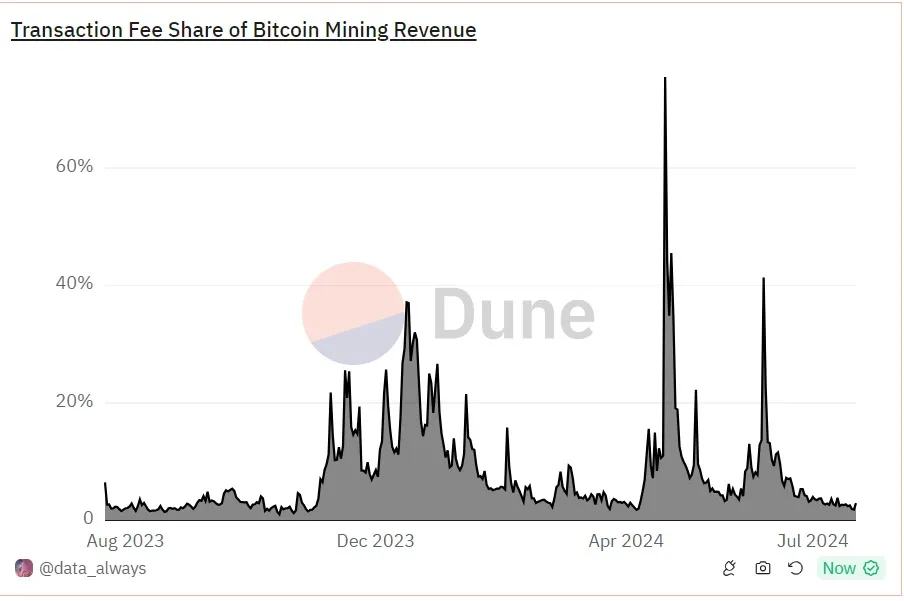

下图展示了围绕备受期待的 Ordinals 和 Runes 启动期间,费用相对于区块奖励的上升,曾一度占据比特币挖矿收入总额的 60% 以上。

来源:Dune analytics (@data_always),交易费用占挖矿奖励的比例,截至 2024 年 7 月 22 日。

迄今为止,我们看到越来越多的 BTCFi 应用和开发,转变了比特币仅作为数字黄金/支付网络的地位,发展为一个快速增长的生态系统,具有不断扩展的实用性。这可能会为比特币带来更多的 MEV 机会。

比特币与以太坊 MEV 的不同之处

关于比特币 MEV 的讨论较少,这可以归因于比特币和以太坊之间截然不同的架构设计。

架构设计

以太坊在以太坊虚拟机(EVM)上运行,执行智能合约,通过维护一个全球状态机实现可编程性。

以太坊采用基于账户的模型,通过管理交易的交易序号顺序运行交易。这意味着交易的顺序会影响其结果,造成搜索者能够轻松识别 MEV 机会,并在用户交易之前或之后直接添加他们的交易。例如,如果 Alice 和 Bob 都向 Uniswap 提交交易以交换 1 ETH 为 USDT,那么在区块中首先执行的交易将获得更多的 USDT。

相比之下,比特币使用的脚本语言并不像以太坊那样具有状态性,采用的是 UTXO 模型。如果只是标准的比特币转账,只有预定的接收者可以通过有效的签名支出比特币,这不会导致其他用户争夺使用这些资金。然而,在比特币上,也可以创建可以通过多个方使用脚本或 SIGHASH 解锁的 UTXO。首先确认的交易是可以支出该 UTXO 的交易。尽管如此,由于每个 UTXO 的解锁条件仅与该 UTXO 本身相关,而不依赖于其他 UTXO,因此竞争情况仅限于该 UTXO。

比特币上的山寨币

除了上述设计上的根本差异,引入 BTC 以外的有价值资产也为矿工可提取价值(MEV)带来了激励。这些场景中产生的 MEV 本质上是协议设计者在试图使用脚本+UTXO(比特币特有的数据结构)构建新的资产类别和链上行为时,指定资产所有权和链上行为有效性的顺序。由于事件是基于顺序定义的,因此存在竞争顺序的动力,从而产生 MEV。

如果不考虑其他资产,理性的矿工只会根据交易费用打包合法交易,并根据交易规模收费。然而,如果比特币交易不仅限于标准转账,例如铸造新有价值资产(如 Runes 等),矿工可以采用多种策略,而不只是考虑比特币交易费用: 1)审查交易并用自己的铸造交易替代;2)向用户索要更高的费用(链上、链下或侧链支付);3)让多个用户相互竞标,导致费用战争。

铸造

一个直接的例子是 Runes 或 BRC 20 等资产的铸造过程,通常会设定铸造资产的最大限额。第一个确认的铸造交易被认为是成功,而其他交易则被视为无效。因此,在这种情况下,交易的顺序变得非常重要,并通过交易排序带来了 MEV 的机会。

此外,Ordinals 引入的稀有比特币(satoshis)概念甚至引发了担忧,矿工可能,以争夺高价值的稀有比特币。

质押

除了铸造,像 Babylon 这样的质押协议在每个质押阶段也设定了可以质押的资产上限。即使用户超过了上限,他们仍然可以构建并转入比特币到质押锁定脚本,但这将不再被视为成功的质押,也不符合未来奖励的资格。换句话说,质押交易的排序同样至关重要。

例如,在 Babylon 主网启动后不久,第一阶段的质押上限达到 1, 000 BTC,导致约 300 BTC 溢出,需要解除绑定。

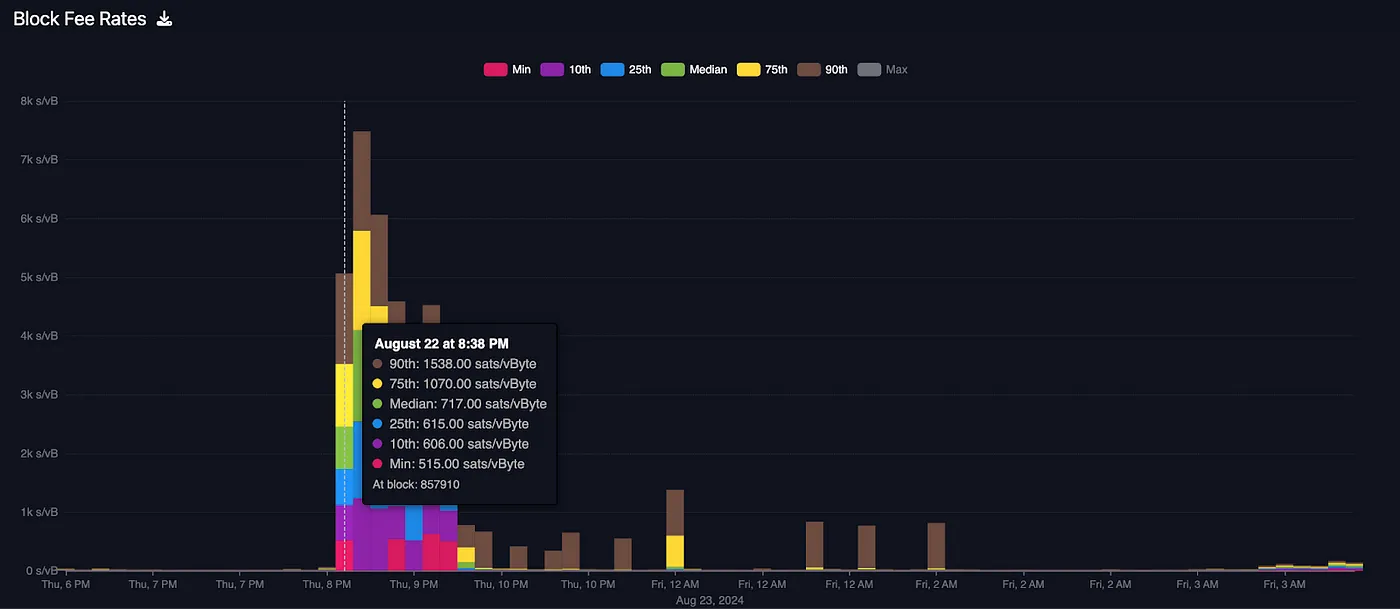

在 Babylon 主网启动时,费用率上涨至 1, 000 sats/vBytes,来源:Mempool.space

除了链上铸造/刻印资产和质押外,某些在侧链或汇总链上的活动也受到 MEV 的影响。我们将在“比特币上的 MEV 事件”部分提供更多示例。

什么被视为比特币 MEV?

那么,什么算作比特币上的 MEV 呢?毕竟,MEV 的在不同情况下会有所。

一般来说,比特币上的 MEV 指的是矿工通过操控区块创建过程来提取最大利润的方式。我们可以大致将其归类如下:

-

用户支付额外费用:希望加快交易的用户通常通过链下交易加速服务来实现,这通常是昂贵的,因为用户需要支付更高的费用以便优先处理他们的交易。交易者还可以通过 RBF(费用替换)和 CPFP(子交易为父交易支付)等机制向矿工支付更高的费用,以优先处理交易并实现更快的确认时间。低费用交易通常面临更长的确认时间,因为以利润为驱动的矿工会优先选择盈利更高的交易进行区块打包。

-

用户与矿工的勾结:用户与矿工勾结,以审查、包含某些具有特定重要性的交易。例如,恶意用户和矿工勾结,审查并排除 Lightning Network 上的惩罚交易,以非法获得通道内的资产。其他新系统如 BitVM 及其惩罚交易同样面临类似风险。

-

比特币矿工在侧链/L2 上挖矿:这包括各种早期的方案,矿工利用比特币的计算能力保障另一个网络的安全。通过合并挖矿,可能导致矿工集中化,因为大型矿工可能利用他们在主链上的计算能力来影响 L2 上的区块生产、排序等操作,从而获得过多的 L2 挖矿奖励,并可能对 L2 网络的安全性造成影响。

一种倾向于公共市场的费用竞标方法(如 RBF)在整体经济系统中起着相对积极的作用,促进了自由市场经济。然而,当用户与矿池进行带外支付时,这无疑对网络的去中心化和抗审查性造成威胁,这通常被称为“MEVil”。

比特币 MEV 的例子

根据上述分类,我们可以看到几个 MEV 的案例。

非标准交易

比特币核心软件仅允许节点处理标准交易,大小限制为。然而,矿池仍然在区块中包含高费用的非标准交易,通常排除其他低费用交易。

一些典型案例包括:

-

区块 776, 884 :由 Terra 矿池挖掘,该区块包含一个大小为 849.93 kvB 的铭刻交易。该铭刻是一段 1 分钟的 MP 4 视频,内容为一只拿着饮料的青蛙,为矿工带来了 0.5 BTC 的费用。

-

区块 777, 945 :包含一个大小为 975.44 kvB 的 4000 x 5999 像素的 WEBP 图像,为矿工带来了 0.75 BTC 的费用。

-

区块 786, 501 ,因铭刻一幅朱利安·阿桑奇在比特币杂志封面上的 JPEG 图像而为矿工带来了约 0.5 BTC 的费用,大小为 992.44 kvB。

默认情况下,比特币核心节点仅允许转发标准交易。因此,非标准交易必须通过私有内存池直接发送到矿池。私有内存池允许矿池接受非标准交易并优先处理用户交易。虽然这可以加快交易处理速度,但更多交易转向私有内存池可能导致矿池的集中化和审查风险增加。显然,一些矿池已经在利用私有内存池的盈利能力。

例如,Marathon Digital 推出了“Slipstream”,这是一种直接交易提交服务,允许客户提交复杂和非标准交易。

侧链 / L2 上的 MEV 事件

Stacks 侧链使用一种独特的共识机制——转移证明机制(Proof of Transfer,PoX),允许比特币矿工挖掘 Stacks 区块并在比特币区块链上结算交易,同时获得 STX 奖励。

在过去,Stacks 采用了一种简单的矿工选举机制,其中高算力的比特币矿工更有可能挖掘 Stacks 区块,审查其他矿工的承诺交易,独占所有奖励。如果更多矿工采用这种策略,未来的 Stacker 可能会面临的情况。

对生态系统的影响:

-

通过排除其他诚实矿工的承诺,最终传递给 Stacker 的奖励将减少。

-

如果大型矿工继续滥用他们的计算能力并排除诚实矿工的承诺,可能导致集中化风险,使少数矿工独占所有 Stacks 奖励。

然而,这个问题将通过 Stacks 的中本聪升级得到解决,该升级将使这种策略失去盈利性。该升级将从简单的矿工选举转向使用抽签算法,并采用假定总承诺及递延(Assumed Total Commitment with Carryforward,ATC-C)技术,以降低 MEV 挖矿的盈利能力。矿工预计需要在最近的 10 个区块中持续参与才能获得抽签资格。未能在最近 10 个区块中的至少 5 个区块中挖矿的矿工将失去获得 Stacks 奖励的资格。通过 ATC-C,矿工赢得 Stacks 区块的概率现在等于矿工的 BTC 支出与最近 10 个区块的中位数总 BTC 承诺之比。这减少了矿工通过排除其他矿工的区块承诺而获得不成比例利益的可能性。

对替代资产交易的竞标

与 Ordinals 和 Runes 等替代资产相关的 MEV 可以分为之前提到的两种类型:

-

矿池提取额外价值:矿池可以通过在区块和交易中包含比特币 Ordinals 或稀有 Satoshi 等资产来获取额外价值。

-

费用抢夺交易:交易者可能会竞标将与这些替代资产相关的交易打包进区块。

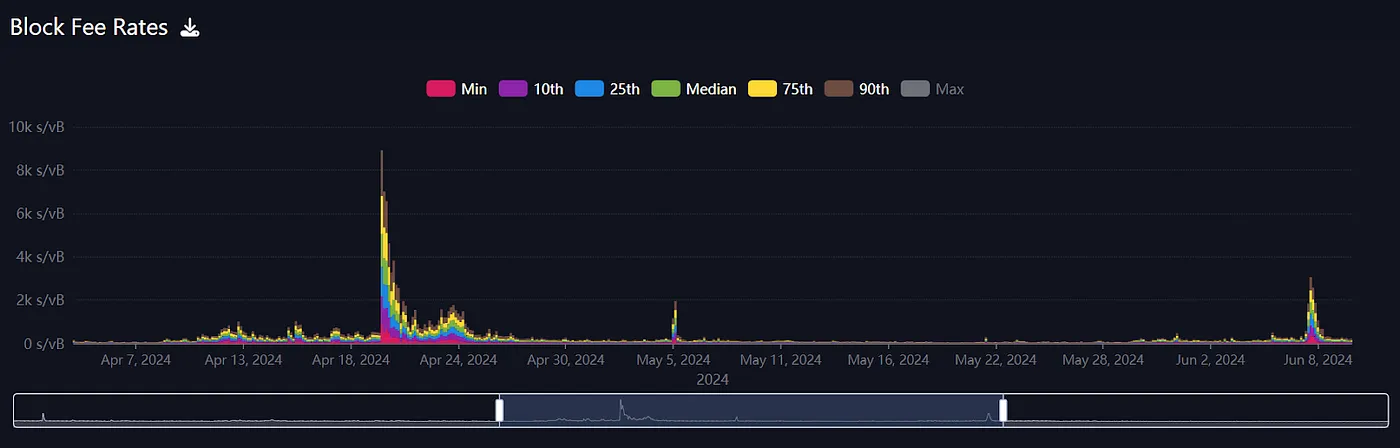

对于矿池而言,Runes 的初步成功带来了额外的利润来源。例如,在减半事件期间,Runes 的高度期待推出导致网络交易量和费用达到了新高,许多用户争相将其交易打包进历史性的比特币减半区块中。减半后的交易费用上涨至超过 1, 500 sats/vByte(减半前不到 100 sats/vByte)。ViaBTC 利用这一激增,挖掘了与 Runes 发布同时的减半区块,获得了 40.75 BTC 的利润,其中 37.6 BTC 来自 Runes 相关的交易费用。由于区块奖励现在减半,Runes 的交易费用已成为矿工的盈利来源。

来源:Mempool.space

来源:Mempool.space

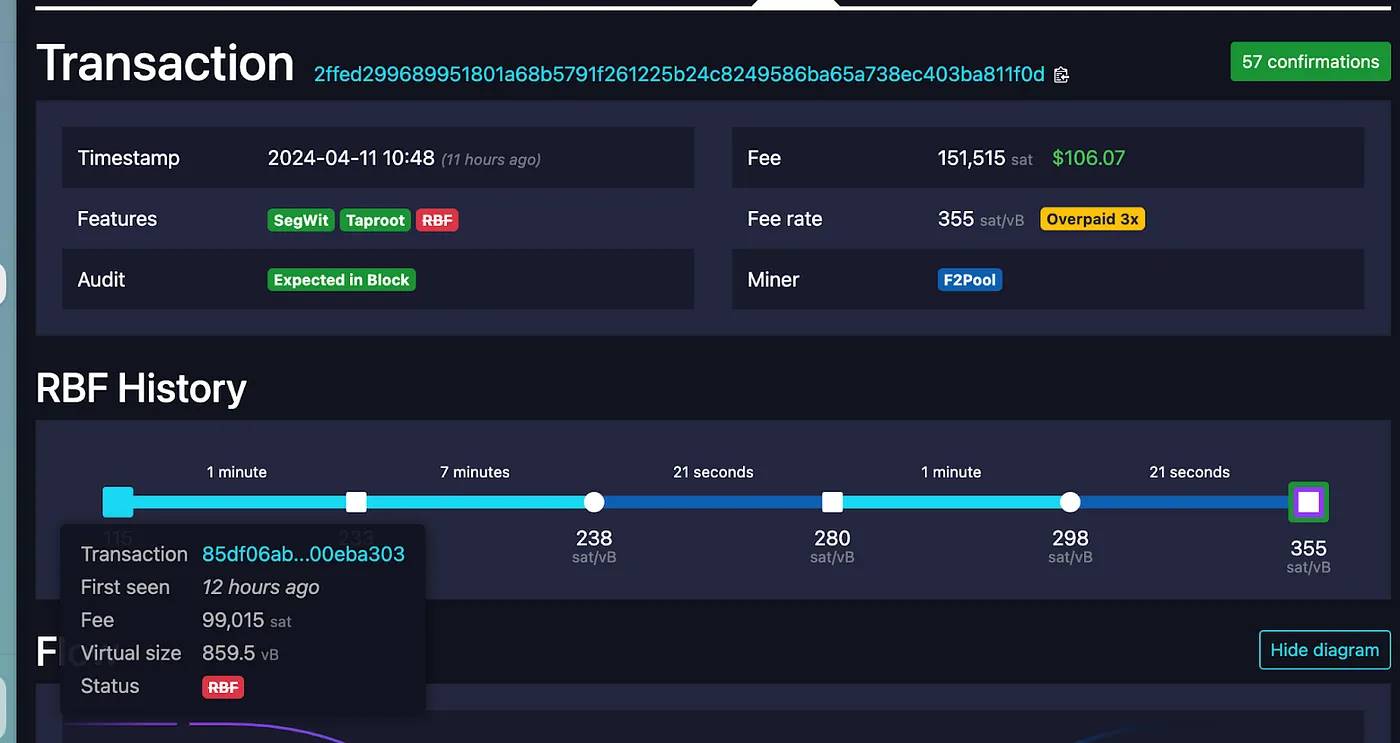

对于交易者来说,使用 Runes 和 Ordinals 的比特币交易采用 SIGHASH_SINGLE|SIGHASH_ANYONECANPAY 作为部分签名交易 (PSBTs),这允许只有一个签名输入与一个输出对应。结合内存池(mempool)的透明性,这使得许多买家能够发现潜在的盈利交易。因此,交易者经常使用 RBF 和 CPFP,导致竞争性的手续费战争,使矿工能够从这种需求中捕获 MEV。例如,当卖家将其资产挂牌出售时,买家可以进行出价竞标,并在有竞争对手时使用 RBF 来提高他们的交易费用,希望他们的交易能够被确认。

交易者之间竞争的一个典型例子是交易 ID 为 2ffed299689951801a68b5791f261225b24c8249586ba65a738ec403ba811f0d 的交易。在卖家列出其资产后,该交易使用 RBF 进行了多次替换,费用率分别为 238、 280、 298 和 355 sat/vB。

来源:Mempool.space

另一个例子涉及 Magic Eden 平台上的 OrdiBots 铸造过程。多个用户成为交易池前置运行攻击的受害者。OrdiBots 在 Magic Eden 上的铸造铭文使用了 PSBTs。PSBT 的存在和比特币每 10 分钟生成一个区块的间隔允许任何潜在买家通过引入不同的地址、签名,仅通过支付更高的费用来竞争同一交易。这导致一些白名单用户因前置运行机器人干扰而无法铸造。(团队后来对此表示歉意,并承诺以定制的 OrdiBots 补偿受影响的用户。)

然而,并非所有与 MEV 相关的技术或事件对用户都是有害的。在某些情况下,MEV 技术也可以保护用户资产免受损失。例如,如果没有 RBF,错误的交易将无法,未确认的交易可能会长时间处于未确认状态,导致机会成本。此外,运行 RBF 有助于比特币网络的安全性。随着区块补贴预计相对于交易费用在未来减少,交易费用将在激励矿工继续参与比特币网络中发挥至关重要的作用。比特币开发者 Peter Todd 也积极倡导 ,并建议矿工运行完整的 RBF。

支持比特币上 MEV 的关键技术组件

那么,支持这些 MEV 机会的比特币上的关键技术组件或方法是什么呢?常涉及的技术领域包括内存池(mempools)、RBF(替换费用)、CPFP(子交易支付父交易)、矿池加速服务和矿池协议。

内存池

与以太坊和其他典型区块链网络类似,比特币也有一个交易池结构,用于存储已被 P2P 节点接收但未包含在区块中的交易。内存池的透明和去中心化特性创造了有利于 MEV 机会的环境,使所有交易能够传播给矿工。

然而,与以太坊的 gas 机制不同,比特币的费用仅与交易大小有关。因此,比特币的交易池可以被视为一个更直接的区块空间拍卖市场,在这里可以看到哪些用户在竞标下一个区块以及他们的出价。

由于不同节点从 P2P 传播中接收到不同的交易,每个节点都有不同的内存池。此外,每个节点可以主动自定义自己的转发策略(内存池政策),定义它希望接收和中继哪些交易。矿池也可以根据其偏好选择将哪些交易包括在区块中(尽管从经济角度来看,他们会优先考虑高手续费交易)。例如,比特币 节点过滤掉任何 Ordinals 交易,而 Marathon Mining 则在区块浏览器中创建了一个像素风格的徽标。

(像素的颜色显示费用率),来源:mempool.space

因此,用户可能会考虑直接向特定矿工或矿池发送交易,以加速交易的纳入,但这种方法可能会影响比特币社区高度重视的两个关键特性:隐私和抗审查性。

通过 P2P 节点传播的交易,而不是直接(例如,通过 RPC 端点)发送给矿工或矿池,有助于模糊交易的来源,使矿工和矿池更难基于已识别的信息审查交易。

除了利用交易加速服务外,用户还可以选择通过 RBF 和 CPFP 加速他们的交易。

RBF 和 CPFP

替换支付 和子交易支付父交易是用户常用来提高交易优先级的方法。

RBF(替换支付)允许交易池中的未确认交易被另一笔与之冲突的交易替代(也引用至少一个相同的输入),但支付更高的费用率和总体更高的费用。与之前讨论的交易池策略类似,RBF 可以通过多种方式实现。最常见的实现是可选 RBF(opt-in RBF),由 设计,其中只有特别标记的交易可以被替代。另一种方法是完全 RBF,在这种情况下,交易可以被替代,无论它们是否被标记。

CPFP(子交易支付父交易)使用不同的方法来加速交易确认。与 RBF 中替代卡在内存池中的交易不同,接收者可以通过发送一笔子交易,使用待处理交易的 UTXO,并支付更高的费用率,来加速待处理的父交易。这可能激励矿工将这些交易一起打包到下一个区块中。因此,有时你可能会看到手续费非常低的交易被包含在一个区块中,尽管在某个时刻费用率较高;这些交易很可能使用了 CPFP(因为后续交易支付了费用)。

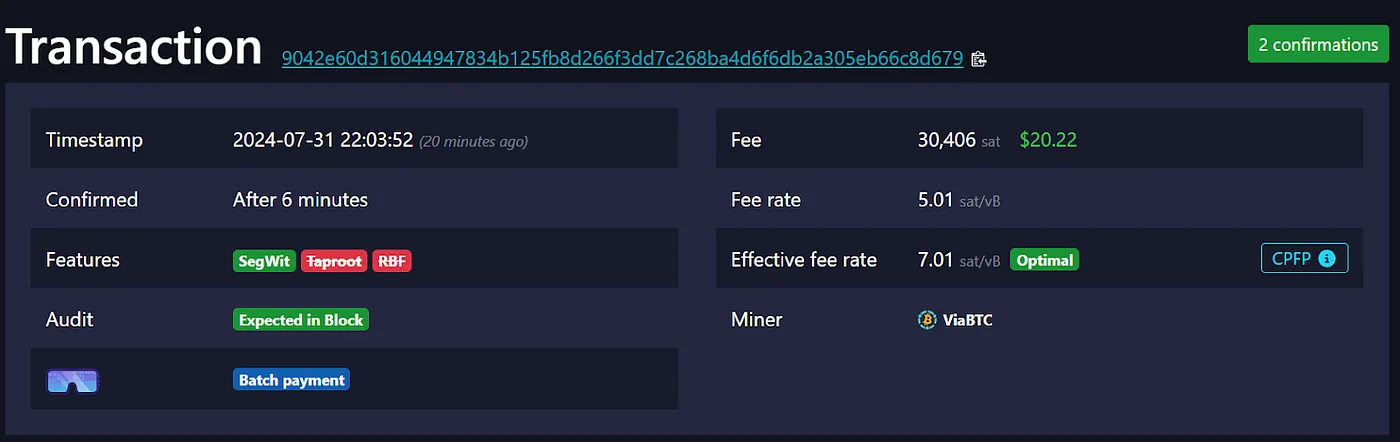

使用 CPFP 让手续费低的父交易(7.01 sat/VB)被确认的交易,来源:mempool.space

RBF 和 CPFP 之间的关键区别在于,RBF 允许发送方用一笔费用率更高的交易替代待处理交易,而 CPFP 则允许接收方通过发送一笔费用率更高的子交易来加速待处理交易。CPFP 对于需要从 Lightning Network 退出的交易(例如,锚定)也很有用。在费用方面,RBF 相对更具成本优势,因为它不需要额外的区块空间。

外部费用支付和矿池加速服务

除了 RBF(替换支付)和 CPFP(子交易支付父交易)等方法,用户还可以选择使用来加速他们的交易。例如,许多矿池提供免费的和付费的,通过提交他们的 txID 来加速交易的打包。如果是付费服务,用户需要支付服务费用以支持矿池。由于这种服务涉及通过非比特币网络的系统支付费用(例如,通过网站、信用卡支付等),因此被称为外部费用支付。

虽然外部费用支付为无法使用 RBF 或 CPFP 的交易提供了补救措施,但长期广泛使用可能对比特币的抗审查性产生影响。

矿池协议

在之前的讨论中,我们将矿池和矿工视为一个整体,但实际上,它们之间需要分工和合作。矿池聚合矿工的计算能力进行挖矿,并根据计算能力的贡献分配奖励。这个合作过程需要某些协议来进行协调。

在常见的矿池协议中,例如 Stratum v1,矿池只需向矿工提供一个区块模板(包括区块头和 coinbase 交易信息),矿工根据这个模板进行哈希计算。还有一些工具,如,可以可视化来自各种矿池的 Stratum 信息。

在这个过程中,矿工不能选择要打包哪些交易;相反,矿池选择交易并构建模板,分配任务给矿工。

因此,在 Stratum v1 协议中,我们可以大致将角色对应于以太坊生态系统如下:

-

矿工:承担部分提议者的职责(进行哈希计算)。

-

矿池:既充当构建者,使用矿工计算的哈希,又充当区块的提议者。

未来会怎样?

一些有前景的解决方案正在开发中,以减轻 MEV(矿工可提取价值)对比特币的负面影响。

新协议

在一些新的矿池协议中,例如 和 ,矿工可以自主选择要打包的交易。Stratum v2 已经被一些矿池(例如 DEMAND)和挖矿固件(例如 Braiins)采用,允许个别矿工构建自己的区块模板。这提高了数据传输的安全性、去中心化和效率,同时降低了比特币上交易审查和 MEV 的风险。

因此,顺应这一趋势,未来矿池和矿工的角色可能不会以与以太坊的 PBS(提议者/构建者分离)模型相同的方式演变。

此外,比特币核心中与交易池相关的新设计可能会带来变化,主要包括备受讨论的 v3 交易中继策略和集群内存池的增强。然而,这些新设计对 Lightning Network 通道退出的实施等方面的仍在中。

减少挖矿奖励的影响

挖矿奖励的减少是一个重要的挑战。随着区块奖励在未来进一步减少,可能会对网络产生多方面的影响。

一些问题早期就被比特币开发者认识并讨论,例如,矿池可能故意重新挖掘之前的区块以获取费用。比特币核心已经实施了一些措施来应对费用狙击,但目前的方法仍需改进。

除了原生交易费用外,替代资产在未来也可能成为持续的收入来源。因此,一些项目正在尝试构建基础设施,以更有效地识别涉及替代资产的有价值交易。例如,正在开发一个替代公共内存池,以更好地识别与有价值替代资产相关的交易。

然而,正如在“外部费用支付”部分讨论的那样,这些链下比特币经济激励对比特币自我调节激励兼容系统的影响尚待验证。

无论如何,比特币上的 MEV 与以太坊有相似之处,但由于架构和设计理念的不同也有所不同。比特币的实用性不断增加,区块补贴奖励逐渐减少,以及不断发展的 BTCFi 生态系统将使 MEV 相关因素受到更多关注。

Telegram创始人突然被捕 其他头部加密项目创始人呢?

作者:WOO Network

背景

8 月 25 日,TelegramCEO Pavel Durov 在巴黎北部的勒布尔热机场降落后被法国警方逮捕,被指控对 Telegram 没有进行管控,放任恐怖主义、洗钱和贩毒等不法行为在其中扩散,最重恐关 20 年。(注:Pavel Durov 目前被保释,但限制出境)

TON 代币在 3 小时内从 6.8 下跌至 5.4,大跌 20%。

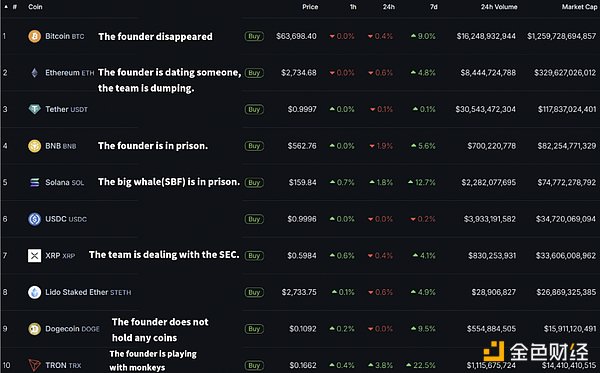

随着 Pavel Durov 被捕,社群上也开始在流传前十大加密货币创办人近况的迷因梗图。比特币创始人消失,以太坊创始人忙着约会,币安的 CZ 正在坐牢等等。

WOO X Research 在本文中将盘点头部代币项目创办人、产品生态现况,以及未来潜力。

比特币

创办人状况:比特币最广为人知的一点便是,至今没有人知道创办人中本聪 (Satoshi Nakamoto) 到底是谁,不仅性别、国籍、年龄未知,中本聪究竟是一个人还是一个团队,也都未曾经过证实。

在这数年间,却有许多人争相向媒体宣称自己就是中本聪本人,当中最著名的便是 Craig Wright,由于是澳洲人,常被戏称为澳本聪。

他在 2016 年公开宣称他就是中本聪本人,且出席任何活动便不断对外宣称该身分,外界质疑声不绝于耳,纷纷认为他就是个骗子。直到今年 3 月,英国高等法院裁定 Craig Wright 并非中本聪,认为他在多个法律程序中存在「严重滥用司法程序」的行为,并且在试图证明自己身份的过程中进行了「大规模的伪造」。

但在 8 月 13 日,知名科技企业家兼调查记者 Dave Troy 在推特上表示,他日前向 FBI 要求调查中本聪相关身分,FBI 回应:「中本聪可能是一个或多个第三方个人」,意思是不否认但也不承认中本聪的存在。中本聪至今仍是区块链史上最大谜团。

比特币生态现状:目前市场热点围绕在 Fractal Bitcoin 分形比特币与 Babylon 比特币质押。前者是 BTC L2,由 Unisat 和 Block Space Force 合作开发,旨在解决比特币网路的扩容问题。近期测试网上线,可以到官方水龙头领水或是使用测试网挖矿,预计九月上线主网。

Babylon 是一条 L1,用户可以在上面质押 BTC 获得收益,而收益来源源自于 Babylon 将这些质押的比特币作为质押资产委托给需要额外安全性的其他 POS 链。

在 8 月 23 日推出第一阶段质押,限额 1000 颗 BTC,在短短 10 分钟内便已塞满,且当时 Gas Fee 高达 1555 Sats,约 200 – 300 U,且多项协议如 Solv、Lorenzo、PumpBTC 以及 Bedrock 皆参与其中,并占了将近高达 75% 的质押额度。在 Babylon 解放比特币流动性的同时,另一场流动性协议争夺之战正悄悄展开序幕。

未来潜力:比特币一直以来都被视为价值储存的工具,直到铭文的出现,才让加密用户重新反思打造比特币生态的可能性。目前比特币相关生态百家争鸣,仍处于草创阶段,许多参与协议的方式便是提供自己手上的 BTC 作为抵押资产,协议再拿去其他地方赚取收益,分润给质押者。因此关注焦点应放在协议资金量体以及外部生态连结。

以太坊

创办人状况:Vitalik 近期在推特上相当活跃,先是在 8 月 21 日发布了「Ethereum is good」的迷因梗图,在内文写道:「有人告诉我,少做一些哲学思考,多做一些以太坊的宣传。」但似乎对于以太币价格拉升并没有太大作用,反而是激励链上迷因币 EBULL 暴涨,市值一度达到 2700 万美金。

另外他也在 warpcast 对于 Pavel Durov 被捕发表意见:「我看到为 Telegram 执行长 Pavel Durov 被捕辩护的非西方人人数为零,但西方人却不少。绝对不想说他们不存在(毕竟,我的时间线和任何人的时间线一样有偏见),只是这是我迄今为止的样本,这是 Bruno Maçães 经常谈论的自由主义和西方主义脱钩的另一个例子。」

他对此事并没有选边站,而更像是由社会观察的角度发表意见。

以太币现况:因近期市场环境不确定因素高,加上 ETH ETF 灰度卖币影响,以太币价格走势相比比特币疲软许多,链上活动也因此减少,近七天平均 Gas Fee 约落在 1 ~2 Gwei ,也连带影响以太币通膨情形,近 30 天市场增加了 6 万 288 颗以太币,年通膨率为 0.637%

未来潜力:Vitalik 在 8 月 15 日、8 月 27 日分别转帐 200 ETH 到 Kraken 交易所以及多签钱包,也被社群调侃 Vitalik 出金谈恋爱。另外以太坊基金会也在 8/24 日 将 3.5 万枚 ETH 转进 Karken 交易所,先前以太坊基金会大额转帐是在 2023 年 5 月 6 日,当时将 1.5 万枚以太坊转进 Kraken。

下图为以太坊基金会在今年卖出以太币情形,可以看到多次卖在阶段性高点,而此次的 3 万 5000 颗卖压,也是今年以来最高。

不仅以太坊基金会砸盘,在今年 8 月初有多家造市商抛售以太币,包含 GSR、Amber Group、Flow Traders 以及 Jump Crypto,在多方巨大卖压下,仍须谨慎看待后市。

参考:https://x.com/spotonchain/status/1827057564691132682/photo/2

Solana

创办人状况:Solana 创办人 Toly 在推特上可以发现,都在极力推广 Solana 生态系项目 & 技术,包含把 Web 3 应用带到 Web 2 介面的 Blinks、Solana 与 Robinhood 钱包合作等。

Solana 现况:这轮 Solana 崛起原因除了最广为人知的 Pump Fun 以及迷因币之外,其实 Paypal 旗下稳定币 PYUSD,Solana 占据超过 80% 份额,反超以太坊。 PayPal 选择将 PYUSD 扩展到 Solana 上,是因为优秀的结算速度、低于一美分交易费用,以及拥有超过 2,500 名开发者的生态系。

PYUSD 有超过 45% 的供给部属到龙头借贷协议 Kamino 当中,目前存款利率为 13%。

Solana 未来潜力:除上述提到的迷因、大机构稳定币 (PYUSD),Solana 还有什么故事? Solana Restaking 协议 Solayer 可能是潜在叙事。

严格来说 Solayer 并不像传统意义上的 Restaking,Solayer 协调项目当中的区块空间以及交易顺序。

想像 Solana 是一条有多条车道的高速公路。这些车道就像不同的质押等级,车道越靠左,通行速度越快,但收费也越高;而车道越靠右,通行速度越慢,但收费比较便宜。这些车道就是区块链上的不同验证器。

在这条高速公路上行驶的汽车,就像是各种想要使用 Solana 的应用程式。每个应用程式都有不同的需求,有些需要更快的速度,所以会选择较快的车道,有些则可以接受慢一些的车道。

而 Solayer 就像是这条高速公路的管理者,它负责协调车道、汽车和收费站,确保一切都能顺利运行。这些收费站代表的是「再质押参与者」(Restakers),他们把自己的资金放在不同的车道上,帮助应用程式更好地使用高速公路,并因此获得一些奖励。

「再质押」的意思是,这些持有权益的人不仅保护了整条高速公路(Solana),还把他们的权益分散到不同的系统中,让整个高速公路上的应用程式运行得更加顺畅和安全。透过这样做,他们不仅提高了高速公路的效能,也获得了更多的回报。

目前 Solayer 最新一轮融资为种子轮,融得 1200 万美元,估值 (FDV) 8000 万美元,由 Polychain 领投,其他投资方包含 Binance Labs、Hack VC、Nomad Capital、ABCDE Capital、Maelstrom Capital、Bitscale Capital 、Borderless Capital、Wormhole、Big Brain Holdings、Race Capital、Finality Capital Partners、Lvna Capital、Road Capital。

币安

创办人状况:4 月 30 日,在美国西雅图联邦法院,币安创始人及前执行长 CZ 正式接受判决,因违反反洗钱法律被判处 4 个月监禁。 BNB 币价应声在两天内下跌 10%。

若 CZ 在判决时 4 月 30 日立即入狱,那么他将在 8 月 30 日获得释放,然而直到 5 月 16 日,CZ 还没进入拘留所,因此不太可能在 8 月 30 日出狱,比较有可能的释放日期为 9 月底,届时高机率炒作的币种除了 BNB 本身,还有 HOOK、ID、EDU 以及 AI 等币安强相关联概念币。

BNB 现况:近期 BNB Chain 迎来新任生态系发展总监,强力宣传在 BNB Chain 上即将打造迷因狂潮,旗下 Web 3 Wallet 新增 Four.meme 的标签页,方便用户在手机当中打土狗,更是有许多中小型 KOL 收到 BNB Chain 的私讯,邀请参加迷因大赛。可以看出目前 BNB 把重心都押注在链上迷因赛到上。

BNB 未来潜力:如前文所述,BNB Chain 全力发展迷因。当前币种以 CAT 为代表,全名 Simon’s Cat,概念是 2008 年英国的 Youtube 动画,订阅人数高达 627 万,该代币与其他蹭概念的迷因币不同,CAT 是官方认可的迷因币。

而 CAT 与老牌迷因项目 FLOKI 也连结颇深,在 8 月 20 日,FLOKI 宣布 Launchpad 推出 CAT 代币,共筹得 425 万美元,更宣布 FLOKI 持有者能够获得 CAT 空投。

目前 CAT 市值约 1 亿 7000 万美金,历史新高为 2 亿 2000 万美元。

BNB Chain 当前欲打造自己的迷因生态系,当务之急便是确认链上迷因龙头,以便带动整体生态发展,而 CAT 便乘载这样子的希望,再加上 CZ 即将出狱回归,有机会成为上线币安的迷因币种。

加密货币领域的 KYT 实践

据 Bitrace 数据,在 2021.1-2023.9 期间,波场网络共计超过 415.2 亿风险 USDT 流入部分中心化交易平台地址,334.6 亿风险 USDT 流入加密支付平台地址。可见,USDT 正被大量用于网赌、洗钱、黑灰产等活动,此类风险资金流入市场极易对无辜地址造成污染。

在此背景下,转账前对交易对手方的收款地址进行资金审计十分必要。本文将探讨加密货币领域的 KYT(Know Your Transaction)实践,并提供切实可行的解决方案。

KYT 面临的挑战

地址匿名

加密货币的交易匿名性为用户提供了更高程度的隐私保护和金融自由,这种技术手段隐藏了用户的真实身份与交易活动的直接联系。

但正如硬币的正反两面,这种匿名性同样带来了问题,尤其是在加密货币被用于非法活动时,它给监管和法律执行带来了挑战。此外,匿名特性使得加密资金转账追踪存在难度,即使找到地址,要找出地址背后的实体也存在困难。

判断复杂

并非所有与风险资金关联的地址都是非法地址,以单一维度评判地址风险过于武断。以 Tornado Cash 投毒事件为例,某些匿名地址将 0.1ETH 从受制裁的 Tornado Cash 钱包发送到知名加密个人的钱包,导致后者被动触发了风控规则而无法访问部分 DeFi 协议。

在此事件中,平台采用了不适当的 KYT 规则导致其业务经营出现纰漏,带来不好的用户体验。因此,某一地址的制裁与否需要辨别其混淆资金来源的初始目的,作出充分考察与合理评估,显然,上述案例中的被投毒地址不应被简单视作风险地址。

各国监管环境不同

加密货币行业要实现真正意义上的合规,必须确保所有关联方同时参与监管且达成意见一致。

以近日在法国被捕的 Telegram 俄裔创始人 Pavel Durov 为例,他正面临着恐怖主义、洗钱和贩毒的指控。法国认为 Pavel Durov 涉嫌允许应用程序上发生犯罪活动而将其逮捕;而在俄罗斯、乌克兰等国家,Telegram 作为通讯平台因其具有出色的保密性而被广泛使用。据“今日俄罗斯”报道,Durov 被捕后,俄罗斯国家杜马(议会下院)副主席达万科夫立即提出抗议,呼吁法国政府释放 Durov。

Source GETTY IMAGES

可见不论在何种市场中,合规监管都至关重要。虽然加密货币能轻松实现跨国流通,而对于利用加密货币犯罪的行为却需要来自现实世界的制裁,现实中各国的监管环境存在明显差异,不同地区间对于加密货币的态度往往导致相关主体间难以互相协作、产生摩擦,合规定义的不同致使监管障碍。

Bitrace 的 KYT 实践

地址标签库

基于机器学习和模式识别算法建模,Bitrace 已经积累了超过 4 亿的地址标签库,其中包括实体标签(DeFi 平台、矿池、数字资产交易所等)和风险行为标签(诈骗、涉恐、涉毒、非法网赌、洗钱、灰黑产)。此外,地址标签库的数据也来自合作方及寻求援助的客户,此类风险地址和相关情报将由技术团队二次验证,确认无误后验收入库。

丰富的地址标签库使得匿名地址背后的实体有迹可循的同时,也帮助筛查了交易对手方的资金风险。例如,在空头支票骗取USDT、假币安矿池存 ETH 返 BNB 等骗局中,Bitrace 发现其中的作案地址早在实施欺诈前,就与黑灰产交易风险地址存在交互历史,且在 Detrust 新推出的风险速查工具中显示为高风险欺诈地址。可见交易前对对手方风险地址进行速查能有效避免遭遇欺诈。

工具链接 https://detrust.bitrace.io/detrust-blacklist/

Detrust

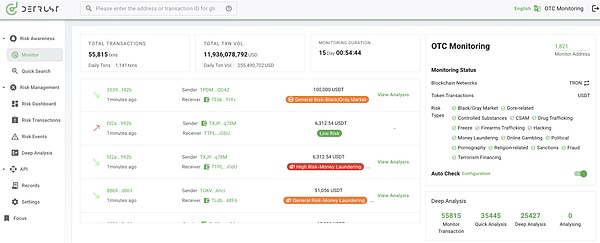

基于 Bitrace 领先的犯罪风险标签数据库、地址画像、犯罪资金监测预警能力,Detrust 为加密企业提供相关数据,通过分析交易对手行为帮助企业识别涉及非法活动的加密货币交易,通过比较当前事务与其历史行为来监测异常。

Monitor 功能支持对每一笔交易进行实时自动检测,基于模式分析、行为偏差分析、聚类分析,实现在用户转入风险资金的第一时间提醒并协助处置,以降低犯罪资金关联与业务合规风险。

Detrust客户端

自定义风控策略

产品支持用户自定义风控策略,对特定种类的风险事件采取不同的应对方式,而不仅限于平台的默认规则,例如特定风险比例、风险类别、风险来源、地区政策下才会触发规则,为用户带来更高的自由度以适配当地合规制度。

写在最后

加密货币尤其是以 USDT 为代表的稳定币,被众多加密企业广泛用于日常的资金收付,这类企业往往需要一套完善的 KYT 机制以实现合规风控,保护用户资金安全。

在全球监管环境日益严格的未来,KYT 实践将从合规要求转变为行业标准,助力构建一个更加安全、透明、高效的交易环境,推动区块链行业健康发展。

香港金管局推出Ensemble项目沙盒 迈向金融市场代币化的关键一步?

来源:Beosin

2024年8月,香港金融市场迎来了一个重要的时刻——香港金管局、香港证监会正式启动了Ensemble代币化沙盒。这一创新的监管环境为金融资源的代币化提供了一个测试平台,有望彻底改变传统金融体系。包括汇丰银行(HSBC)和全球航运业务网络(Global Shipping Business Network,GSBN)在内的行业巨头已开始进行概念验证(PoC)测试,HashKey Group也计划加入这一项目。香港的这一沙盒计划不仅是一次试验,更有可能成为未来全球金融市场的标准。

金管局表示,已完成构建沙盒,旨在利用实验型代币化货币促进银行同业结算,并集中研究代币化资产交易。Ensemble项目架构工作小组的参与银行已将其代币化存款平台连接至沙盒,为日后开展跨行支付同步交收及货银两讫结算的实验做好准备。

什么是香港Ensemble沙盒?

Ensemble沙盒是由香港金管局创建的一个平台,旨在让金融机构和科技公司在受控环境中实验资产的代币化。代币化是指将实物资产或权利转化为区块链上由代币代表的数字形式。这一过程不仅能增加流动性和透明度,还能降低交易成本并提高市场效率。

这一举措是香港成为全球金融创新领导者战略的一部分。香港证券及期货事务监察委员会(SFC)首席执行官梁凤仪表示,该项目旨在使金融系统“面向未来”,强调在受监管的环境中进行实验的重要性,以确保新技术能够安全、可持续地实施。

梁凤仪还表示,当日推出的沙盒印证了创新和监管互相结合能为香港的金融市场开辟新道路。作为香港金融市场的两大构建者,证监会和金管局有着相同的愿景,并致力通过创新的市场基础设施引领香港的金融系统昂然步向未来。

主要参与者

Ensemble沙盒的启动吸引了主要金融和技术机构的关注。汇丰银行作为全球最大的银行之一,是最早参与者之一。其参与反映了传统银行对区块链技术和代币化日益增长的兴趣,这些技术被视为提高运营效率并为客户提供新产品和服务的工具。

另一个关键参与者是全球航运业务网络(GSBN),这是由主要航运公司和物流运营商组成的联盟。GSBN将沙盒视为一个探索代币化如何优化航运和全球贸易操作的机会,减少交易时间并增加供应链透明度。

最后,作为数字资产领域的领导者,HashKey Group已宣布计划加入沙盒。他们的参与强调了传统部门与加密货币部门之间合作的重要性,以构建一个强大且包容的金融生态系统。

Ensemble沙盒的目标

Ensemble沙盒的设计目标明确:测试代币化的可行性、识别和缓解相关风险,并开发可以大规模采用的监管框架。像汇丰银行和GSBN这样的机构参与其中,确保所开发的解决方案具备可扩展性,并能够集成到全球市场中。

沙盒最有趣的一个方面在于,它能够在真实但受监管的环境中进行实验。这种方法允许在全球实施解决方案之前,识别任何技术、监管或市场问题。此外,沙盒还为香港的监管机构提供了与公司合作的独特机会,以创建能够快速适应技术变化的灵活法规。

香港Ensemble沙盒,迈向金融未来的重要一步

金管局总裁余伟文表示,推出Ensemble项目沙盒测试代币化用例,标志着金管局和业界在探索应用代币化技术于实际业务场景上迈出重要一步。Ensemble项目今年3月推出以来,业界就开拓创新解决方案以重塑数码金融领域反应积极。金管局期待未来与香港证券及期货事务监察委员会(证监会)、其他央行机构、学术界及各相关行业参与者合作,进一步推动香港代币化市场的创新发展。

此外,代币化技术的采用还能提高市场的透明度和安全性,减少欺诈风险,增强投资者信心。在一个网络安全和数据保护已成为金融机构首要任务的时代,这一点尤为重要。

香港的Ensemble沙盒代表了迈向金融未来的重要一步。随着汇丰银行、GSBN和HashKey Group等关键参与者的加入,这一举措有潜力改变金融资产的管理和交易方式。如果沙盒能够实现其目标,香港可能巩固其作为全球金融创新中心的地位,引领世界迈向一个更高效、透明且包容的市场新时代。

*相关参考:

Hong Kong Markets Authority Opens Its Tokenization Sandbox and Major Institutions Dive In

Hong Kong Sandbox: a step forward in the tokenization of financial markets

金融战败后美元或将被迫涌入加密市场

原创:刘教链

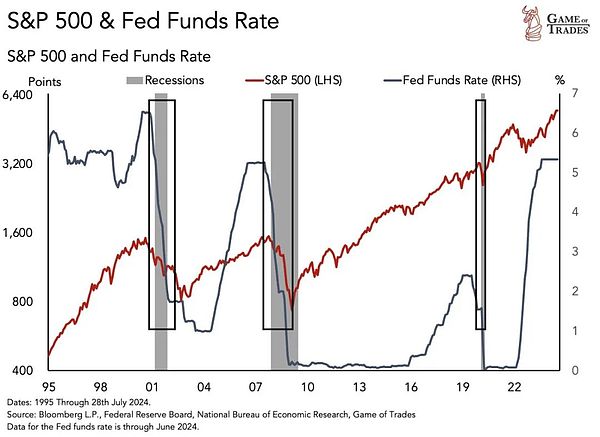

隔夜BTC暂时企稳59k。现在这市场直入惊弓之鸟,一点儿风吹草动都要抖三抖,昨日初步前瞻了本轮金融战败后美将面临的几方面后果,主要有三:降息,衰退,金融崩溃。不过,降息不一定崩溃,至少,降息不是崩溃的原因,恐怕它俩都是衰退的结果。

那么为什么从历史数据图表上看,感觉是美联储先启动降息,然后紧随而来的就是衰退,继而美股开始崩溃呢?原因就在于,美联储总是能比市场更早“偷看”到经济恶化的真实数据,而给到市场看的公开数据,则是经过修饰的,并且会延迟释出,从而让美联储总是得以“抢跑”市场。

不过,说实话,美联储和统计局这帮官老爷们实在是太傲慢了一点儿,把人民群众当白痴耍。从数据上明显可以看出,“狼来了”喊多了,操纵效果就会越来越差。市场早就洞若观火,只要你美联储一降息,甚至刚有降息举白旗投降的预期,我就抓紧脚底抹油开溜,高位抛售,才不会傻呵呵地呆在原地等着被埋呢。

所以这种操纵市场的事情干多了,就会搞成了一种“自我实现” —— 因为大家都预期崩溃,于是纷纷逃跑,结果反而就真的造成了崩溃的结果。

美联储失败的剧本其实早在去年就已经写好。只不过靠着美劳工统计局粉饰数据,硬扛到今天还没有正式举白旗投降罢了。

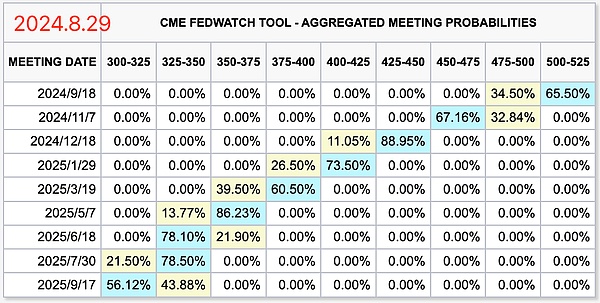

从CME降息概率表上看,自下个月开始,美联储转向降息恐怕已经是100%板上钉钉的事情了。除了简中自媒体还有几个崇美学者扬言美联储绝不会降息(言下之意,决不投降,绝不承认本轮金融战败)之外,恐怕连美国人自己都没几个相信这种鬼话。

去年9月,在本轮金融战两大力量战至最白热化时,教链明确指出,由于一方不愿意放弃加息,另一方不愿意放弃汇率,两大神仙斗法的结果,必然是推升BTC和黄金的价格。撰文当日,BTC收盘报2.7万美刀,黄金收盘报1931美刀。至今近一年开启了怎样的上涨,诸君有目共睹。

现在我们要开始为本轮金融战败后,美联储和美元何去何从,开始做一些思量和考虑了。

我们先要考虑一个传统的、经典的美元潮汐闭环,收割的方法和美元的流向。简单地讲,就是加息周期加降息周期,完成两波收割。

首先是加息周期,把美元流动性从全世界抽回美国,拉爆他国杠杆和汇率,通过戴维斯双杀让资产价格脚踝斩,同步发债稀释所有人的财富(第一波收割),经由赤字开支把收割到的美元输送给利益集团,推高美股,把流动性进一步集中到美利益集团及其理财白手套即华尔街机构手中。

布局完成后,操纵经济数据,反转货币政策,开启降息周期。在降息周期,前一步骤中拿到大量美元流动性的美利益集团通过其白手套,冲出美国,冲向世界,面对遍地骨折价的优质资产,大肆收购,甚至可以像廉价并购二毛那样“趁你病买你命”(第二波收割)——凡是自己创过业,在公司急需融资时到处求VC给钱续命,而被迫签下不平等条约(“卖身契”)的人,应该都会对金融资本只愿锦上添花、绝不雪中送炭的冷酷无情深有体会。

第一波收割,是抢走你的钱。第二波收割,是用抢你的钱,买走你的命。

不过,自从中国人站起来之后,美国这一套屡试不爽的金融收割术就有点儿玩不转了。

其实2008年那一次,它就玩砸了。加息周期硬着头皮拉升利息,结果没拉爆别人,把自家的房地产杠杆给拉爆了,自爆成了次贷危机。不过靠着无与伦比的金融传导能力,把危机迅速传给了全世界,搞成了全球金融危机。这杀敌一千、自损八百的招数,也是把全世界给吓怕了。大家纷纷救市,狂买美债,给老美输血,终于算是齐心协力帮着它一起扛过去了。

到底最后还是全世界人民承担了所有。

不过,也得感谢那一次全球金融危机,直接点亮了中本聪的灵感,催生了BTC这项划时代的伟大发明。

到了2016年,老美缓过劲来,吃大白馒头就咸菜觉得有点儿太难受了,怀念天天燕窝鱼翅的奢靡日子,于是就又动了小心思,启动了又一轮的加息周期。这一次,它在全球产业链上同步进攻,一边搞贸易战(限制中对美出口商品,打压需求端),一边搞禁运和制裁(限制美对中出口高端技术,打压供给端),期望能够来一个“两头堵”,毕其功于一役。

人算不如天算。2020年来了个全球大流行病,直接打断了美联储的加息进程,逼迫它迅速把利率归零,还开启了无限放水。不过老美又一次展现出了强大到可怕的抗击打能力:2008年自爆,爆掉的成千上万人的工作和金钱,人家一点儿都不觉得疼;2020年自爆,灰飞烟灭的是数以百万计的人命,人家还是眉头都不皱一皱。这种换个国家可能都要触发国内革命的事情,老美竟然犹如练成化骨绵掌之神功,硬是活生生吞了下去,嗝都不打一个,依旧谈笑风生。这份无敌实力,着实让对手心惊。

江山易改,本性难移。2022年,老美稍微自我感觉好一些了,就立马开始了超高速的加息。它这一方面是要应付高通胀,另一方面恐怕也是要把2020年失去的2016-2019年三年加息的成果尽快补回来。

但是因为速度太快了,小弟都跟不上节奏。美联储才玩了半年多,就把自家小弟硅谷银行、签名银行这些中小行给拉爆了。2023年就看教链文章的朋友应该都知道这些经过。不过你若往深里再多想一层,为啥偏偏是这几个中小行那么傻、那么蠢,不知道自己可能会出现期限错配的问题呢?是不是他们没有接收到一些关键的信息?是谁,给他们制造了信息墙,让他们和大银行、大资本之间出现了信息差?

金融的东西,你不要怕想的太多,想的太深。你要相信,庄想的一定比你多得多,也一定比你深得多。

到了2023年下半年美联储实在是加不动的时候,美联储的失败就已经是将要注定的事了。只不过,它觉得自己还能再撑一撑。坚持一下,再坚持一下,也许对手先投降了呢?

不得不说,这完全是一种战略侥幸,是机会主义的表现。

这第一波加息收割,它就搞得有些仓促。高通胀悬在头上,也就实在是有点儿身不由己。

主要咱们这次没惯着老美。它发债卖债,试图搞第一波收割。咱们也咣咣减持美债。你吸美元流动性,我也吸。咱们拿到大量美元流动性,做了两件事:第一件事,借给有美元杠杆的国家,让他平仓,别被拉爆了,作为交换,就是要和咱们搞货币互换,把美元踢出双边贸易;第二件事,捍卫汇率的同时囤囤囤黄金,带动全世界一起囤囤囤黄金,也推动了其他美元对冲替代品比如BTC的拉升,截胡了回流的美元流动性。

这就让老美很难受了。第一波收割没割到,第二波收割的基础也不复存在了。如果收割不到,美联储是不敢降息的。因为现在高息保持美元紧缩,还能显得美元比较坚挺。如果一旦降息,而无法获得足够优质资产支撑,那么被货币乘数急剧放大的海量美元,就会面临迅速贬值的巨大风险!

如果美元迅速贬值,将会对美元信用造成巨大的打击。这是美国无论如何都无法接受的。

也正因为这层考虑,所以美劳工统计局宁可上半年粉饰数据,也要配合美联储维持高息,就是不敢降息,同时幻想着第二波收割的条件和机会能够从天上掉下来。

可是中国走的两步棋太稳了。时间根本就不站在美联储一边。它的坚持,不过是无意义的硬挺和干耗。它硬挺和干耗的时间越久,胜利的希望反而越发渺茫,崩溃的风险反而越大。这不,萨姆指标都到衰退临界值了?

况且,两步棋都是阳谋。美元始乱终弃,抽身便走,太过无情,让小国心寒。没有人让美元走,是他自己要走的。咱们只是在他走后,及时上门送温暖罢了。你亲手抛弃的女朋友,还不准别人去照顾了?是否过于霸道?所以说,阳谋无解。

现在马上要周期反转,美元耐不住寂寞,家里的睡完,又想出来睡遍全球了。这就是霸道。想让霸道的人讲一点道理,没有东风、航母、055大驱,恐怕是不行的,所以还得多造一些。

人心都是肉长的。体会过暖男的好,谁还会想去拿自己的肉体去承接村霸的欲望发泄呢?所以说,只要新欢打得过村霸,有足够武力值拒止其于门外,那么就像教链说的,「这一次美元拔腿无情地走了,它也就不用再回来了。」

看清了这个局势,也就可以大致推演出美联储举手投降之后,战后事态会如何发展了。

一边是憋在美内部的美元流动性欲火焚身地想出来,另一边是全球没有几位佳人在加息周期中被踹倒等着美元上身,都还站得好好的,依偎在别人的怀抱里呢。想靠自己的坚船利炮强上吧,佳人身边的那位好像也不是吃素的,掂量掂量还真不敢来硬的。

这可咋办?

这边不得不出去,那边老路又回不去了,那就必须得找个新的出口来泄洪、减压。

于是这天量的美元流动性,就不得不涌入对其敞开怀抱的加密市场。

贝莱德到底姜还是老的辣,早就在今年紧锣密鼓地为战后新形势提前布局,上市了BTC和ETH的加密ETF产品,铺好了路,搭好了桥,打通了美国内市场到加密市场的通道,为的就是让届时排山倒海、汹涌澎湃的美元流动性,能够更快速、便捷地冲到加密世界去。

届时,中本聪将会用那慈爱、包容的胸怀,慰藉鲍威尔空虚的心灵。