本文仅作为技术分享,不构成任何投资建议。

BTC 上也要有自己的智能合约了?

最近比特币生态上,Fractal BTC 在经历了多次测试网之后,终于在 9 月份上线主网。Fractal 的一大特点就是具备「智能合约」的能力,并且几乎在推出主网的同时,上线了一个新的代币协议 CAT 20 。CAT 20 有什么技术上的巧妙设计呢?我们又可以学到什么?

Fractal Bitcoin

在了解 CAT 20 之前我们需要简单了解一下 Fractal Bitcoin,他们的关系就像 ERC 20 和 ETH 一样,CAT 20 协议是部署在 Fractal Bitcoin 上的。

Fractal Bitcoin 又称作分形比特币,是一个完全兼容 BTC 的「二层」网络。相比于 BTC,它的区块确认时间更快,仅需要 1 分钟。它的基本原理简单来说就如它的名字所言,就是将 BTC 网络复制了几份,每条链都会处理交易,可以处理交易的节点多了,速度也就自然快了。不过具体的细节比如不同链之间是如何通信的目前还不是很清楚,官方也没有对应的技术文档可以参考。

如果只是一个二层链交易更快,似乎没有让人兴奋的点。但是,在 Fractal 中启用了 BTC 很久之前就因为安全原因弃用的操作码 OP_CAT,让 Fractal Bitcoin 的能力上升了一个台阶,有人说 OP_CAT 能让 BTC 具有智能合约的能力,这样的话可以遐想的空间就更多了。

现在,就有人在 Fractal Bitcoin 上实现了一个类似 ERC 20 的协议。

关于 OP_CAT 为什么弃用以及为什么又可以在 Fractal Bitcoin 上使用,后续可以展开讲讲,这里我们关注 CAT 20 。

CAT Protocol 以下内容参考白皮书:Introduction | CAT Protocol ()

以及 github 仓库:GitHub – CATProtocol/cat-token-box: A monorepo for packages implementing CAT protocol ()

有了底层的 OP_CAT 支持,很快就有了对应的协议,CAT Protocol。目前一个已经在实际跑的协议是 CAT 20 协议,在 Unisat 上也新增了对应的面板:。

看到 CAT 20 的名字大家应该也能反应过来,它应该和 ERC 20 比较像。相比于成熟的 ERC 20 协议,大家部署一个 Token 已经非常的方便,CAT 20 是如何实现 ERC 20 类似的生命周期呢。

Deploy

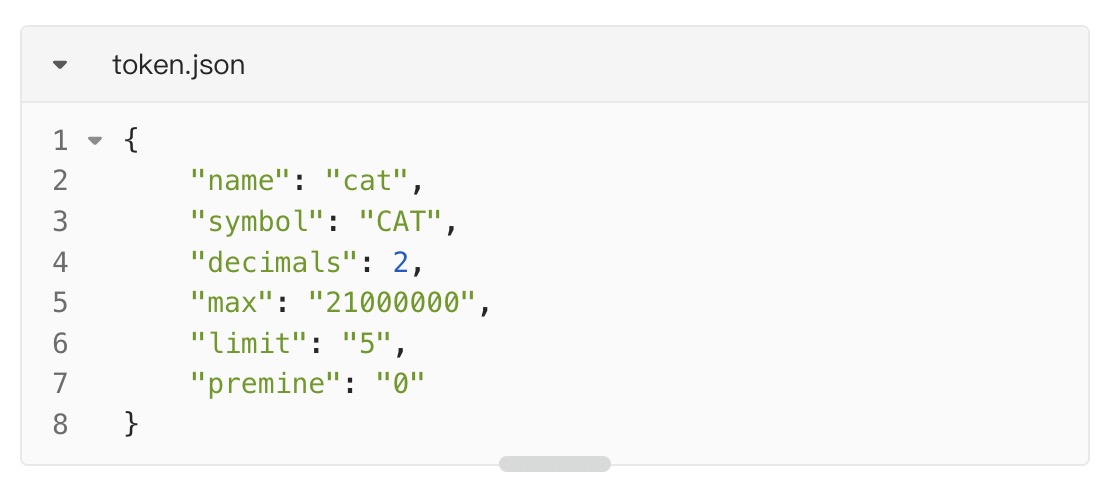

在部署之前,用户需要指定自己的钱包地址以及代币的基本信息,代币的基本信息和 ERC 20 的类似:

会有一些不同点 CAT 20 可以设置预挖和每次 Mint 的数量限制。当然 ERC 20 可以通过合约的能力也可以实现这些能力。

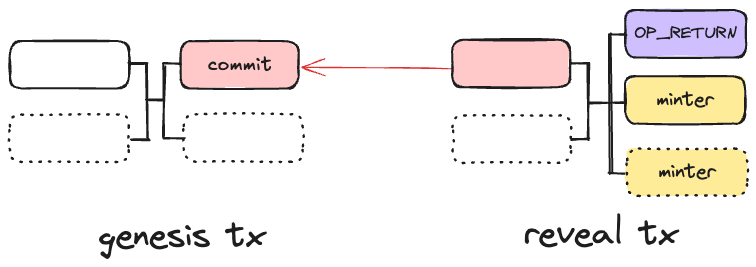

在部署阶段,会发起两笔交易,可以认为是两个阶段:「 commit 」和「 reveal 」。引用官方上的图,部署的阶段如下:

在「 commit 」阶段,交易的输出脚本中会将代币的基本信息写入,比如代币的名称、符号等。在「 commit 」阶段发起的交易 hashId 会作为该代币的标志,用于区分其他代币。

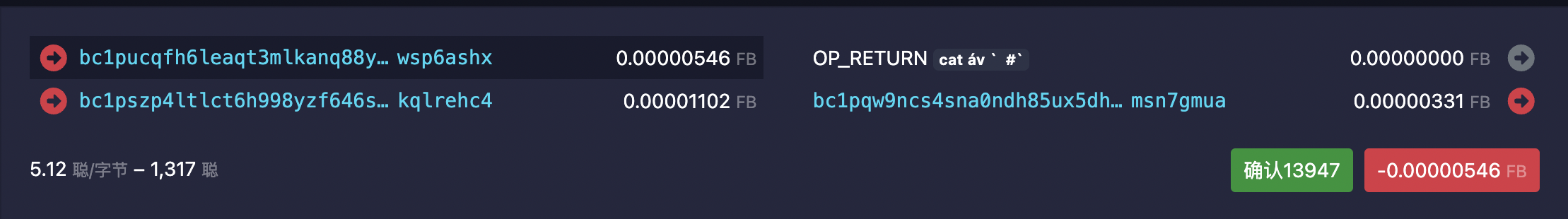

可以看到这笔交易「 bc 1 pucq…ashx 」这个 utxo 就是对应了 commit。然后剩下的两笔指向「 bc 1 pszp…rehc 4 」的交易,第一笔是用于支付下面「 reveal 」阶段的 gas 费,另一笔则是找零。

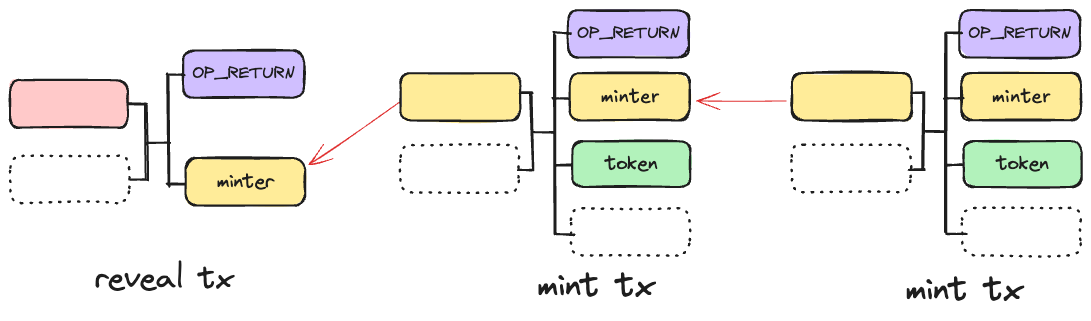

在「 reveal 」阶段,可以看到有两笔 utxo 输入,对应了之前 commit 阶段的前两个输出。这笔交易首先会输出一个 OP_RETURN,在 OP_RETURN 中会保存 CAT 20 的初始状态的 Hash。之后会再输出一个 Minter,它会在后续的 Mint 过程中发挥重要作用,用来维护 Mint 过程的状态变化。

回过头看整个 Deploy 的过程,「 commit 」和「 reveal 」遵循了区块链上常用的提交和揭示两个步骤,是一种比较常见的部署项目的方式,项目的一些数据只在「 reveal 」阶段才会揭露出来。

Mint

我们先看一下 Mint Token 的时候,交易是这么样的。

在上图中可以看到,Mint 的过程有以下几个特征。

-

mint 的输入是一个 minter,最开始是由 deploy 的时候生成的。

-

每一次 mint 都有且只有一个 minter 作为输入,有任意个 minter 作为输出(有点点问题)

-

每一次 mint 都有且只有一个 token(有点点问题)

-

输出的顺序是有要求的,minter 后面必须是 token

知道了 Mint 的过程,其实我们可以发现一些特殊情况,会让整个 Mint 的过程变得有趣。

比如,minter 作为 mint 交易的输出,他可以是 1 个、多个甚至是 0 个。如果每次 Mint 的时候都设置为 1 个,那么整个网络中可以使用到的 minter 数量就会保持不变(1 个),这会让 Mint 变得拥挤,大家都需要抢这个 minter,为了避免这种情况,是需要将每次输出的 minter 数量设置为大于 1 ,这样 mint 之后,大家可以使用的 minter 就会越来越多。

不过,每多输出一个 minter 意味这你需要多支付一笔 utxo,出于经济考虑,更多的人会乐意将 minter 设置为 0 ,就会不可避免的让 minter 变得通缩,这就需要一些人来进行奉献了,自愿支付多出来的 minter。

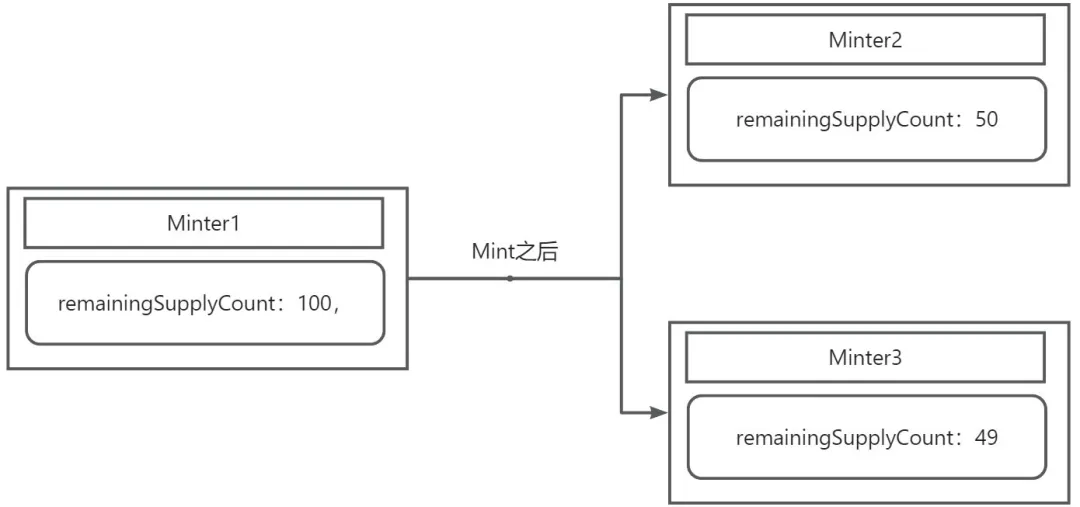

在 V2 版本,默认是生成两个 Minter,并且两个 Minter 的状态会尽可能相近。

交易的构建

可能有小伙伴发现了一个问题,那就是为什么可以使用 minter 的 utxo 进行交易的构建?想要了解这个问题就需要对“合约”的源码进行分析。

1、reveal utxo

首先我们对 reveal 过程中的交易进行分析,我们发现他使用了前一个交易的输出 commit 作为输入。为什么可以拿一个不是我们地址的 utxo 构建交易的输入呢?

按照常理,一个私钥对应一个公钥,公钥派生出地址。当验证一个输入的 utxo 是否有效的时候,一般是通过比较签名用公钥解密之后是否和原本的交易一致来确定。这部分的逻辑是写在比特币脚本中的。所以我们可以巧妙的改写脚本的逻辑,在脚本中写的公私钥对是我们自己地址的,这样我们就可以控制两个不同地址的 utxo 了。

看源码我们就能知道发生了什么:

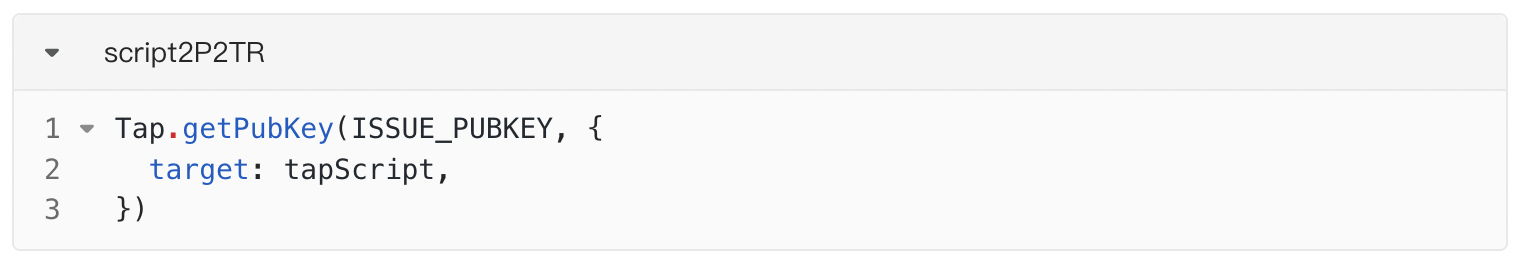

这里还会有一个问题,就是一个私钥对应一个公钥,那么为什么生成的 commit 地址会和我们地址不一样呢?这里从源码中可以看到

也就是说,我们的私钥会根据一个 ISSUE_PUBKEY 来调整公钥,这也是 P 2 TR 地址的一个特性。

2、minter utxo

reveal 过程中,我们使用不同的 utxo 的作为输入,但其实加密的密钥是同一把,也就是部署者的私钥。但是在 minter 阶段,所有的人都可以使用这些 utxo 作为输入,这又是怎么做到的呢?

这部分我猜测是之前说的 OP_CAT 的能力,也就是智能合约的能力,每一个 minter 就是一个智能合约。不过目前这部分的源码没有公开,暂时不知道具体的实现是怎么样的。

交易的状态(V2)

在 minter 中,还保留了状态。这个状态存在两个地方:一个是交易输出的 OP_RETURN 中,另外就是存储在智能合约中,也就是上述提到的 Minter 以及 Token。

在 OP_RETURN 中存储的是当前交易输出状态的 Hash,在合约中会存储 Token 剩余的 Mint 次数。每次 Mint 之后,新生成的 Minter 的 mint 数量会等于剩余可以 mint 的数量除以二。用图表示:

最后打完的时候,所有 Minter 的剩余数量为 0 。

回到最开始的那张图上,除了 Minter 是一个智能合约之外,生成的 Token 也是智能合约,也就是 CAT 20 。CAT 20 有两个基本的状态:数量以及 Token 的归属者地址。可以看到不像之前的 BRC 20 或者铭文,你的 CAT 20 并不是在你地址的 UTXO 上。

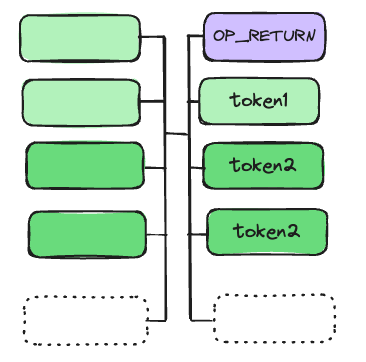

Transfer

Transfer 的时候,构建交易的输入和输出的 token 其里面的数量需要保持一致。当然同一笔交易里面可以有多个不同的 token,只需要不同 token 的其输入输出的数量保持一致就行。

Burn

想要燃烧掉 Token 的话,只需要将 Token 转到一个普通地址上即可。

总结

可以看到,所有的操作都是由用户自己去构建,灵活性非常大,所以在合约部分需要做很多的校验逻辑。目前爆出的一些漏洞也是因为校验逻辑出现了疏忽。

这样的设计可以有一些好处:

-

如果想要查找所有的 Token 的持有情况,只需要查一下 token 的 utxo 就行,不需要继续往上查。

-

如果想要查看 mint 的当前情况,可以搜索 OP_RETURN 中数据带有 cat 的交易就好。

ZAN 无门槛领水来啦!

Tip:每 24 小时可领取一次 0.01 ETH free testnet token,以支持您在以太坊生态内体验和测试 Web3 项目,点击马上领取:

更多公链即将支持~

本文由 ZAN Team(X 账号 ) 的 Yeezo(X 账号 )撰写