原文作者:Adrian

原文编译:Luffy,Foresight News

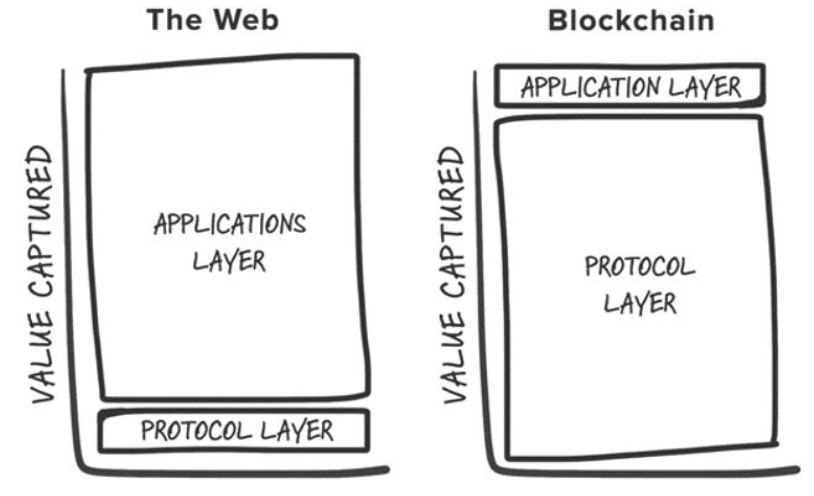

历史上每个加密周期中,最丰厚的投资回报都是通过早期押注新的底层基础设施原语(PoW、智能合约、PoS、高吞吐量、模块化等)而实现的。如果看看 CoinGecko 上排名前 25 的代币,我们会发现只有两种不是 L1 区块链原生代币(不包括挂钩资产):Uniswap 和 Shiba Inu。这一现象在 2016 年由 Joel Monegro 首次理论化,他提出了「」 。Monegro 认为,Web3 和 Web2 在价值累积方面最大的区别在于,加密货币基础层累积的价值比建立在之上的应用程序所捕获的价值之和还要大,而价值来源于:

-

区块链具有一个共享数据层,交易在该层上进行结算,从而促进正和竞争并实现无需许可的可组合性。

-

代币升值 -> 引入投机参与者 -> 初始投机者转化为用户 -> 用户 + 代币升值吸引开发者和更多用户等等,这个路径形成了正向飞轮。

快进到 2024 年,最初的论点经历了无数次行业争论,同时行业动态也发生了几次结构性变化,这些变化对肥胖协议理论的原始主张提出了挑战:

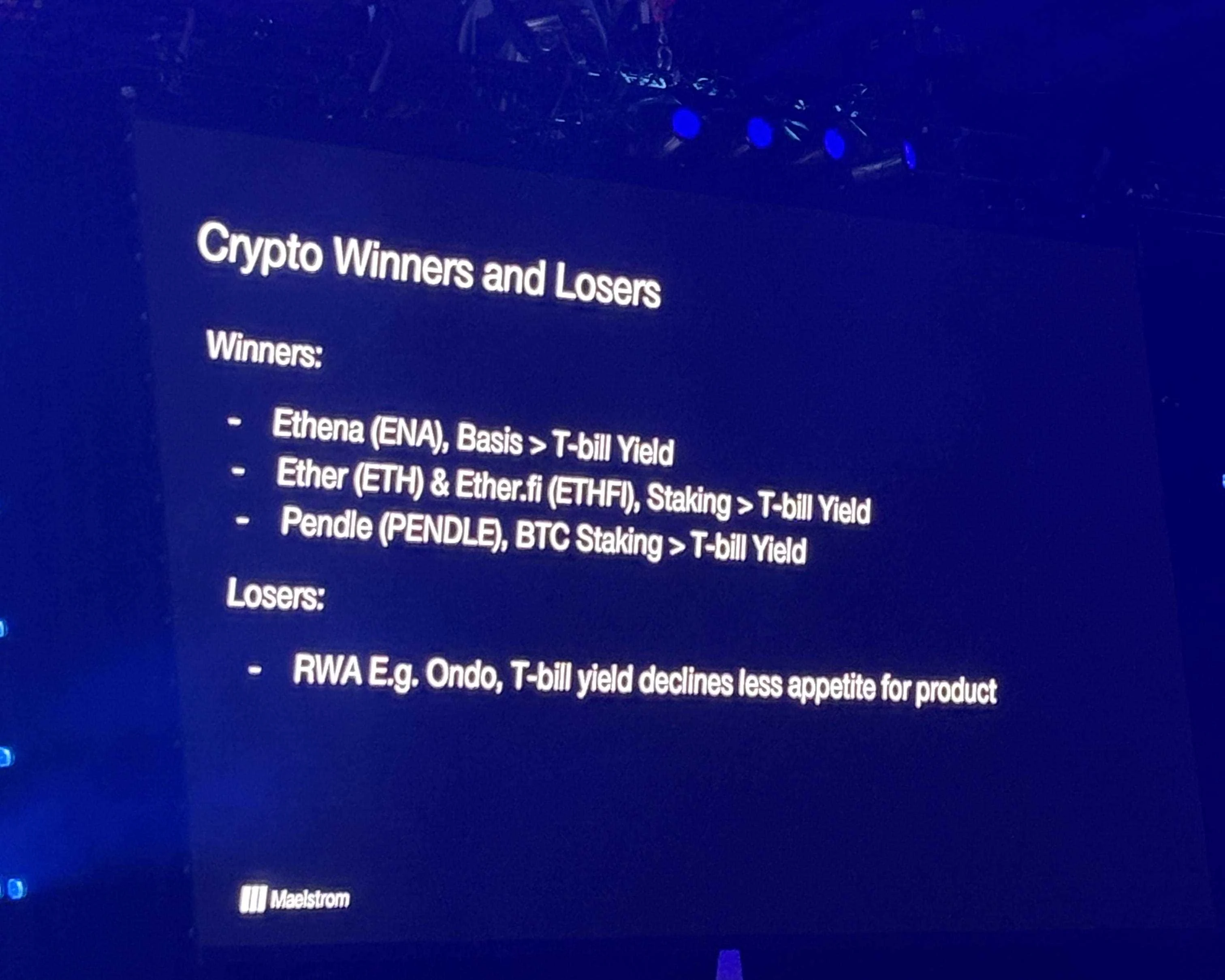

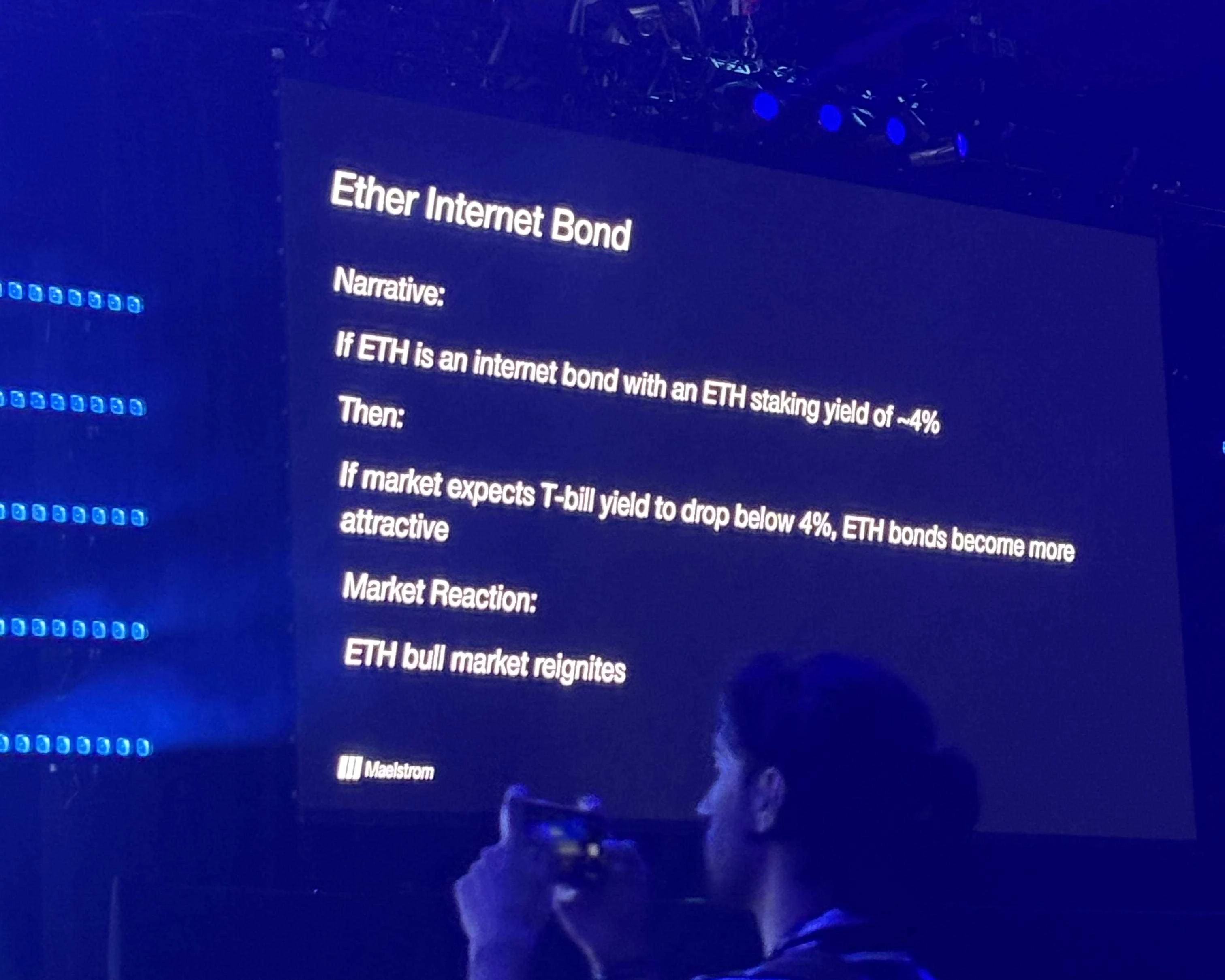

1.区块空间的商品化:在以太坊区块空间溢价的情况下,竞争性 L1 崛起并成为资产类别定义者。竞争性 L1 通常估值数十亿美元,建设者和投资者几乎每个周期都被竞争性 L1 所吸引,每个周期都会出现新的「带来差异化」的新区块链 ,它们让投资者和用户兴奋不已,但最终成为「鬼链」(比如 Cardano )。虽然存在例外,但总体而言,这导致了市场上区块空间过于丰富,而没有足够的用户或应用程序来支持。

2.基础层的模块化:随着专用模块化组件数量的增加,「基础层」的定义变得越来越复杂,更不用说解构堆栈每一层所产生的价值了。然而,在我看来,这种转变可以肯定的是:

-

模块化区块链中的价值在整个堆栈中是分散的,并且对于单个组件(例如 Celestia)来说,要获得高于集成基础层的估值,就需要其组件(例如 DA)成为堆栈中最有价值的组件,并在其上构建「应用程序」,从而比集成系统拥有更多的使用量和费用收入;

-

模块化解决方案之间的竞争推动了更便宜的执行 / 数据可用性解决方案,进一步降低了用户的费用

3. 走向「链抽象」的未来:模块化本质上会在生态系统中造成碎片化,从而导致繁琐的用户体验。对于开发人员来说,这意味着在何处部署应用程序的选择过多;对于用户来说,这意味着要克服重重障碍才能从链 X 上的应用程序 A 转到链 Y 上的应用程序 B。幸运的是,我们很多聪明的人正在构建一个新的未来,用户在不知道底层链的情况下就可以与加密应用程序交互。这一愿景被称为「链抽象」。现在的问题是,在链抽象的未来中,价值将在何处累积?

我认为,加密应用程序是我们构建基础设施方式转变的主要受益者。具体来说,以意图为中心的交易供应链,具有订单流排他性和用户体验、品牌等无形资产,将日益成为杀手级应用的护城河,使它们能够比现在更有效地实现商业化。

订单流的排他性

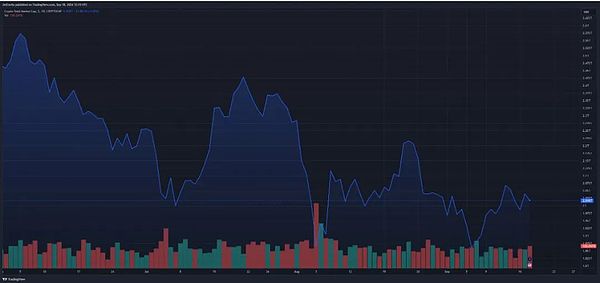

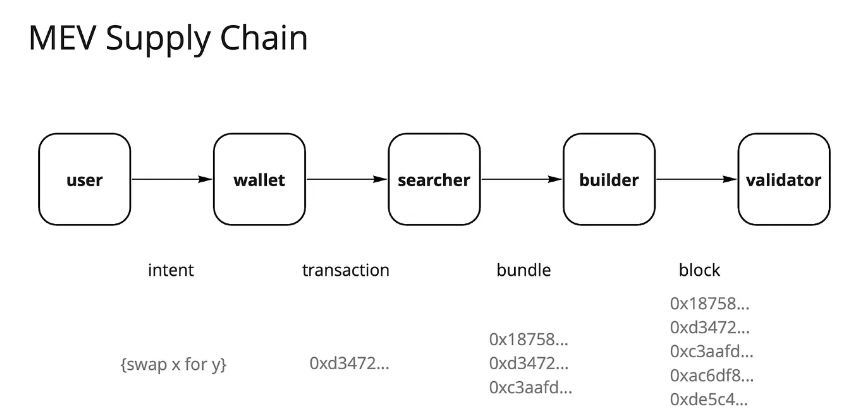

自从以太坊合并和引入 Flashbots、MEV-Boost 以来,MEV 格局发生了巨大变化。曾经由搜索者主导的黑暗森林现在已经演变成一个部分商品化的订单流市场,当前的 MEV 供应链主要由验证者主导,验证者以供应链中每个参与者的出价形式捕获了约 90% 的 MEV。

以太坊的 MEV 供应链

验证者从订单流中获取了大部分可提取价值,这让交易供应链中的大多数参与者都感到不满。用户希望因生成订单流而获得补偿,应用希望从用户的订单流中保留价值,搜索者和构建者希望获得更大的利润。因此,追求价值的参与者已经适应了这种变化,他们尝试了多种策略来提取 alpha,其中之一就是搜索者 – 构建者集成。这个想法是,搜索者打包区块的被包含确定性越高,利润就越高。大量数据和文献表明,排他性是竞争市场中获取价值的关键,拥有最有价值流量的应用程序将拥有定价权。

这与 Robinhood 的商业模式类似。Robinhood 将订单流出售给做市商并获取回扣,以此维持「零费用」交易模式。像 Citadel 这样的做市商愿意为订单流付费,因为他们能够通过套利和信息不对称获利。

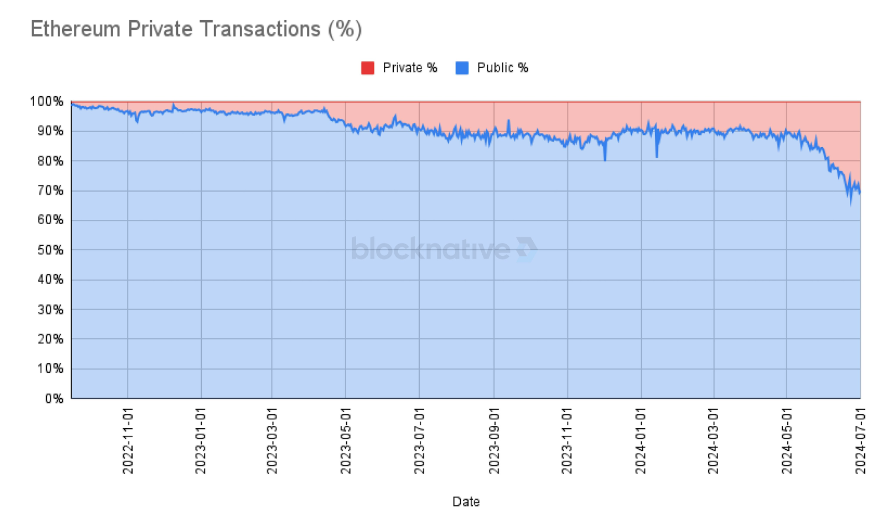

越来越多的交易通过私人内存池进行,这一点进一步显现出来,最近在以太坊上创下了 30% 份额的历史新高。应用程序意识到所有用户订单流的价值都被提取并泄露到 MEV 供应链中,而私人交易允许围绕粘性用户实现更多的可定制性和商业化。

https://x.com/mcutler/status/1808281859463565361

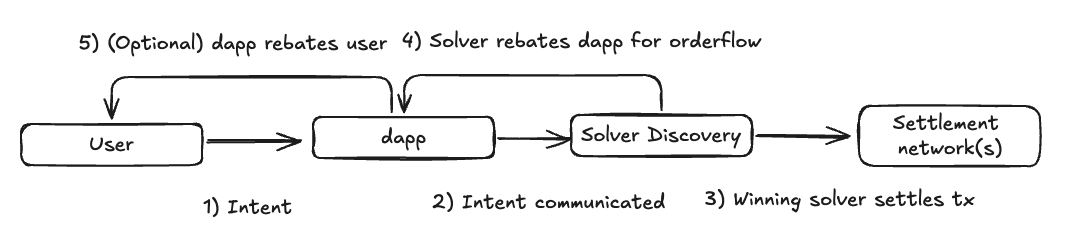

随着链抽象时代到来,我预计这一趋势将继续下去。在以意图为中心的执行模型下,交易供应链可能会变得更加分散,应用程序会将其订单流导向能够提供最具竞争力的执行的解算器网络,从而推动解算器竞争以压低利润率。然而,我预计大部分价值获取将从基础层(验证器)转移到面向用户的层,中间件组件很有价值但利润率很低。能够生成有价值订单流的前端和应用程序将拥有对搜索者 / 解算器的定价权。

未来可能的价值累积方式

今天我们已经看到这种情况在发生,利用应用程序的特定排序(例如预言机可提取价值拍卖,Pyth、API 3、UMA Oval)的利基订单流形式,借贷协议重新获得了原本会流向验证者的清算出价订单流。

用户体验和品牌作为可持续护城河

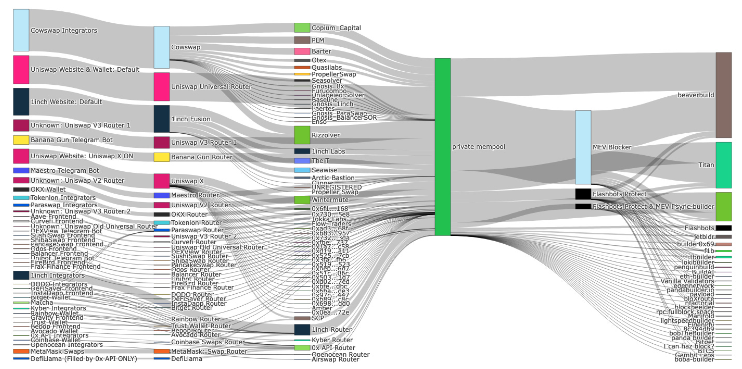

如果我们进一步细分上面提到的 30% 的私人交易,它们大多数来自 TG Bots、Dexes 和钱包等前端:

尽管人们一直认为加密原生用户的注意力并不集中,但最终还是看到了一定程度的留存率。品牌和用户体验都可以成为一条有意义的护城河。

用户体验:通过在 Web 应用程序上连接钱包来引入全新体验的替代前端形式,毫无疑问会吸引需要特定体验的用户的注意力。一个很好的例子是 BananaGun 和 BONKbot 等电报机器人,它们已经产生了 1.5 亿美元的,它们使用户可以在舒适的电报聊天中交易 Memecoin。

品牌:加密货币领域的知名品牌可以凭借赢得用户的信任来提高收费。众所周知,钱包应用内交换的费用非常高,但却是杀手级的商业模式,因为用户愿意为便利而付费。例如,MetaMask swap 每年产生 2 亿多美元的费用。Uniswap Labs 的前端费用交换自推出以来已经净赚了 5000 万美元,以官方前端以外的任何方式与 Uniswap Labs 合约交互的交易都不会收取这笔费用,但 Uniswap Labs 的收入却还在增长。

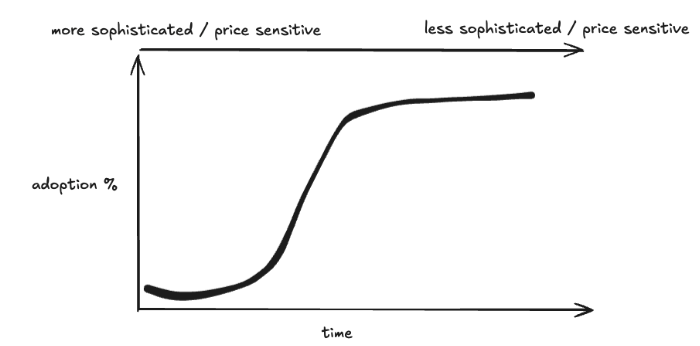

这表明,应用程序中的林迪效应与基础设施一致甚至更明显。通常,新技术(包括加密货币)的采用遵循某种 S 曲线,随着我们从早期采用者转变为主流用户,下一波用户将不那么成熟,因此对价格的敏感度也会降低,这使得能够达到临界规模的品牌能够以创造性的方式获利。

加密货币的 S 曲线

结束语

作为一名主要关注基础设施研究和投资的加密货币从业者,这篇文章绝不是要否定基础设施作为加密货币中可投资资产类别的价值,而是在思考全新基础设施类别时,思维方式的转变。这些基础设施类别使下一代应用程序能够为 S 曲线上方的用户提供服务。新的基础设施原语需要在应用程序级别带来全新用例,以吸引足够的注意力。同时,有足够的证据表明应用程序级别存在可持续的商业模式,其中用户所有权直接引导价值的累积。不幸的是,我们可能已经过了 L1 的市场阶段,在这个阶段,押注每一个新的闪亮的 L1 都会带来指数级的回报,尽管那些具有有意义的差异化可能仍然值得投资。

即便如此,我也花了很多的时间思考和理解不同的「基础设施」:

-

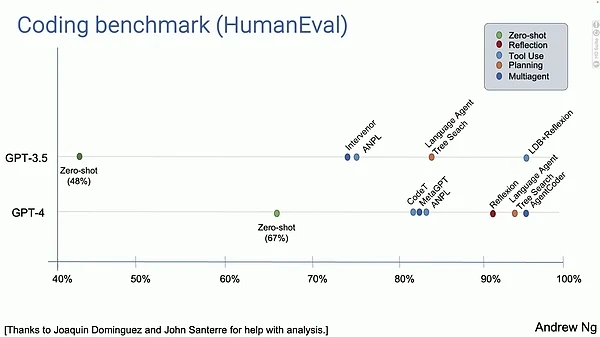

人工智能:自动化和改善终端用户体验的代理经济、持续优化资源分配的计算和推理市场,以及扩展区块链虚拟机计算功能的验证堆栈。

-

CAKE 堆栈(https://frontier.tech/the-cake-framework):我上面的许多观点都表明,我相信我们应该朝着链抽象的未来发展,而堆栈中大多数组件的设计选择仍然很大。随着基础设施支持链抽象,应用程序的设计空间会自然增长,并可能导致应用程序 / 基础设施之间的区别变得模糊。

-

DePIN :一段时间以来,我一直认为 DePIN 是加密货币的杀手级现实世界用例(仅次于稳定币),这一点从未改变。DePIN 利用了加密货币擅长的一切:通过激励措施实现资源的无许可协调、引导市场和去中心化所有权。虽然每种特定类型的 DePIN 网络仍然存在需要解决的特定挑战,但验证冷启动问题的解决方案是巨大的,我非常高兴看到具有行业专业知识的创始人将他们的产品带入加密领域。