来源:Binance Research,2024年半年报第五部分

一、着眼全局

继 2023 年的微幅增⻓后,2024 年上半年市场显著复苏,为去中心化金融 (“DeFi”) 带来了积极的推动力。整体市场提振吸引了大量资本流入 DeFi,推动今年的总锁定价值 (“TVL”) 从年初的 544 亿美元增至 941 亿美元,年初至今(“YTD”) 大幅增⻓ 72.8%。

资料来源:DeFiLlama 和币安研究院,数据发布日期为 2024 年 6 月 30 日

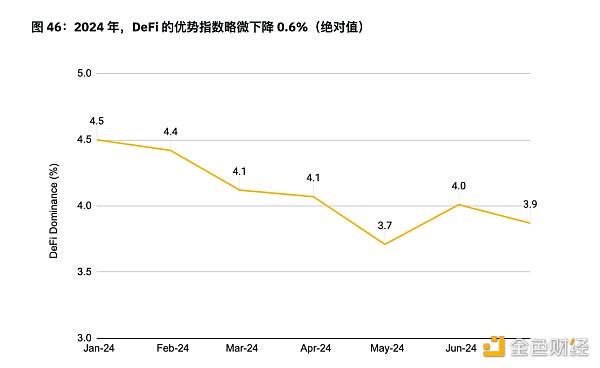

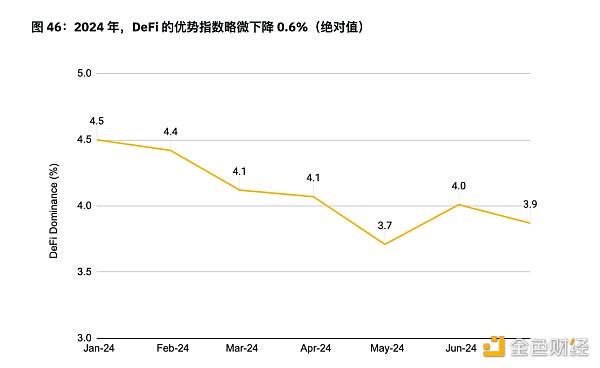

有趣的是,当考虑到 DeFi 优势指数(该指数是 DeFi 市值占全球加密货币市场市值的百分比)时,趋势则不尽相同。如下图所示,DeFi 市场优势指数在今年有所下降,目前为 3.9%。这表明,尽管 DeFi 已获得的链上流动性有所增加,但该领域公开市场估值尚未赶上整体加密货币市场。

资料来源:The Block 和币安研究院,数据发布日期为 2024 年 6 月 30 日

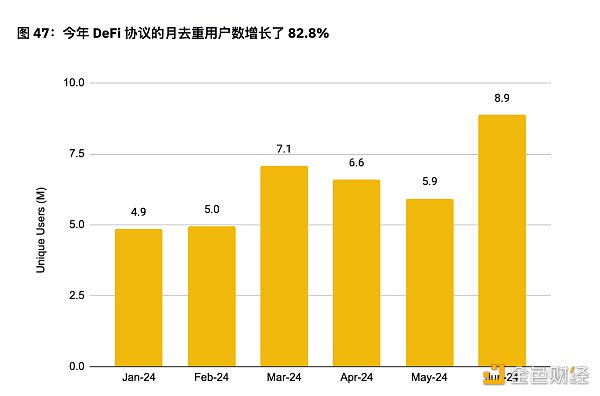

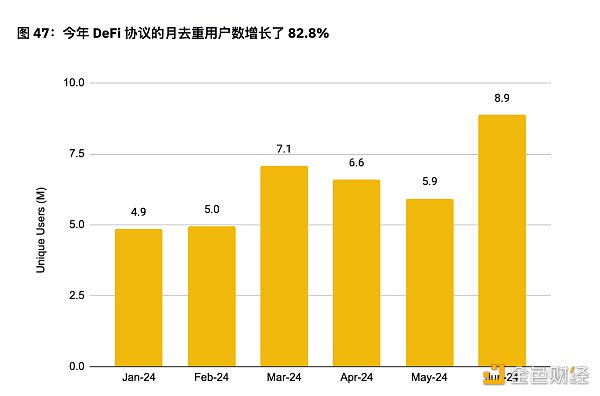

虽然这一趋势可能是受到其他行业驱动因素的推动,但总额达数十亿美元的大量资本持续涌入各种 DeFi 协议仍然凸显了该行业的韧性。在资本涌入的同时,DeFi 还成功吸引了更多用户,参与度回升至上轮牛市的水平。令人印象深刻的是,今年的月均去重用户数已从 490 万增⻓至 890 万的新高。

资料来源:Dune Analytics (@rchen8) 和币安研究院,数据发布日期为 2024 年 6 月 30 日

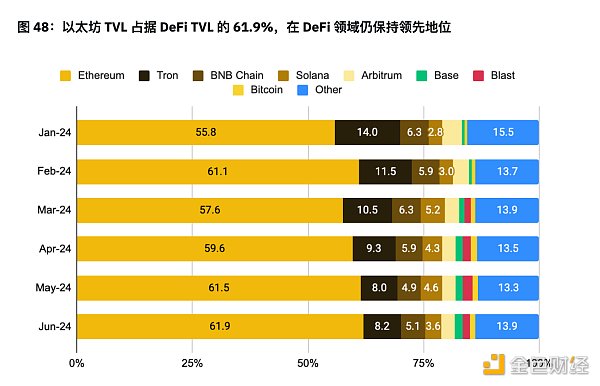

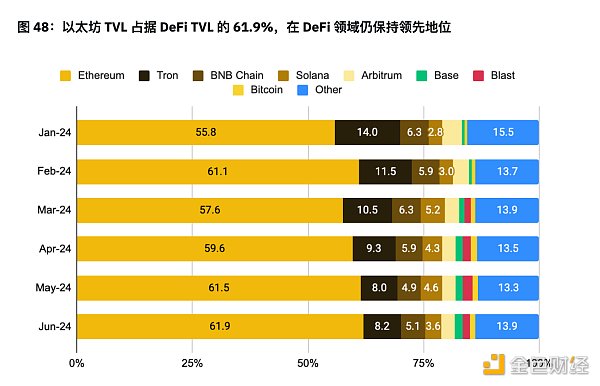

回顾各链 TVL 的份额分布情况,以太坊无疑仍是最领先的网络,在该行业 941 亿美元的总额中占 582 亿美元。今年上半年,以太坊的优势指数从 55.8% 上升到 61.9%,其中大部分增⻓似乎吞并了其他替代 Layer 1 (“Alt-L1”) 原份额所得。虽然 Solana 等 Alt-L1 有所增⻓,但 Avalanche、Polygon 和 Tron 的市场份额都有所下降,其中 Tron 的市场份额从 14.0% 显著下降到 8.2%。

与此同时,Blast 等较新的 Layer 2 (“L2s”) 也获得了发展,这表明随着 Arbitrum 和 OP Mainnet 等主要参与者的市场份额重新分配,L2 网络的竞争日益激烈。以太坊降低汇总交易手续费的 Dencun 升级已经完成,我们可以预⻅ L2 上的 DeFi 活动未来可能会逐渐增加。此外,随着 L2 生态系统的不断发展,比特币也涌入了大量资金,TVL 现已超过 10 亿美元。

资料来源:DeFiLlama 和币安研究院,数据发布日期为 2024 年 6 月 30 日

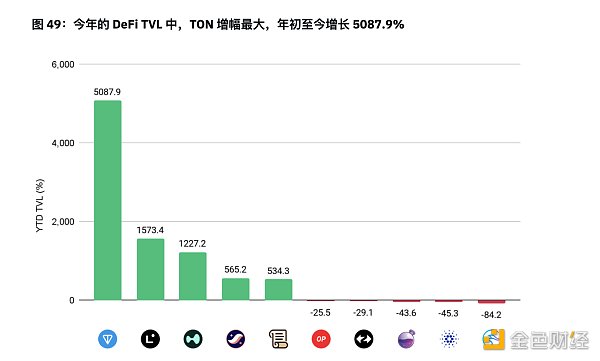

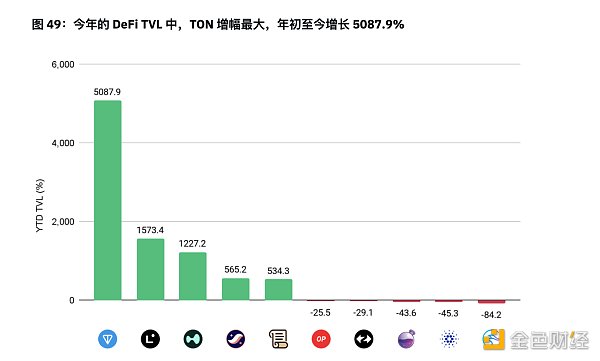

聚焦变化最显著的净 TVL,The Open Network (“TON”) 自年初至今实现最大的增⻓,这是由其不断扩大的原生 DeFi 去中心化应用程序 (“DApp”) 推动的。其他增⻓最显著的链包括 L2 和其他专用应用链,如 Hyperliquid 的 L1。另一方面,尽管从百分比变化看变动较小,但 Manta Pacific 在其新范式活动结束后,出现了最大的资金流出量。

请注意:仅计入截至 1 月 1 日仍在运营,且在此期间的 TVL 大于 1 亿美元的链

资料来源:DeFiLlama 和币安研究院,数据发布日期为 2024 年 6 月 30 日

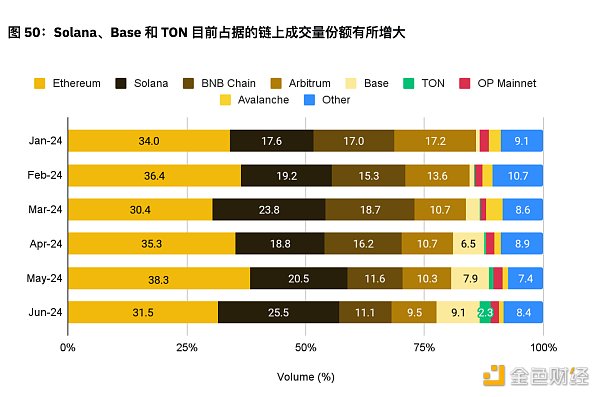

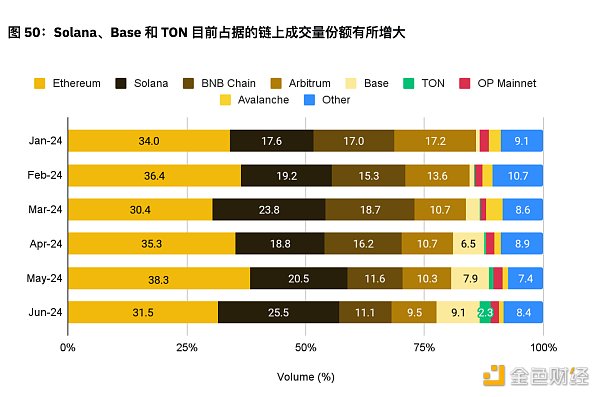

除分析链上锁定的流动性数量之外,分析去中心化交易平台 (“DEX”) 的成交量分布也有助于洞悉不同网络的活动水平。自今年年初以来,Solana 和 Base 表现突出,市场份额绝对值分别增⻓了 7.9% 和 8.4%。增⻓的主要原因是二者的原生 DEX(Jupiter 和 Aerodrome)的应用率不断提高,尤其是作为交易模因币的渠道。与此同时,大量资本流入 TON,且其交易活动也有所增加,目前占 DEX 总交易量的 2.3%。相比之下,Arbitrum 的跌幅最大,市场份额从 17.2% 暴跌至 9.5%。链上交易活动出现了如此重大的变化,这些市场动态是否会持续到今年下半年还有待观察。

资料来源:Artemis 和币安研究院,数据发布日期为 2024 年 6 月 30 日

二、子领域探索

流动性质押是 DeFi 领域最大的子领域,TVL 超 521 亿美元,其次是借贷、桥接和 DEX。值得注意的是,今年的资本涌入影响的不仅仅是传统上占主导地位的子领域。资本分布分析表明,几乎所有 DeFi 子领域都出现了显著增⻓,新兴市场年初至今的增⻓尤为明显。

市场基础的不断扩大形成了强劲的竞争优势,刺激了该行业各个领域的积极发展,包括再质押、创新衍生品和基差交易模式等新叙事,此前表现欠佳的市场也出现复苏。这一趋势中最引人瞩目的结果是解锁了新金融原语的协议的出现,用户能够最大限度地利用他们从 DeFi 中获得的价值。

在新兴市场中,流动性再质押子领域的 TVL 增幅最大,其次是基差交易(主要通过 Ethena)和再质押。在较成熟的市场中,收益市场涨幅最高,主要由 Pendle 推动。

就子领域的多样性而言,DEX 的协议数量最多,突出表明了其在 DeFi 市场中的关键作用,而衍生品头部项目的优势指数最低。大多数其他子领域的协议数量也在增加,这是有益的,因为尽管 TVL 往往集中在少数几个头部协议中,但竞争压力会提升市场的效率。较新的、新兴的子领域,如再质押和基差交易,还没有出现这种趋势,这两个行业 90% 以上的 TVL 都集中在头部项目中。不过,这种高度中心化的原因可能是这些市场相对较新兴。

资料来源:DeFiLlama 和币安研究院,数据发布日期为 2024 年 6 月 30 日

在过去 30 天内,DeFi 项目已累计产生超过 9.46 亿美元的手续费和 3.128 亿美元的收益。传统子领域(如 DEX)在手续费收入方面遥遥领先,占 1.5 亿美元,而流动性质押、借贷和衍生品则紧随其后。值得注意的是,Telegram 机器人、基差交易和 Launchpad 等子领域已开始产生可观的手续费收入,其中 Ethena 和 Pump.fun 为后两个子领域做出了重大贡献。随着时间的推移以及新兴子领域逐渐获得关注,将有更多协议推出主网以及更多公共数据公开,手续费的分布可能会发生变化。

资料来源:DeFiLlama 和币安研究院,数据发布日期为 2024 年 7 月 4 日

流动性质押

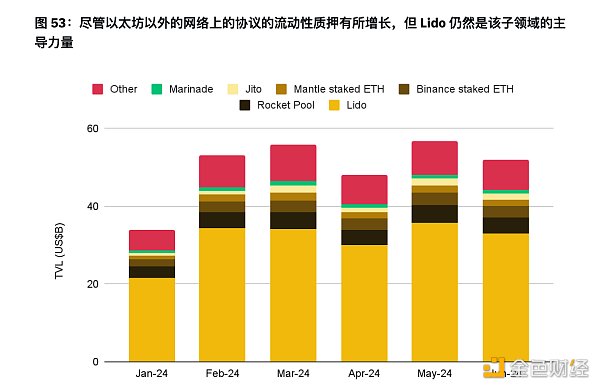

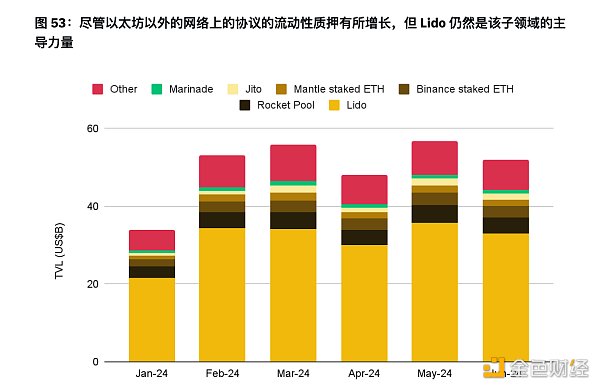

流动性质押仍然是占主导地位的子领域,尽管其市场构成在今年发生了一些变化。Lido 仍然保持领先地位,但该市场出现了几个新的参与者,尤其是在 Solana 等其他网络上。值得注意的是,Jito 利用 Lido 退出 Solana 的机会,一跃成为第五大参与者。Lido 做出退出决定的原因是运营收入未能覆盖相关的开发和营销成本。

资料来源:DeFiLlama 和币安研究院,数据发布日期为 2024 年 6 月 30 日

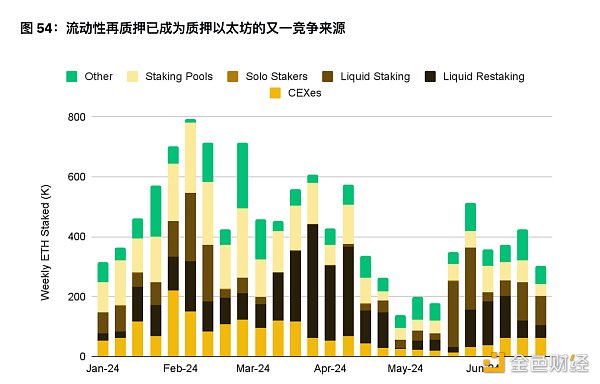

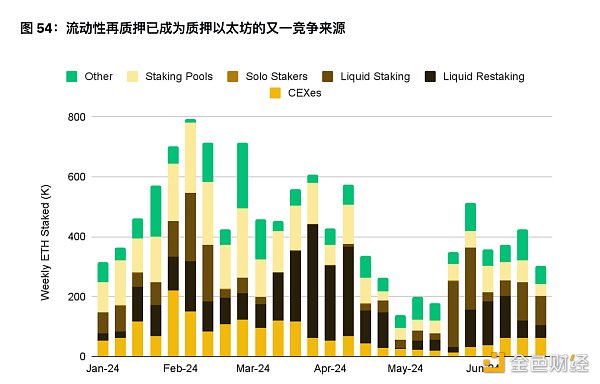

今年上半年的主要话题之一是以太坊流动性质押市场与去年相比增⻓相对停滞。这种趋势并不罕⻅,因为流动性质押刚出现时出现的爆炸性初始增⻓率通常难以维持。更重要的是,Lido 遇到了来自再质押和流动性再质押新兴子领域的协议的竞争。这一转变导致相当一部分质押的 ETH 现在由这些较新的流动性再质押协议管理。

资料来源:Dune Analytics (@hildobby) 和币安研究院,数据发布日期为 2024 年 6 月 30 日

这一新的竞争来源的出现为流动性质押协议带来重大挑战;用户现在可以通过流动性再质押前端直接进入不同层的以太坊质押市场,还可能会获得更高的收益。此外,随着以太坊基金会积极讨论降低网络质押激励,这些发展共同影响了 Lido 等流动性质押协议的经济提案。因此,亟待解决的问题是,流动性质押协议将如何适应这些不断变化的市场条件。

回顾 Lido 的战略可以发现,他们致力于将 stETH 作为流动性质押代币 (“LST”),而不是将其转变为流动性再质押代币 (“LRT”)。Lido 的目标是在 stETH 的基础上开发更多产品,从而继续扩大 stETH 的效用,将 stETh 战略定位为从新兴市场获得价值。在流动性再质押方面,一大关键目标是将 stETH 确定为再质押的主要抵押资产。

为成功实现这一目标,Lido 推出 Lido Alliance,这是由合作伙伴和协议组成的联盟,致力于加强 stETH 在以太坊 DeFi 生态系统中的作用。这一战略的实施已取得了显著的进展。例如,Lido 近期与 Mellow Finance 和 Symbiotic 合作,Mellow Finance 支持用户通过再质押资金库产生收益,Symbiotic 则是一种无许可型的再质押协议,也由 Lido 创始人提供支持。通过这些合作协议,用户可以使用这些能帮助 Lido stETH 重回前列的再质押工具。Lido 对再质押的间接推动有效凸显了其在保持已质押 ETH 市场份额竞争优势方面的重要性。

此外,对其 LST 战略的维护也是对 Lido 的下一个目标市场“机构”的支持。随着现货以太坊 ETF 预计将获批以及机构资本涌入,流动性质押可能会比流动再质押吸引更多的边际机构投资。流动性再质押的更高⻛险和主动管理性质可能不符合机构的初始⻛险偏好。虽然流动性再质押资产的收益率较高,类似于以 ETH 计价的共同基金或借贷市场中的代币化充值,但流动性质押资产则被视为更安全、更标准化的链上收益率。

这凸显了在以太坊质押层保持去中心化流动性质押协议的重要性,因为流动性质押不会积累与流动性再质押协议相关的额外⻛险。对于流动性质押和流动性再质押之间后续的动态变化,我们将拭目以待。

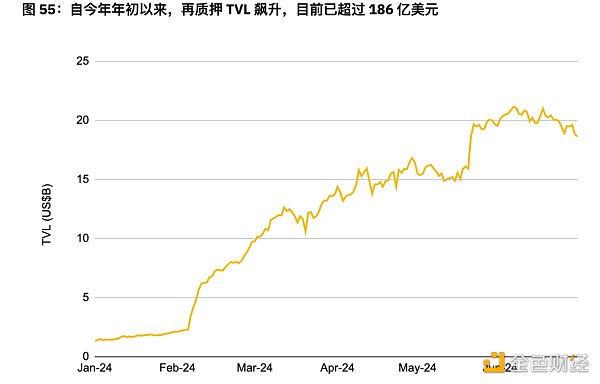

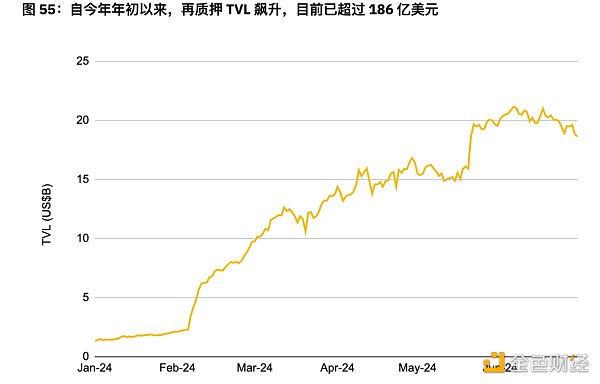

再质押

再质押市场已成为 2024 年 DeFi 领域讨论最多的话题,迅速从新兴叙事发展成为创新的现实。随着今年上半年的爆炸式增⻓,再质押市场目前已拥有 186 亿美元的资本,跻身 DeFi 第四大子领域。如果这种增⻓趋势持续下去,再质押市场有望在下半年继续扩张,在优势指数上与 DEX 和借贷等传统领域相媲美。

资料来源:DeFiLlama 和币安研究院,数据发布日期为 2024 年 6 月 30 日

迄今为止,以太坊上的再质押占据主要地位,这主要是由专注于以太坊的该子领域的开创者 EigenLayer 推动的。作为再质押路线图中最先进的项目,该项目贡献了再质押市场中大部分的 TVL。该项目今年的增⻓令人印象深刻,按 TVL 计算已成为第二大 DeFi 协议。然而,争论的焦点在于 EigenLayer 的优势地位,该平台控制了与共享以太坊安全性高度相关的 92.2% 的市场份额。

虽然其他再质押协议已开发了一段时间,但人们对近期 EigenLayer 的空投褒贬不一,导致有些人转向了其他竞争者。日益激烈的竞争局面引入了新的视⻆并为 2024 年下半年可能进行的“再质押大战”奠定了基础,因此我们是乐⻅其成的。随着近期 Karak 的增⻓和由 Paradigm 领投的 Symbiotic 的推出,现在以太坊上有三种知名的再质押协议。此外,共享加密货币经济安全的概念正在向其他链扩展,一些项目也在研究再质押以及和再质押相关的项目,包括 Solayer(Solana 再质押)和 Babylon(比特币质押)等。

资料来源:DeFiLlama、bbscan.io、picasso.network 和币安研究院,数据发布日期为 2024 年 6 月 30 日

再质押市场

市场高度重视再质押子领域,其吸引的大量资金就证明了这一点,但必须指出的是,这一领域仍然相对年轻。例如,许多再质押项目尚未投入运营。EigenLayer 近期于四月才在其主网上推出,目前只有少数几个主动验证服务 (AVS) 上线。AVS 至关重要,因为它们利用共享安全模式,在再质押领域的价值累积中发挥着核心作用。

随着竞争的加剧,每项协议争取到知名的合作关系的能力将变得越来越重要。例如,Symbiotic 与最大的非 L1 DeFi 资产 stETH 的发行商 Lido 的紧密集成可能会为其带来显著的竞争优势。激励措施、收益分配、多资产支持、可定制性和⻛险状况等其他因素也将是这些协议一较高下的关键。尽管如此,EigenLayer 仍具有先行优势,Karak 和 Symbiotic 还需付出努力,才能在这一快速发展的子领域占据一席之地。

与此同时,有些发展尚未展开,就像对待任何新原语一样,我们需要考虑许多⻛险。我们在之前的报告《再质押领域漫谈》中对这些⻛险与个中详情进行了更详细的讨论。

流动性再质押

从质押到流动性质押,再到现在的流动性再质押,2024 年标志着以太坊不断扩大的质押市场第三层的出现。再质押快速增⻓后,流动性再质押子领域成为另一个需要监测的重点领域。尽管该领域是整个再质押领域的一部分,但流动性再质押的显著增⻓(TVL 增⻓ 4822.8%,达 139 亿美元)证明了其被归类为一个独立的子领域是合理的。

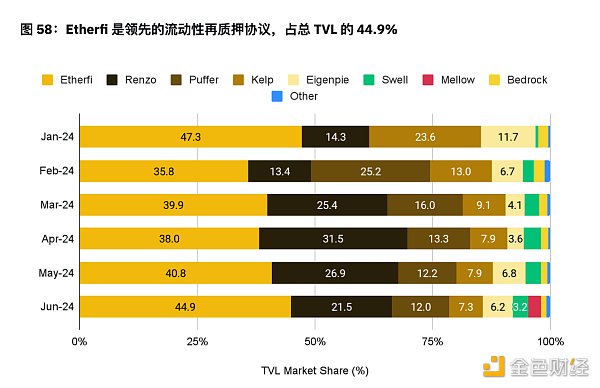

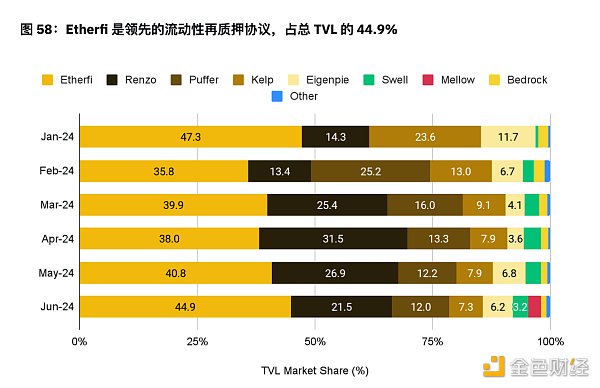

资料来源:币安研究院

流动性质押与流动性再质押之间的显著区别在于,后者的资本分配更加公平。最大的协议 Etherfi 占据了 44.9% 的市场份额,而在流动性质押领域中,Lido 占据了 63.2% 的市场份额。其余的流动性再质押份额被 Puffer Finance、Kelp DAO、Renzo 和 Swell Network 等协议占据,这些协议主要在 EigenLayer 和以太坊上运行,但也在向其他链,尤其是 L2 链扩展。此外,在 Karak 和 Symbiotic 开发的再质押层的推动下,新参与者也开始出现。

鉴于目前积分和空投主要是促进用户活动和流动性的增⻓,而非产品本身的内在价值的提升,因此这种多样化的市场构成是否会持续下去尚不确定。展望未来,决定流动性再质押协议成功的关键因素将包括具有竞争力的收益产品、支持的资产和链、用户体验以及与其他 DeFi 协议的集成。

资料来源:DeFiLlama 和币安研究院,数据发布日期为 2024 年 6 月 30 日

另一个需要考虑的因素是 AVS 选择的概念。随着今年各种 AVS 开始运行,每种 AVS 都可能具有不同的罚没条件,因此,做出明智的选择,确定在哪里再质押变得至关重要。流动再质押协议可能会在指导用户方面发挥关键作用,帮助他们辨别哪些收益可能过于乐观,而哪些项目足够强大能给予支持。

此外,流动再质押协议管理着大量的 ETH(或 LST),并能将其分配给不同的验证者,因此这些协议在塑造以太坊的去中心化方面也发挥着关键作用。Etherfi 的 Operation Solo Staker 等计划尤其令人关注,并可能对以太坊的去中心化产生重大影响。这一计划还采用了分布式验证者技术 (DVT),这一点也值得注意,尤其是这一话题在未来几个月中会愈发重要。

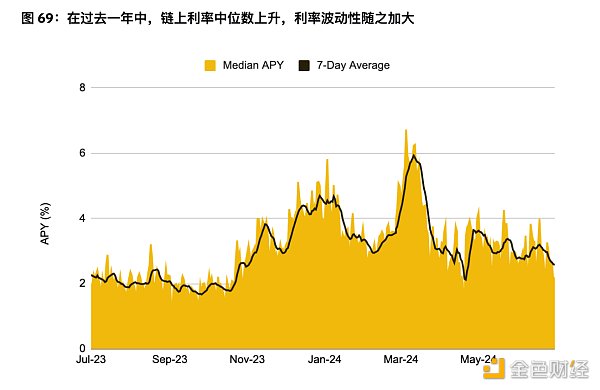

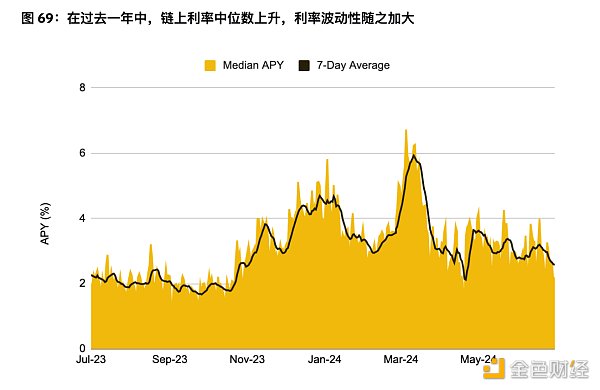

借贷

借贷仍是 DeFi 领域不可或缺的子领域,该子领域在今年取得了显著的增⻓,链上 TVL 增⻓ 51.7%,超 337 亿美元,创下自 2022 年 5 月以来的新高。这一增⻓与整个市场的上涨趋势相一致,为链上货币市场注入了更多流动性。用户在寻求更大的市场机会和杠杆倍数,借贷协议交易活动的增加和链上收益率的提升重新激发了用户对借贷协议的兴趣。

资料来源:DeFiLlama 和币安研究院,数据发布日期为 2024 年 6 月 30 日

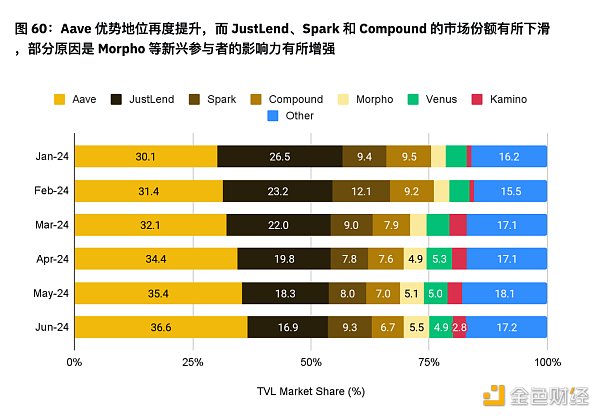

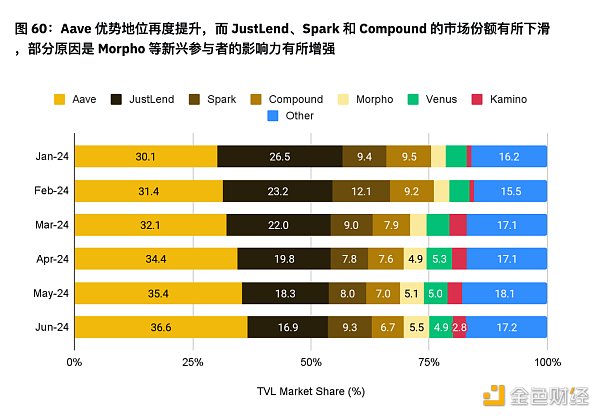

借贷市场继续由四大知名参与者主导:Aave、JustLend、Compound Finance 以及 MakerDAO 的 SparkLend。Aave 重回榜首,市场份额超过 JustLend,占整体市场份额的 36.6%(后者曾在 2023 年底短暂领先)。SparkLend 的 TVL 在今年有所增加,而 JustLend 和 Compound 的 TVL 保持稳定,但这三家公司的市场份额均有所下降,JustLend 的下降幅度绝对值显著下降 9% 以上。这表明,除了 Aave 之外,这些老牌头部协议并没有从今年的流动性增⻓中受益太多。

虽然 Aave 占据了可观的市场份额,但增⻓最显著的协议并非是这些熟悉的名字。Morpho 脱颖而出,以 5.5% 的市场份额跃升成为第五大链上借贷协议,并开始挑战老牌参与者的优势地位。此外,在 Solana 这样的非 EVM 链上的借贷协议也取得了较大的发展,Kamino 目前占总借贷协议 TVL 的 2.8%。

资料来源:DeFiLlama 和币安研究院,数据发布日期为 2024 年 6 月 30 日

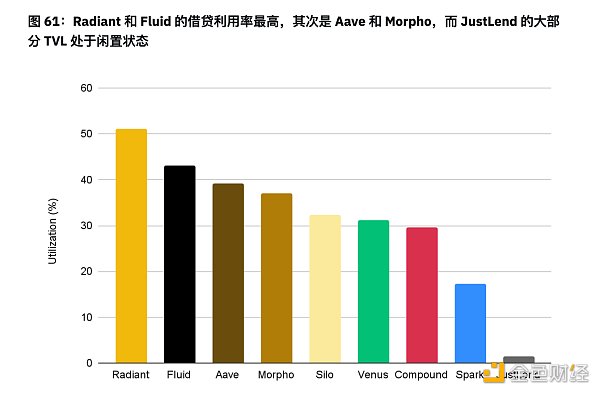

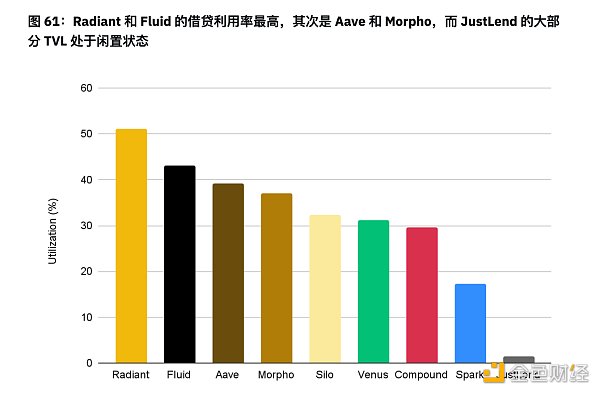

要了解哪些借贷协议能够有效利用其资本,观察其借贷利用率十分有用。借贷利用率衡量的是主动借出的 TVL 比例。有趣的是,Radiant、Fluid 和 Morpho 等规模较小且新兴的协议通常比规模较大的协议利用率更高(Aave 是明显的例外)。相比之下,JustLend 的利用率特别低,低于 1.5%。

资料来源:DeFiLlama 和币安研究院,数据发布日期为 2024 年 6 月 30 日

市场份额和利用率方面的趋势是挑战链上借贷现状的新兴转变的一部分。使用范围广泛的⻓尾资产作为抵押品的需求日益增⻓,传统借贷平台难以满足这一需求。他们现有的模式和管理的大量流动性意味着,引入新资产可能会提高其多资产资金池的⻛险水平。应对这些⻛险需要采取严格的措施,例如供应和借款上限、严格的强平罚款和保守的质押率 (LTV) 等,这些措施限制了效率和可扩展性。同时,虽然独立的借贷资金池灵活性更高,但往往面临流动性分散和资本使用效率低下的问题。

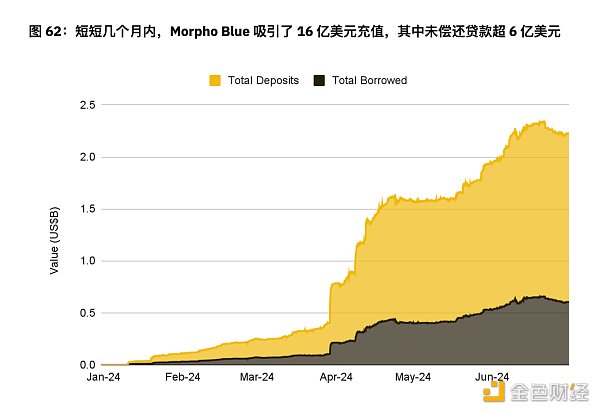

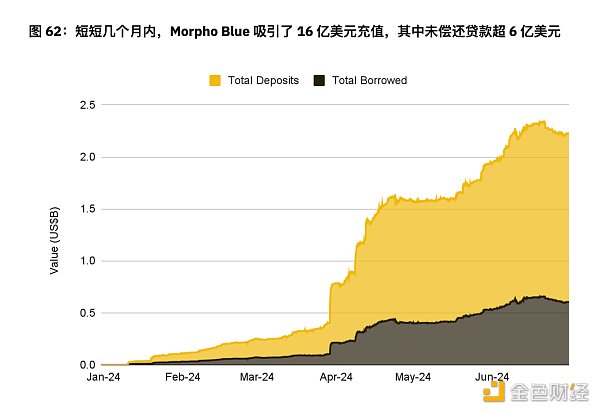

Morpho 作为模块化借贷协议有效地利用了这一市场空白。这些新原语将多资产借贷资金池的用户体验和聚合流动性与独立市场的效率和灵活性相结合。因此,Morpho 这样的协议可以引入种类更丰富的资产,并为用户提供可定制的⻛险敞口。Morpho 的强劲表现凸显了这种新型原语在链上货币市场的重要价值。自 1 月推出 Morpho Blue 产品以来,该协议已吸引了 16 亿美元的充值,未偿还贷款超 6 亿美元。

资料来源:Dune Analytics (@morpho) 和币安研究院,数据发布日期为 2024 年 6 月 30 日

Morpho 的模块化设计在灵活性和资本利用效率方面具有明显优势,但这些协议要想超越传统借贷平台,在流动性增⻓和利用率方面还有待提升。尽管如此,Morpho 以及 Silo 和 Ajna 等模块化产品的出现加剧了竞争,并防止了 Aave 等老牌参与者出现自满情绪。尤其值得注意的是即将推出的 Aave V4,预计这一版本将显著影响市场动态。此次更新似乎通过引入新功能来弥补日益激烈的竞争中所拉大的差距,使其与竞争对手的模型更加一致。

引入的新功能包括统一的流动性层,支持 Aave 无障碍集成新的借贷模块并逐步淘汰旧模块,而无需进行重大升级或流动性迁移。⻛险管理方面也有望得到改进,例如新增支持对每个资产的⻛险参数进行多次调整的动态配置机制。其他改进包括更灵活的强平机制、降低治理参与度以及增加其 GHO 稳定币的效用等。

Aave V4 的最终版本预计要到 2025 年才能发布,未来几个月我们将观察新兴的借贷协议能否吸引更多的流动性和用户兴趣,敬请期待。机制设计、业务发展计划和代币激励都将在这一阶段发挥关键作用。

去中心化交易平台 (DEX)

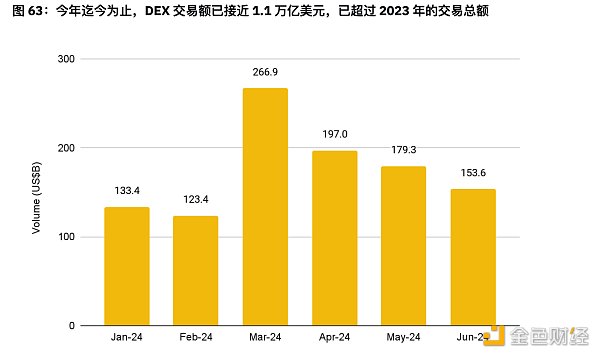

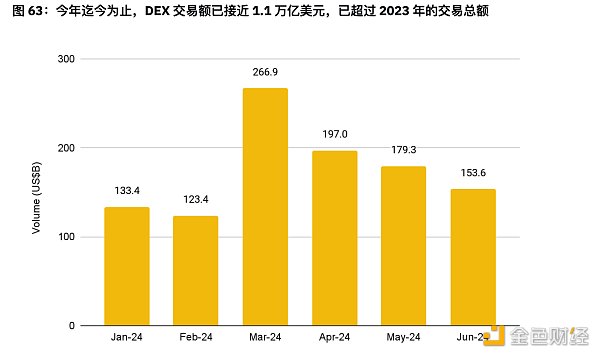

今年,DEX 成交量出现回升,3 月份达到 2,669 亿美元的最高值。

资料来源:DeFiLlama 和币安研究院,数据发布日期为 2024 年 6 月 30 日

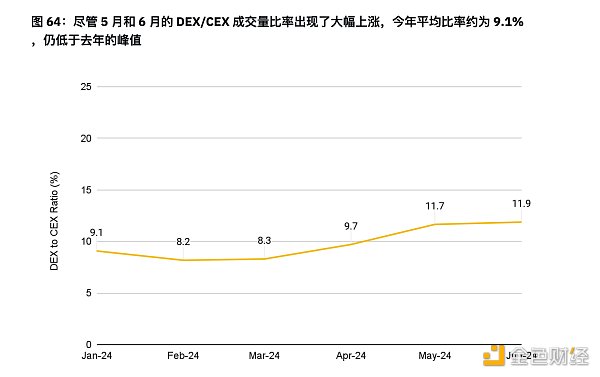

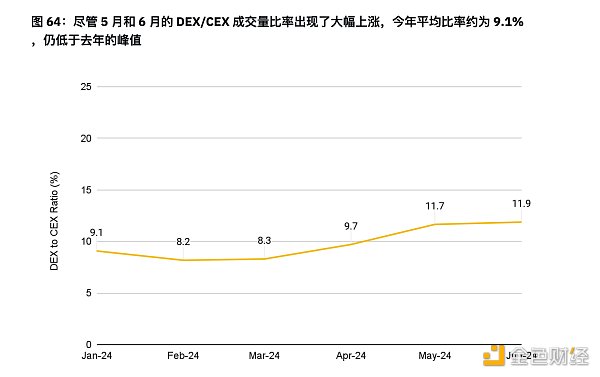

深入研究后发现,尽管去中心化交易平台的成交量有所上升,大部分交易活动仍在中心化交易平台 (CEX) 进行。6月,DEX/CEX 成交量比率(衡量 DEX 与 CEX 成交量之比的比率)上升至 11.9%,但这一水平能否持续还有待观察。在今年的大部分时间里,该比率仅实现了小幅增⻓,平均增⻓了 9.1%,仍低于 2023 年 13.7% 的平均水平,虽然这一平均值因 2023 年 5 月的 21.3% 的峰值而有所偏差。这表明,除 6 月以外,CEX 在很大程度上还得益于今年市场回暖导致的交易活动增加。

资料来源:The Block 和币安研究院,数据发布日期为 2024 年 6 月 30 日

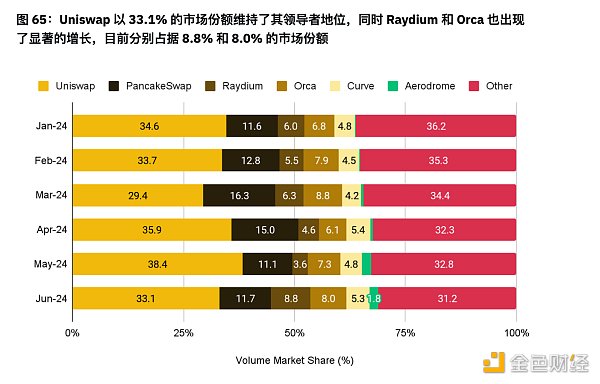

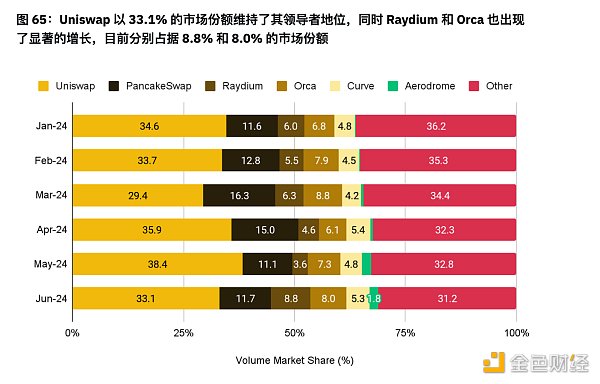

在市场竞争方面,Uniswap 以 33.1% 的市场份额维持了其成交量最大的 DEX 的地位,其次是 PancakeSwap,今年的市场份额稳定在 11.7%。此外,相当一部分市场份额 (31.2%) 被众多较小的参与者瓜分。DEX 在 DeFi 子领域中拥有的项目数量最多(接近 1,400 个),并且每个区块链网络通常都具有自己的原生 DEX 以满足基本用户需求,因此这种多样性不足为奇。

有趣的是,Uniswap 的市场份额一直在逐渐下降,目前已远低于去年超过 50% 的高点。部分下跌的原因可能是其兑换手续费从 0.15% 涨到 0.25%,目前 6 月份日手续费收入超 30 万美元。然而,更重要的因素似乎是非以太坊 DEX 竞争对手的成交量不断上升,例如 Solana 上的 Orca 和 Raydium,以及 Base 上的 Aerodrome。各种 DEX 协议和区块链之间需求的多样化标志着该子领域趋向成熟。

资料来源:DeFiLlama 和币安研究院,数据发布日期为 2024 年 6 月 30 日

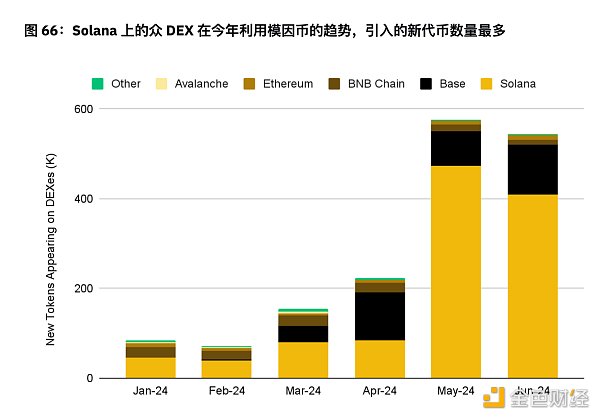

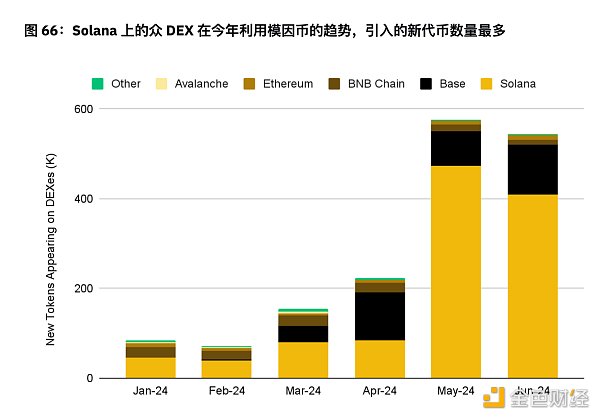

2024 年上半年,Base 和 Solana 上的 DEX 崭露头⻆,为模因币交易者填补了空白,提供了具有速度快、代币种类多且用户友好界面等必要特性的平台。这些平台上新代币的激增印证了这一趋势,其中 Solana 遥遥领先,仅在 6 月份,Solana 上的一众 DEX 上就推出了 40.93 万种新代币。

Solana 的 DEX 聚合器 Jupiter 提供了更好的交易路由,从而降低了用户的手续费,在推动链上成交量增⻓方面贡献了重要力量。该协议推出的美元成本平均法 (DCA) 功能,能更方便地获取流动性较低的代币,受到了用户的欢迎。展望未来,能够继续提供最高效的交易路由、同时最大限度地降低用户体验的复杂性和手续费的 DEX 有望获得最大的竞争优势。

资料来源:Dune Analytics (@ilemi) 和币安研究院,数据发布日期为 2024 年 6 月 30 日

随着非以太坊链上的蓝筹 DeFi DApp 吸引大量流动性,Uniswap 可能会在 2024 年下半年面临更激烈的竞争。预计在第三季度推出的 Uniswap V4 值得关注,尤其是如果该版本吸引了不同的交易者群体。Uniswap V4 旨在通过“Hook”引入更模块化的架构,这些智能合约通过启用动态手续费、链上限价单和灵活的链上预言机等功能来增强流动性资金池的定制功能。这一适应性可以使项目团队在 Uniswap 安全和流动性基础上进行构建,有可能将其转变为未来自动化做市商 (AMM) 的基础层。

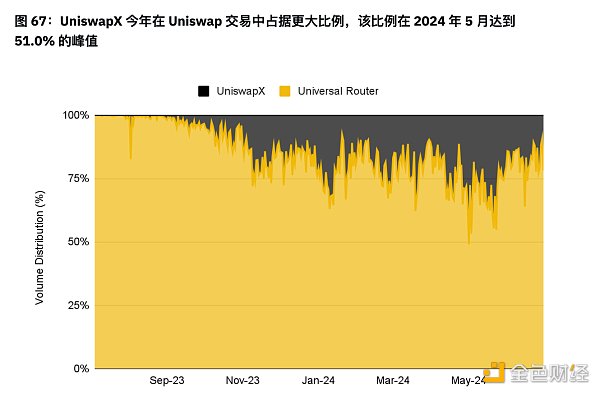

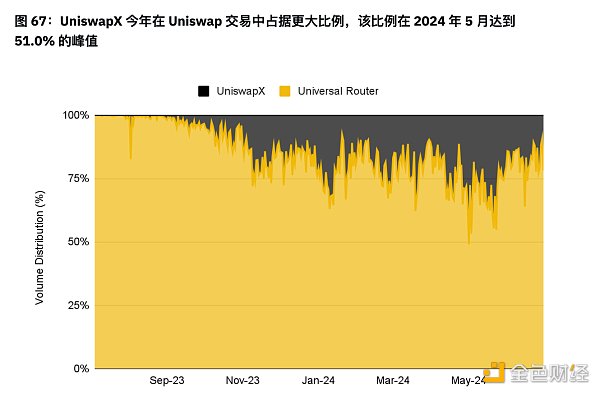

随着 Uniswap 广泛的 Hook 生态系统的扩展,对更精密的路由解决方案的需求可能愈加明显。UniswapX 等基于意图的交易架构就是一个例子,其中链下 Filler 通过竞争结算吃单者成交量。UniswapX 在处理 Uniswap 交易方面的重要性日益提高,今年其交易结算份额的比重不断增⻓就是明证。UniswapX 和类似平台已显示出巨大的潜力,随着市场逐步发展,关注这些平台也十分重要。正如我们在之前的报告《揭秘意图导向理论》中所探讨的那样,基于意图的 DEX(特点是以链下执行和链上结算)有望在塑造该子领域的未来方面发挥关键作用。

资料来源:Dune Analytics (@flashbots) 和币安研究院,数据发布日期为 2024 年 6 月 30 日

流动性挖矿

今年,收益市场已成为 DeFi 的主要子领域,TVL 增⻓ 102.1%,达 74 亿美元,成为第八大 DeFi 市场。今年大部分时间里,收益市场表现更佳,尽管 TVL 在 2024 年上半年年末有所下降,但曾达到 114 亿美元的峰值。如下图所示,下降的原因主要是由于 6 月 27 日某些流动性再质押市场趋于成熟。

资料来源:DeFiLlama 和币安研究院,数据发布日期为 2024 年 6 月 30 日

从更广泛的⻆度来看,交易者对该子领域的增⻓乐⻅其成,因为收益交易提升了市场深度,并为交易者提供了更广泛的策略选择来参与市场涨跌收益。这些市场在 DeFi 中的表现日益突出并不令人意外,尤其是考虑到这些市场在传统金融 (“TradFi”) 中的关键作用,其中可比市场利率衍生品的名义价值超过 400 万亿美元。

市场趋势与影响

在当前周期中,出现了两种产品与市场高契合度的趋势:对杠杆和收益的需求。市场上涨导致收益波动性增加、收益来源更加多样化以及市场参与度更高,所有这些都为收益市场的繁荣创造了更大的市场空间,从而进一步推动了这两种趋势。具体而言,链上收益型资产的增⻓及其固有的波动性在这些市场中发挥了重要作用。

这些市场受益于大量收益型产品涌入所产生的协同作用。随着更精密的收益型产品和策略进入加密货币市场,收益交易协议可以基于这些用例进行构建。随着 RWA 的代币化和流动性再质押等链上收益新来源的出现,这一点尤为明显。同时,借贷协议和收益型稳定币提供商向更高收益的转变,也激发人们对链上货币市场内收益交易的兴趣。

资料来源:DeFiLlama 和币安研究院,数据发布日期为 2024 年 6 月 30 日

Pendle 的市场表现

Pendle 是链上收益交易的领先平台,被称为“利率市场的 Uniswap”,引领了 DeFi 中利率衍生品的发展。Pendle 使收益市场的使用大众化,用户能够进行投机、套利、对冲或实施高级策略来赚取固定收益、利用基础资产的收益率或将这些方法结合起来。

虽然 Pendle 的 TVL 在 2024 年上半年末有所下滑,但其今年的增⻓着实令人印象深刻,年初至今增⻓ 1464%,达 37 亿美元。这一增⻓不仅巩固了 Pendle 作为头部收益交易协议的地位,而且还使其成为按 TVL 计排名第九的 DeFi 项目。尽管 Pendle 的成功主要来源于该协议是在以太坊网络上推出的,但其向 Arbitrum 和 Mantle 等其他链的扩展也对其增⻓起到了至关重要的作用,增强了其收益交易能力,并促进了各 DeFi 生态系统的协同发展。

资料来源:DeFiLlama 和币安研究院,数据发布日期为 2024 年 6 月 30 日

Pendle 对市场变化的适应能力很强,因此能够有效利用当前趋势。一个典型的示例是该协议在今年早些时候通过为 Etherfi 构建激励资金池进入 LRT 领域,使 Etherfi 的 eETH 在推出一周内成为 Pendle 上最大的资金池。这一增⻓不仅显示了市场对 LRT 收益的需求,也巩固了 Pendle 作为 LRT 主要流动性中心的地位。与 LRT 的交易一直是收益市场的主要催化剂,不仅带来了一批对空投投机感兴趣的新用户,还通过支持 LRT 的积分计划提高了流动性和交易量。

收益市场的增⻓趋势还与其他市场领域的发展密切相关,凸显了该子领域对整体 DeFi 领域的依赖。尽管 LRT 为 Pendle 提供了相当大的增⻓机会,尤其是随着 AVS 的推出,但随着积分和空投活动的投机兴趣减弱,可能会导致总需求下降。最近的一个例子是 6 月 27 日,随着某些流动性再质押市场趋于成熟,出现了重大的流动性冲击,导致 Pendle 的 TVL 暴跌超 40%,从约 62 亿美元跌至 37 亿美元。因此,Pendle 需要考虑的一个关键问题是扩大其范围并吸引 LRT 和积分以外的同等水平的流动性。展望未来,计划于 2024 年底发布的 Pendle V3 是下半年值得关注的重大发展,尽管具体细节仍有待确定。

从根本上说,Pendle 能够利用广泛的收益类型,展示了收益子领域的巨大潜力。随着市场的进一步发展和新用例的出现,与其他 DeFi 协议和区块链集成的机会很大。展望未来,各种收益的产品化程度可能会不断提高。能够利用新的收益类型、同时为用户提供创新参与方式(例如通过利率兑换)的协议将在这一不断增⻓的市场中有所作为。

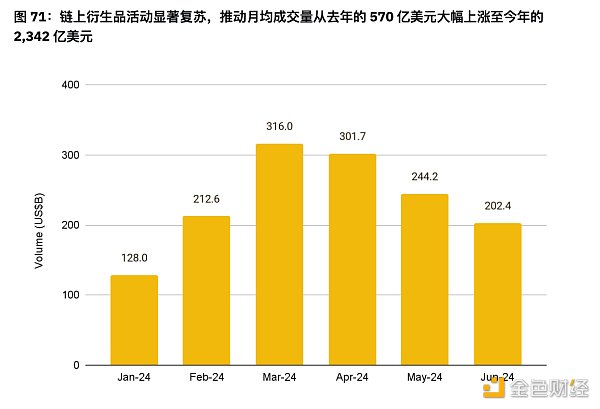

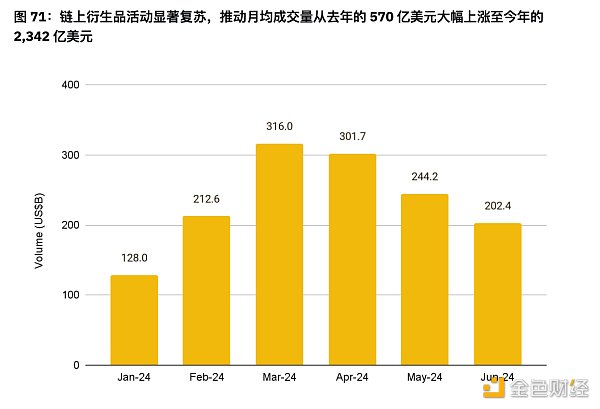

衍生品

自今年年初以来,链上衍生品的应用速度显著提升,日均成交量从去年的 18 亿美元攀升至今年的 50 亿美元。今年上半年,不仅交易量有所增加,而且还进行了盘前交易和小众交易对创新,进一步推动了链上衍生品领域的发展。由于对 DeFi 高级交易策略的需求不断增⻓,预计这一上升趋势将持续下去。

资料来源:DeFiLlama 和币安研究院,数据发布日期为 2024 年 6 月 30 日

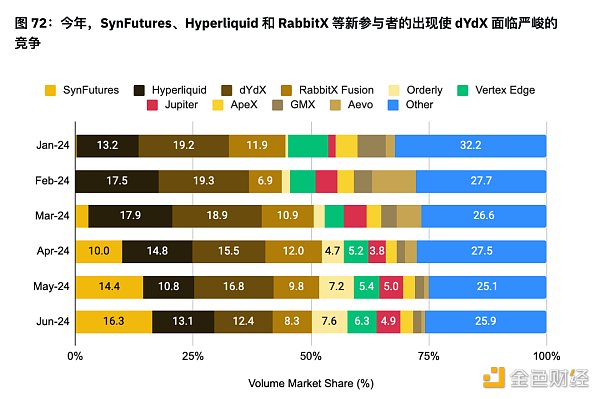

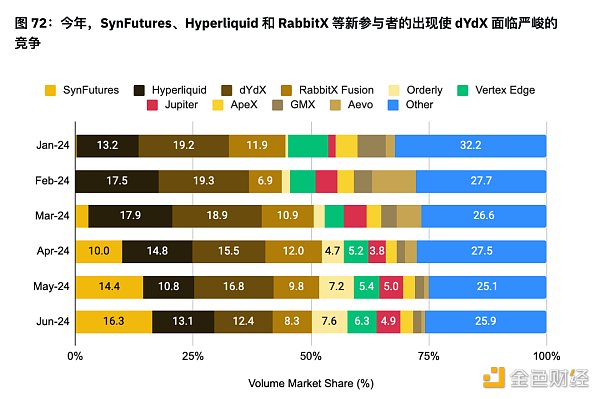

今年链上衍生品的增⻓得益于新参与者竞争的加剧以及老牌参与者成交量的回升。dYdX 在今年大部分时间里都处于领先地位,但该协议面临着来自 SynFutures、Hyperliquid 和 RabbitX 等新兴协议的激烈竞争。这些新兴协议没有原生代币,因此吸引了许多关注。

Blast 网络上的协议有效地利用了空投 Meta,利用积分激励措施吸引了大量用户参与并增加了其原生衍生品协议的成交量。SynFutures、RabbitX 和 Vertex 除了利用这一趋势外,还将其衍生品基础设施扩展到支持 Blast 网络上的 Blast Futures 和 Blitz Exchange 等协议。即将进行的空投对所有新参与者的市场份额的影响将是关注的焦点,尤其是考虑到空投后 Aevo 的成交量大幅下降。

在这一不断发展的市场中,基于 L1 订单簿构建的永续合约 DEX Hyperliquid 的表现尤为突出,在 2024 年上半年保持了强劲的成交量。Hyperliquid 已成为行业领先者,其日成交量多次超过 10 亿美元,表现常常优于 dYdX 等老牌竞争对手。其竞争优势在于能与 CEX 相媲美,具有竞争力的手续费以及完全链上运营等。

此外,Jupiter 等在非以太坊虚拟机 (“EVM”) 区块链上构建的蓝筹衍生品项目的增⻓标志着该子领域取得了重大发展。这些发展共同重塑了市场格局,使 2024 年上半年成交量市场份额发生明显变化。

资料来源:DeFiLlama 和币安研究院,数据发布日期为 2024 年 6 月 30 日

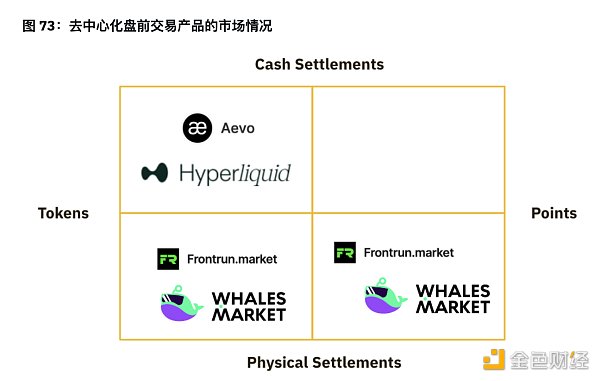

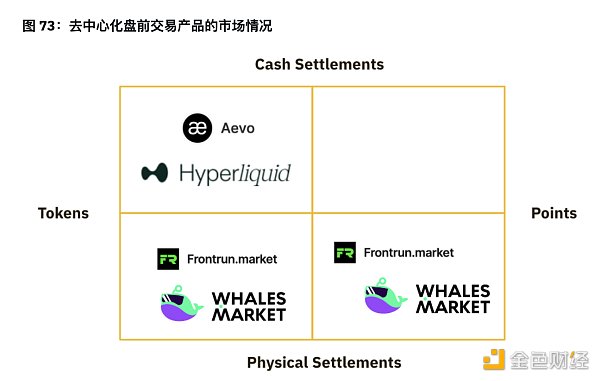

今年链上衍生品领域的一个有趣趋势是推出了盘前交易产品。空投活动的激增吸引了大量的关注和流动性,一种新的市场类型随之出现:未上市代币的永续合约产品。尽管这一市场的前景未知,但它有望成为衡量新推出项目的最初市场反应和投资者情绪的潜在晴雨表。随着这些市场趋于成熟并获得足够的流动性以实现有效的价格发现过程,盘前交易产品有望成为有价值的 DeFi 原语,为投资者提供新的⻅解和交易策略。

这一发展促进了盘前交易产品领域的市场领导者的出现,该市场领导者能有效聚合盘前交易代币的供需情况。随着高杠杆和低滑动价差等交易功能实现商品化,通过盘前交易产品等进行创新的 DEX 将更有可能脱颖而出。

资料来源:项目方文档和币安研究院

随着链上衍生品不断推出创新产品与功能,加密货币行业发展到了关键时刻,该子行业存在着巨大的发展机遇。当前,DEX 只占加密货币市场总成交量的一小部分而链上衍生品所占的比例则更小。造成这一差距的主要原因是 CEX 的入⻔更简单、手续费更低且用户体验更佳。然而,最近的发展已开始弥合其中的差距,为今年下半年链上衍生品的应用率提升创造了条件。尤其是永续合约 DEX,有望引领这一转变。

预测市场

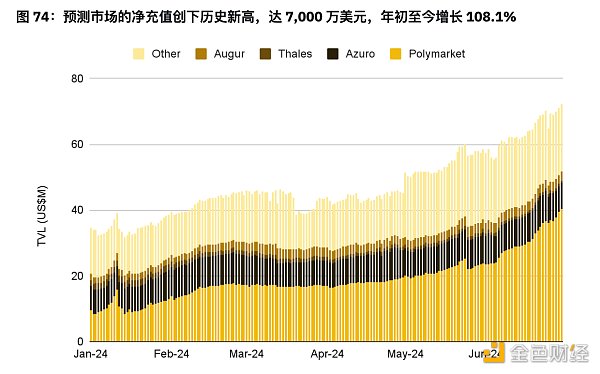

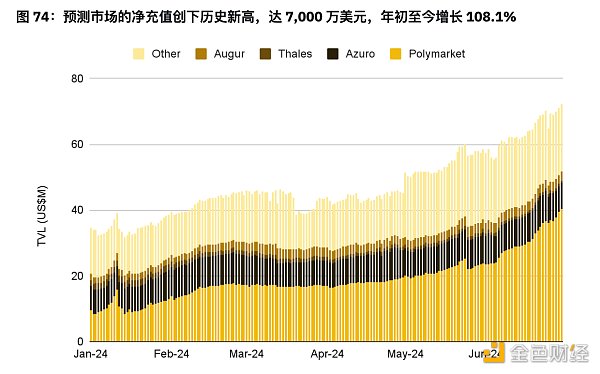

虽然预测市场在过去几年内吸引到的资金或成交量不及其他 DeFi 子领域同等水平的资本或交易量,但 2024 年出现了复苏迹象。这类市场在多个指标上都创下了历史新高(88),表明它们可能是今年 DeFi 的突破性领域之一。尤其是其 TVL,自今年年初以来增⻓了 108.1%,净充值首次超过 7,000 万美元。

资料来源:DeFiLlama 和币安研究院,数据发布日期为 2024 年 6 月 30 日

资料来源:DeFiLlama 和币安研究院,数据发布日期为 2024 年 6 月 30 日

作为通过合约对特定事件的结果进行推测的平台,预测市场在重大事件发生时自然会蓬勃发展。从历史上看,选举等政治事件会激发人们对这类市场的兴趣和活跃度(89)。这一趋势一直持续到今年,今年十大人口大国中的八个国家(90)都举行选举,包括备受瞩目的美国大选,这一情况极大地推动了市场活跃度提升。

这一复苏对所有协议都产生了积极影响,其中 Polymarket 仍以 55.6% 的市场优势指数保持领先。自 2023 年 12 月以来,该协议已成为这一增⻓(91)的主要受益者,其活跃度指标就是证明;其中月均成交量激增 1575.6%,达 1.116 亿美元,月活跃用户增加 1734.9%,达到2.94 万。距离总统大选还有四个多月的时间,预测市场可能会随着大选的临近出现进一步增⻓。

资料来源:Dune Analytics (@rchen8) 和币安研究院,数据发布日期为 2024 年 6 月 30 日

资料来源:Dune Analytics (@rchen8) 和币安研究院,数据发布日期为 2024 年 6 月 30 日

预测市场要想更上一层楼,保持高水平的活跃度并吸引更多流动性(尤其是在选举期以外)至关重要。这些市场需要强大的流动性,以保证用户能够高效地进行交易,而不会大幅扭曲赔率。从历史上看,预测市场有时难以获得大量且稳定的流动性来源。通常,大多数流动性集中在几个热⻔的预测类别上,这使得较小的小众市场资源不足。流动性的缺乏不仅影响应用和交易活动,而且还削弱了它们作为准确信息市场的功能。

展望未来,预测市场的成功将取决于其有效管理和集中流动性的能力。人工智能 (“AI”) 参与者的集成也可能会发挥变革性作用(92)。AI 有可能通过生成内容、推荐事件、优化流动性配置和汇总信息来优化这类市场,进而深刻影响市场效率和准确性。对于在 11 月以后这类市场将会怎样发展,我们将拭目以待。

资料来源:DeFiLlama 和币安研究院,数据发布日期为 2024 年 6 月 30 日

资料来源:DeFiLlama 和币安研究院,数据发布日期为 2024 年 6 月 30 日 资料来源:Dune Analytics (@rchen8) 和币安研究院,数据发布日期为 2024 年 6 月 30 日

资料来源:Dune Analytics (@rchen8) 和币安研究院,数据发布日期为 2024 年 6 月 30 日