作者:Do Dive,DeSpread Research

免责声明:本报告的内容反映了各自作者的观点,仅供参考,并不构成购买或出售代币或使用协议的建议。 本报告中的任何内容均不构成投资建议,也不应被理解为投资建议。

1. 流动性质押服务概述

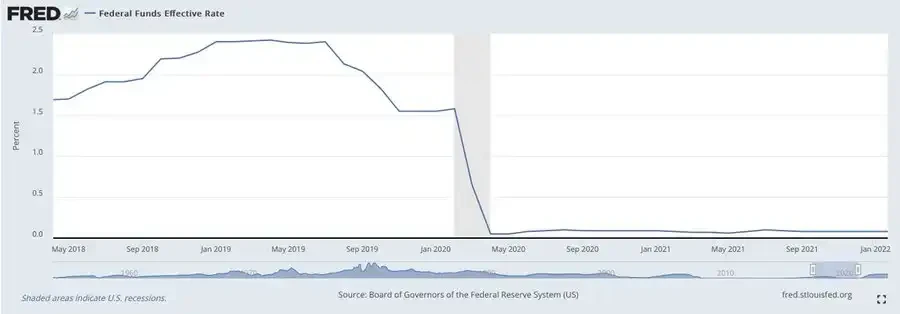

在采用权益证明(PoS)共识算法或类似机制(如以太坊)的区块链网络中,要参与区块验证过程,必须押注一定数量的原生代币。虽然押注占用了大量资金,从而增强了链的安全性,但它也带来了一个押注资金无法用于其他地方,导致资金效率降低的问题。

流动性质押就是为了解决该问题而推出的,它提供的服务允许认购资产流动化,在不损失流动性的情况下参与区块验证过程。流动性质押服务通常为用户提供以下功能,以释放质押资产的资本效率:

-

抵押资产的代币化:当用户通过流动性质押服务质押资产时,就会收到与质押资产相对应的衍生代币(如 stETH)。

-

价值保证和奖励分配:衍生代币保证可以与基础资产进行 1:1 的兑换。这些代币的持有者可通过重置或汇率调整等机制获得区块验证奖励。

-

流动性和资产的利用:用户可以在各种去中心化应用(dApps)中利用衍生代币的价值,例如将其用作贷款抵押或在 DeFi 场景中提供流动性。

参与某些链上的区块验证有很大的准入门槛。例如,成为以太坊验证者需要投入 32 ETH(价值超过 10,000 美元)的资本,而 Solana 因为该链的规格要求很高,验证者必须承担高昂的硬件成本。

流动性质押服务通过让更多用户参与区块验证过程来解决这些障碍,为链和用户都带来了好处,包括:

-

提高安全性:质押更多原生代币,加强了链的安全性。

-

提高资本效率:用户在 DeFi 中使用抵押资产的同时赚取区块验证奖励。

1.1. 流动性质押的作用

Lido Finance 于 2020 年 12 月上线,是以太坊生态系统流动性质押服务的先驱。2023 年 4 月,以太坊上海升级后实现了在 Beacon Chain 上提取 ETH 的功能。随着市场的复苏,通过流动性质押服务定投的 ETH 数量急剧增加。

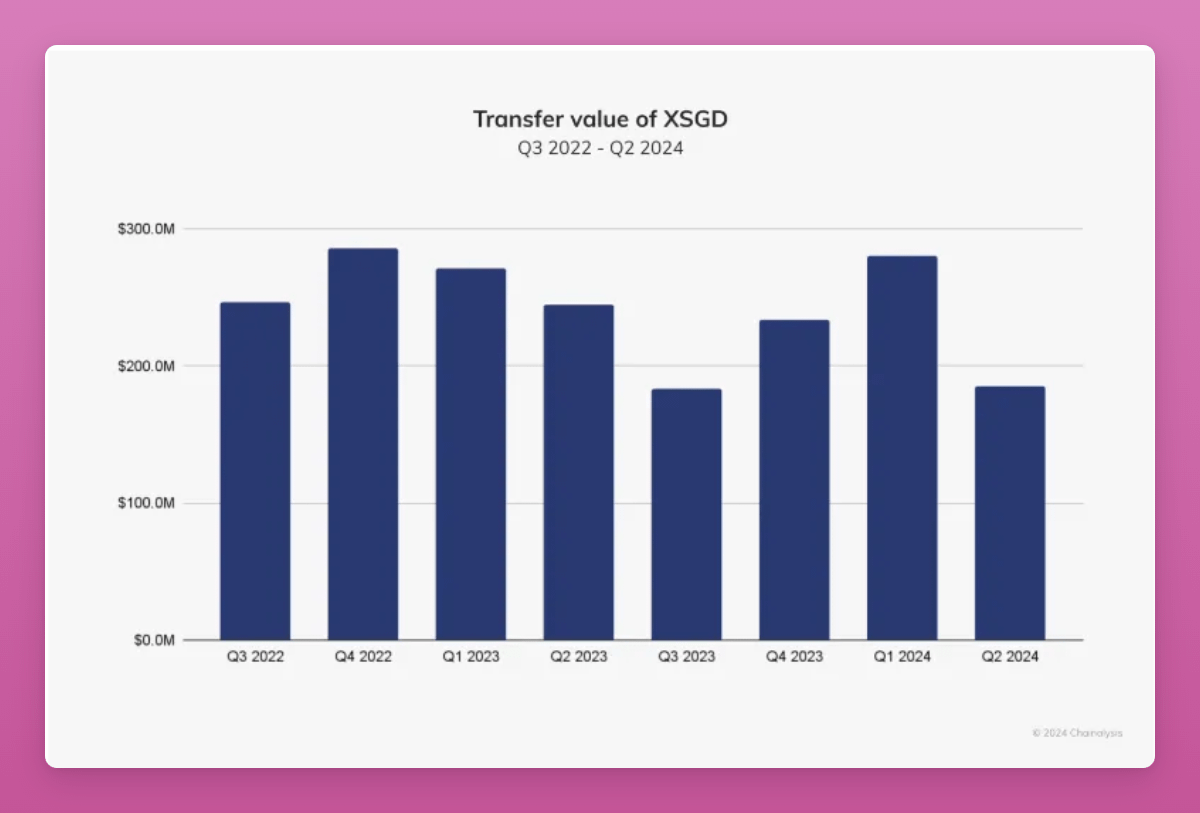

来源:@hildobby dune dashboard

根据 hildobby提供的 dune 表板,在上海升级之后,截至 2024 年 7 月底,大约有 1,580 万个 ETH 被托管,超过了升级前的 1,360 万个 ETH。考虑到以太坊主网是在 2015 年推出的,这些数字证明,在上海升级后的 15 个月里,以太坊质押的需求急剧增加。此外,目前约 32.6% 的以太坊质押是通过流动性质押服务处理的,凸显了这些服务在链上生态系统中发挥的重要作用。

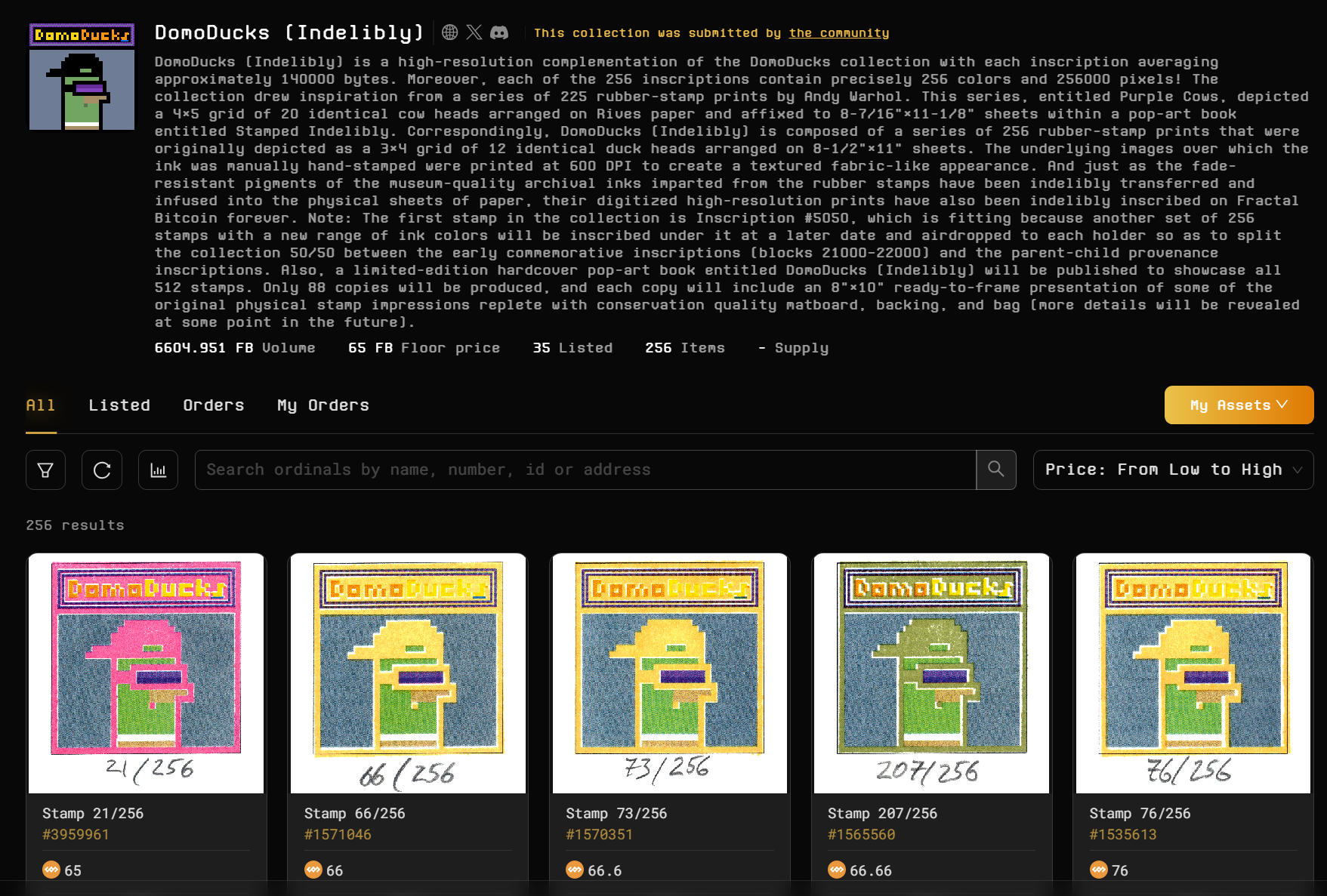

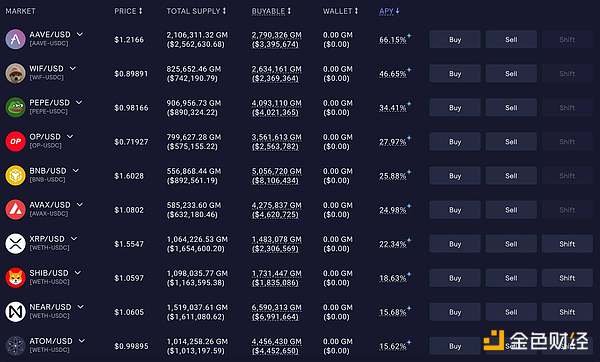

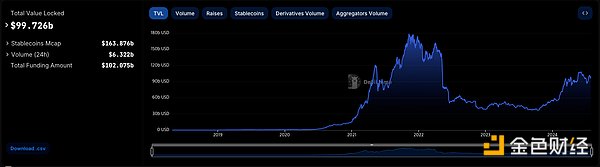

所有协议 TVL 趋势,来源:Defillama

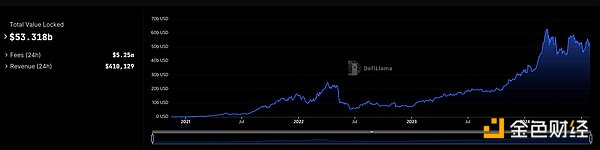

流动性质押 TVL 趨勢,來源: Defillama

根据 DefiLlama 的数据,在所有协议的总锁定价值(TVL)中,流动性质押服务占据一半以上,其主导地位可见一斑。Lido Finance 一家就拥有所有协议中最高的 TVL,约为 327 亿美元。

截至 2024 年 8 月 1 日的主要指标:

-

总 TVL:991.6 亿美元

-

流动性质押 TVL:507 亿美元

-

Lido Finance TVL:312 亿美元(在所有协议中排名第一,第二名是 EigenLayer,为 155 亿美元)

-

以太坊质押量:约 3,400 万 ETH

-

流动资金使用率:约 1,100 万 ETH(占 ETH 质押总量的 32.6%)

1.2. 对其他链的适用性

以太坊链上的流动性质押服务的成功刺激了其他链的采用,包括 Solana、Avalanche 和基于 IBC 的链。其中一些服务也已经实现了可观的 TVL,证明了它们的实用性。继以太坊之后,Solana 已成为流动性质押服务量第二大的链,其中显着的协议包括:

-

Jito / TVL:18.4 亿美元

-

Marinade / TVL:11 亿美元

-

Sanctum / TVL:7.58 亿美元

这些发展表明,在不同的区块链生态系统中,流动性质押服务的影响力在不断扩大。

2. Stacks 的转移证明(PoX)和流动性质押

即使不采用权益证明(PoS)机制的链,如果其共识机制的一部分涉及代币锁定或委托给验证者的过程,也能为流动性质押协议创造有利环境。使用转移证明(PoX)共识机制的 Stacks 就是这样一个例子。

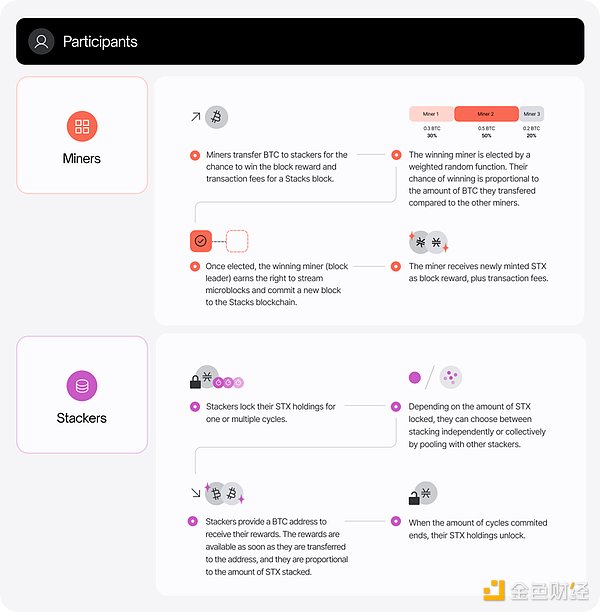

Stacks 区块链中的 PoX 算法的特点是矿工和 Stacker 之间的互动。矿工向 Stacker 发送比特币(BTC),以获得创建 Stacks 区块和获得 STX 奖励的权利。Stacker 则需要锁定一定数量的 STX 才能获得 BTC 奖励。更多详细信息,请参阅 “Stacks Nakamoto 升级,一个准备脱颖而出的蝴蝶”。

矿工和 Stacker 的角色,来源:stacks docs

一开始,Stacker 只需锁定 STX 代币即可参与 PoX 进程,然而,计划于今年下半年进行的 Nakamoto 升级之后,Stacker 将扮演一个叫做 Signer 的新角色。Signer 将负责验证、存储、签名和传播矿工任期内产生的 Stacks 区块。

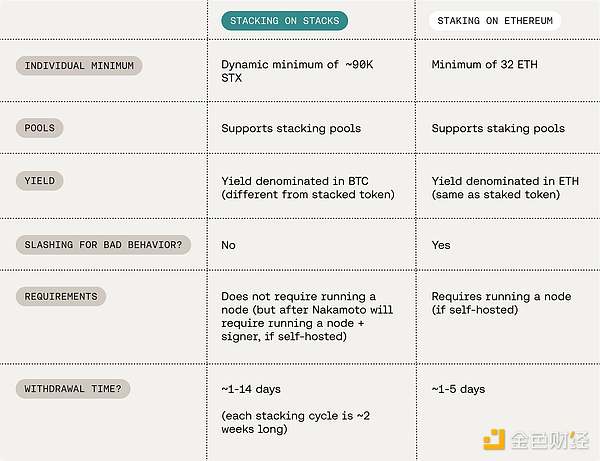

Stacking vs Staking,来源:Hiro blog

如图所示,Stacks 中的 “Stacking” 过程与以太坊中的 “Staking” 过程有相似之处: 1)两者都涉及锁定代币以参与链上的共识机制;2)两者都需要大量的原生代币,而且在 Nakamoto 升级后,Stacker 还需要节点的运行,造成了进入壁垒;3)两者都需要在一定时期内锁定资产,并设置提现期,降低资本效率,这些都凸显了对流动性质押服务的需求。

3. 流动性质押服务:StackingDAO

3.1. Stacking 机制和 StackingDAO 的作用

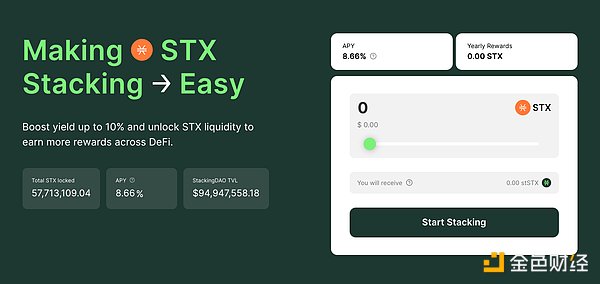

来源:StackingDAO

StackingDAO 是一个去中心化应用程序(dApp),为 Stacks 上的 Stacking 过程提供流动性质押服务。与其他流动性质押服务类似,用户可以将自己的 STX 代币存入 StackingDAO,参与 Stacking 进程,并通过获得 stSTX 的衍生代币,赚取约 8%(基准为 7%)的年收益率(APY)。

Stacks 上的 Stacking 机制与以太坊的 Staking 流程相似,都引入了困难的进入门槛:

-

Stacking 周期:Stacking 以两周为一个周期,导致锁定、解锁和重新 Stacking 拥有时间限制。

-

最低 STX 要求:注册成为 Stacker 至少需要约 90,000 个 STX 代币。

-

节点操作:Nakamoto 升级后,Stacker 需要运行节点。

两周的周期给用户带来了时间上的不便,因为他们必须根据周期来锁定或解锁自己的资产。此外,如果用户只想解锁部分资产,则必须先解锁全部资产,然后再重新锁定剩余部分,增加了复杂性。

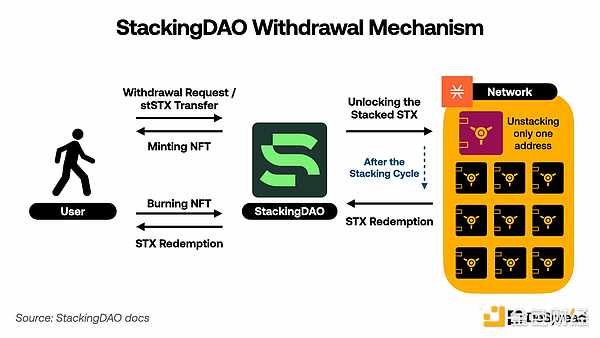

为了应对这些挑战,StackingDAO 设计了一种退出机制,降低了进入门槛,也同时减少了对 Stacking 收益率的影响,其主要特点包括:

-

多样化的 Stacking 地址:StackingDAO 将 STX 分配到 10 个不同的 Stacking 地址,以减轻对收益率的影响。

-

交错提取:每个 Stacking 周期只解锁 10 个地址中的一个,允许根据用户要求交错提款。

-

NFT 的发行:当用户请求提款时,他们会向协议发送 stSTX,协议会发出 NFT 作为收据。Stacking 周期结束后,用户可以烧毁 NFT 以兑换解锁的 STX 代币。

这种机制减少了时间限制和 Stacking 过程中的不便,确保用户在保持 Stacking 收益的同时也可以更灵活地获取和运用资产。

3.2. 增长和关键指标

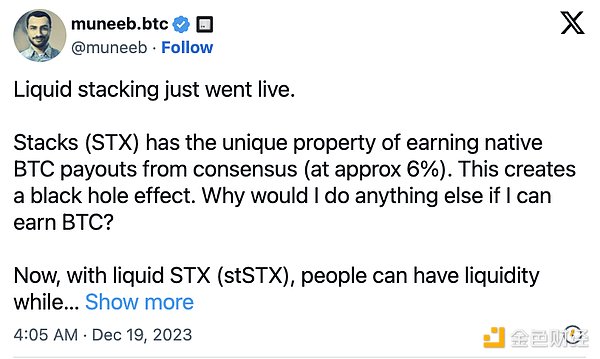

Muneeb 宣布推出 StackingDAO,来源:Muneeb X

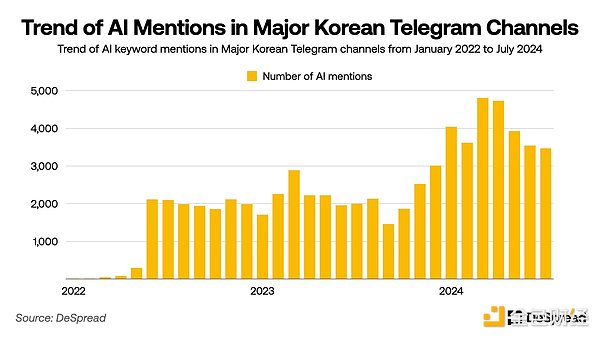

自 2023 年 12 月推出以来,StackingDAO 通过引入积分系统,有效的赢得了关注,吸引用户和资本的迅速成长。积分系统每天根据用户持有的 stSTX 奖励用户,鼓励 stSTX 挂钩 STX 并用于 DeFi 协议:

-

每持有 1 个 stSTX 代币奖励 1 积分

-

每个存入 DeFi 协议的 stSTX 代币奖励 1.5 个积分

-

每个存入 Bitflow 稳定交换池的 stSTX 代币奖励 2.5 个点

截至 2024 年 8 月 21 日的关键指标:

-

已发行的 stSTX 总量:约 5,680 万

-

stSTX 的 DeFi 利用率:45%

-

stSTX 在 DeFi 中的 TVL:3,678 万美元

-

已发行总点数:约 149.5 亿

-

用户总数:37,498

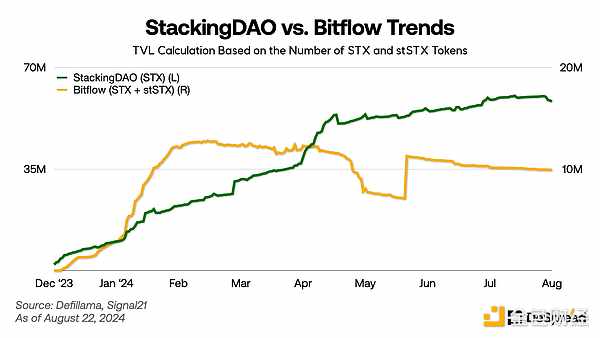

StackingDAO 作为 Stacks 生态系统中的第一个流动性质押 dApp,在推出后不久就达到了近 1.25 亿美元的 TVL 峰值。尽管市场出现调整,StackingDAO 的 TVL 仍保持在 8,000 万美元左右,是 Stacks 生态系统中资金量最大的 dApp。

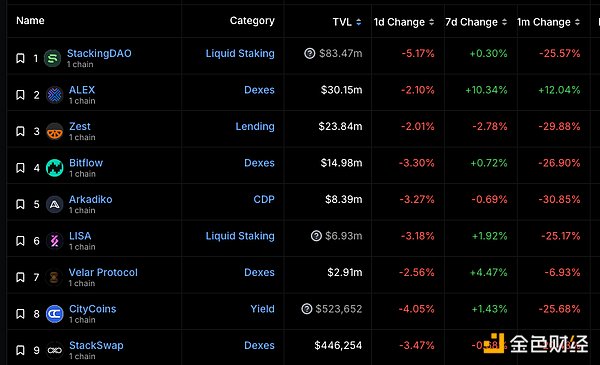

Stacks dApp TVL 排名,来源:Defillama

Bitflow 是一个提供 stSTX 价值维护所必需的稳定交易协议,也从 StackingDAO 的推出和积分系统的引入中受益。目前,约有 1,050 万 STX 代币存放在该协议中,彰显了其增长势头。

以 STX 代币计算的 StackingDAO TVL 自推出以来一直呈上升趋势,目前已存入约 5,860 万枚代币。这占 14.8 亿个 STX 流通供应总量的约 4%,也占目前参与 Stacking 的 4.25 亿个 STX 代币的约 13%,考虑到该 dApp 推出还不到一年,这是一个相当可观的数据。

3.3. 对 Stacks 网络的贡献:StackingDAO V2

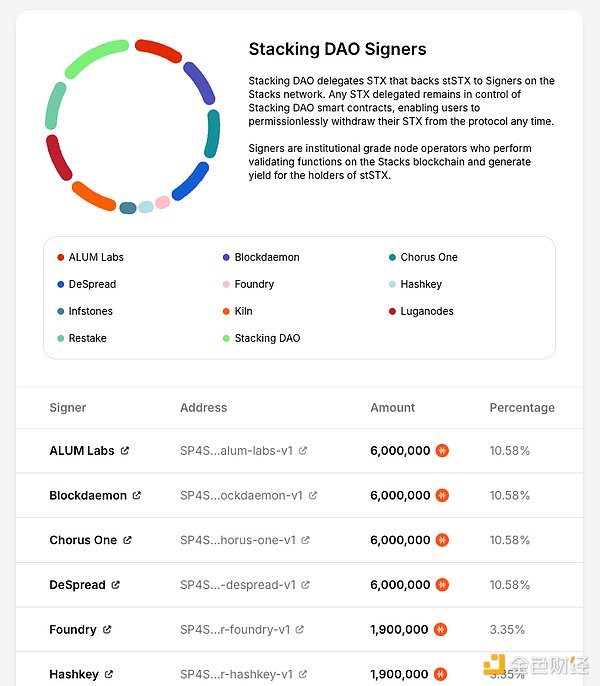

从 8 月下旬开始,随着 Nakamoto 升级的激活阶段全面展开,Stacker 将过渡到负责验证 Stacks 区块的 Singer 角色。Signer 类似于验收证明(PoS)链中的验证者,因此,增强 Signer 网络的稳定性和多样性成为 Nakamoto 升级后提高 Stacks 区块链安全性和去中心化的一个关键目标。

在此背景下,StackingDAO 推出了 StackingDAO V2,旨在简化 Signer 的加入流程。此次更新的一个主要特点是将存入 StackingDAO 的 STX 代币委托给 Stacks 区块链上的新签名者,从而促进网络的成长。该更新最初于 3 月份宣布,计划在 Nakamoto 升级完成后实施。

StackingDAO V2 是围绕用户存入的 STX 代币根据 Signer 的表现按比例授权的机制建立的,该设计旨在实现以下目标:

-

提高网络性能:将 STX 质押金额委托给不同的 Signer,以增强 Signer 网络的多样性,并激励 Signer 提高业绩。

-

提高用户收益:更多的 STX 质押金额将下放给绩效更高的 Signer,从而为用户提供更高的迭加收益。

已加入 StackingDAO 的 Signer 状况,来源:StackingDAO

即使现在是在 Nakamoto 升级全面激活之前,已经有 10 个实体(不包括 StackingDAO)加入了 StackingDAO 的 Signer 计划,从 5 月份开始已经向这些 Signer 分配委托金额。Nakamoto 升级发布后,通过 StackingDAO 加入 Signer 的范围有望扩大,将进一步增强 Signer 网络的多样性。

4. 结论

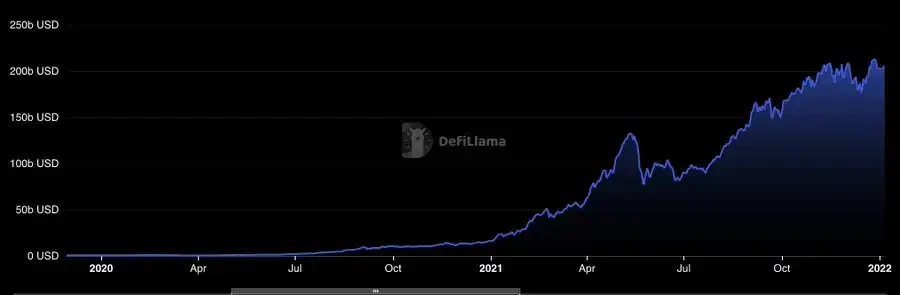

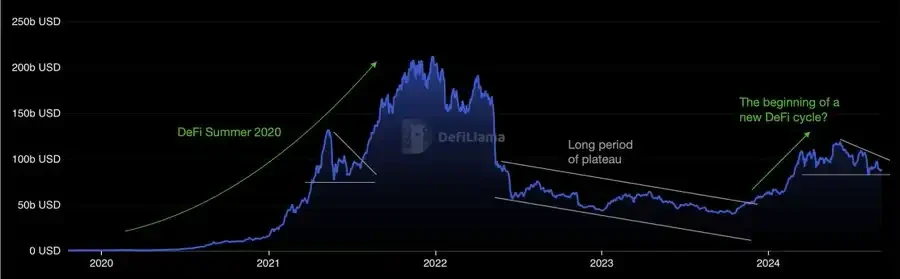

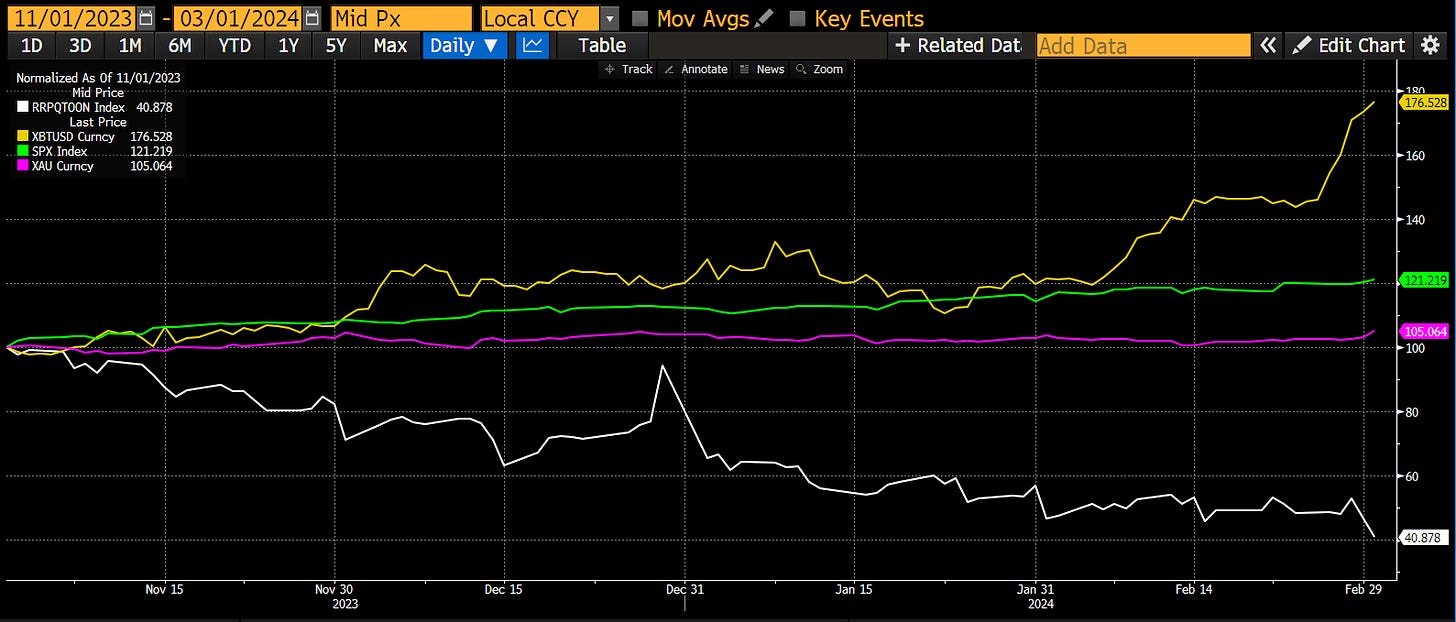

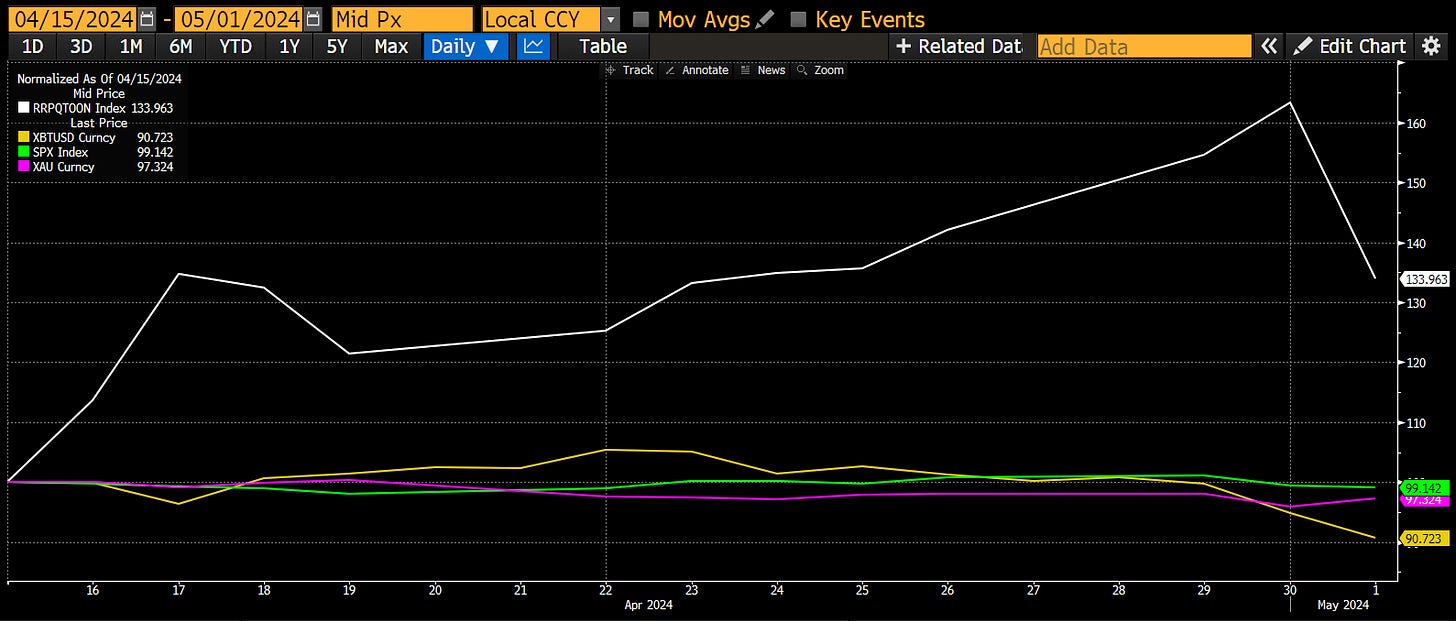

今年年初,随着人们对比特币生态系统的兴趣激增,Stacks 网络和其他项目也一起受到了极大的关注。这种关注推动了 Stacks 网络的锁定总价值(TVL)的增长,在 4 月份达到 1.8 亿美元的峰值,与前一年 9 月份记录的 1 千万美元 TVL 相比,增长了 18 倍。

然而,随着大盘进入调整阶段,Stacks 生态系统内一系列的挑战接儿发生。其中包括 Nakamoto 升级的延迟,以及在 Stacks 生态系统中最大的去中心化交易所 Alex 的黑客攻击事件。尽管遇到了这些挫折,StackingDAO、Zest、Bitflow 和 LISA 等的新兴项目仍持续积累 TVL 并实现增长,而随着 Nakamoto 升级将在 9 月完成,市场对 Stacks 生态系统的未来再次充满乐观。

来源:Hiro blog

Nakamoto 升级即将实现,Stacks 生态系统的演变值得待守观察,也可以拭目以待生态系统内拥有最大 TVL 的 StackingDAO 将会如何发展。StackingDAO 在 Stacks DeFi 中如何成功的成为流动性磁铁将是未来几个月的关键。